O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em um cenário de crise como o que atravessamos, os analistas mais uma vez indicaram a importância de um portfólio balanceado e selecionaram as melhores ações para atravessar os tempos de turbulência

Pânico nos mercados. Você deve ter lido a frase anterior um grande número de vezes no último mês. Eu até perdi as contas de quantas vezes escrevi algo semelhante durante as últimas semanas aqui no Seu Dinheiro.

Se eu fizesse um ranking das palavras que mais utilizei neste mês, tenho certeza que coronavírus também viria em uma posição bem alta. Afinal de contas, o pânico nos mercados e a pandemia de covid-19 andaram lado a lado.

Quanto mais o vírus se espalhou pelo mundo, maior foi o pânico dos investidores e a aversão ao risco. O resultado? Um derretimento generalizado e praticamente sem precedentes dos mercados globais.

O nosso principal índice da bolsa, o Ibovespa, está aí para provar. Em março ele teve o pior desempenho mensal desde 1998, desabando 29,9%. O ‘botão do pânico’ foi acionado seis vezes e poucos saíram ilesos da pancadaria.

Apenas três meses atrás, ninguém imaginaria que terminariamos o primeiro trimestre de 2020 dessa forma. Aqui no Seu Dinheiro, todos os meses vamos atrás das principais corretoras e gestoras para conhecer as três ações favoritas para o mês que começa.

Desta vez, aproveitei também para conversar um pouco e entender melhor como montar as melhores carteiras em tempos de crise.

Leia Também

Se você acompanha nosso levantamento mensal com o TOP 3 das corretoras já sabe a resposta: é hora de diversificar. Esse é um conceito que tem aparecido muito por aqui nos últimos tempos. Mas agora em uma situação diferente: diversificação é um modo de sobrevivência.

A queda generalizada das ações remonta a crise financeira de 2008. Mas desta vez o choque não se origina de um único setor. Agora, diversas cadeias globais, mexendo com uma série de setores, são afetadas, já que estamos falando de uma rede complexa de conexões.

Para a Ativa Investimentos, no entanto, a crise pode ser didática, já que ensina ao nosso investidor de forma dura sobre a necessidade de ser ter um portfólio diversificado.

“Acredito que esta é a melhor forma de aproveitar esta crise; absorvendo as lições e aprendendo que no mercado de renda variável, o horizonte de longo prazo é fundamental para manutenção de um padrão de investimento saudável e consistente” — Ilan Albertman, Ativa Investimentos

É unanimidade. A volatilidade ainda estará muito presente na vida do investidor brasileiro pelos próximos meses. Então, para montar as suas carteiras recomendadas para abril, os bancos e corretoras buscaram apostar em companhias fortes o suficientes para passarem por um momento de crises, robustas e em destaques no seu setor.

A XP investimentos avalia que o momento continua exigindo cautela mesmo com as fortes altas nas bolsas globais na última semana. Isso porque os indicadores econômicos das empresas continuarão se deteriorando e o tempo necessário para a volta à normalidade permanece muito incerto. Então, companhias com baixo endividamento e bom fluxo de caixa livre foram as preferidas na hora da seleção.

Rafael Panonko, analista-chefe da Toro, bateu em uma tecla muito importante para aqueles que investem ou querem investir na bolsa de valores: tenha em mente que se trata de um investimento de longo prazo. “Você não pode vir para a bolsa com um capital que você vai precisar daqui um, dois, três meses.”

O que nos leva, finalmente, aos nomes do TOP 3 das corretoras. Já que falamos tanto em diversificação, muitos setores estratégicos apareceram na nossa lista.

Cada setor tem uma projeção diferente para as semanas (ou até mesmo meses) de isolamento que podemos enfrentar. E os mais fortes, claro, se destacaram. É possível notar, inclusive, a presença de inúmeras empresas com grande peso no Ibovespa.

Dentre as favoritas das corretoras, temos em primeiro lugar a mineradora Vale, com nada menos que 8 indicações. Em seguida, para fechar o nosso pódio, um empate quádruplo: o peso-pesado Banco do Brasil, a JBS, e representantes do setor de energia e telecomunicações, com Engie e Telefônica Brasil.

Você pode conferir o desempenho das ações indicadas no mês passado, no fim desse texto.

Ah, e caso você esteja querendo saber quais foram os melhores investimentos (ou “menos piores”) do mês de março, a Julia Wiltgen conta tudinho para você nesta matéria.

A mineradora Vale (VALE3) passou por um merecido calvário, com a tragédia de Brumadinho permeando toda a história do ano que se passou. Mas, neste mês, a companhia aparece como a grande queridinha das corretoras e gestoras.

Para Rafael Panonko, analista-chefe da Toro Investimentos, a queda apresentada pelos papéis da companhia no curto prazo foi exagerada e isso abre uma janela de oportunidades.

Desde a tragédia de Brumadinho, as ações da companhia vêm sofrendo com um forte desconto. E o derretimento dos mercados globais recentes ajudaram a puxar ainda mais pra baixo o preço das ações.

Para a Toro, isso significa que os papéis estão sendo negociados abaixo do valor real da empresa, tornando esse um momento oportuno para a compra do ativo.

E com a economia chinesa mostrando os primeiros sinais de recuperação pós "lockdown" para conter o coronavírus, a Vale deve se beneficiar muito, já que o preço do minério de ferro pode subir e puxar junto com ele os papéis da mineradora brasileira.

Para Henrique Esteter, analista da Guide Investimentos, o minério está em patamares de preço elevados e deve seguir beneficiando a companhia.

Não só por conta da economia chinesa que a Vale conquistou o topo mais alto do nosso pódio. A Toro também destaca que, como uma das maiores mineradoras do mundo, a empresa brasileira possui grande vantagem competitiva frente aos seus principais concorrentes, muito pela qualidade do seu minério.

Agora, vamos aos números: em 2019, a Vale reverteu o lucro de 2018 e teve um prejuízo de US$ 1,683 bilhão. A receita líquida, no entanto, teve um crescimento de 2,7%, e chegou a US$ 37,6 bilhões em 2019.

A Elite Investimentos, ressalta que embora as despesas, provisões e "impairments" relativos à tragédia de Brumadinho tenham pesado sobre o último trimestre de 2019, a companhia continua com capacidade de geração de caixa.

O câmbio atual é positivo para uma exportadora pouco alavancada e também pode ser um importante motivador para a recuperação operacional e financeira plena da empresa.

Alexandre de Macedo Marques e Fabiano Vaz, da Elite Investimentos, também vêem como importante o empenho da companhia em retomar a sua capacidade de produção e reconstruir sua imagem através de melhores práticas de ESG – sigla em inglês que significa "Environmental, Social and Governance" (Ambiental, Social e Governança).

Bancos são empresas de grande peso no Ibovespa e o seu desempenho costuma puxar para cima ou para baixo o principal índice da bolsa brasilera. Neste mês, os analistas apostam no Banco do Brasil (BBAS3) para representar o setor bancário dentre as ações favoritos.

Panonko, da Toro, destaca que o banco estatal está sendo negociado abaixo do seu valor patrimonial. A razão, claro, é novamente o pânico do mercado com a crise do coronavírus, que acelerou o desconto dos papéis.

Os resultados apresentados pelo BB têm agradado ao mercado, com o banco despontando como um dos principais players do setor. No último trimestre, a instituição apresentou expansão na sua margem financeira e receita de serviços, focando muito mais no varejo e deixando de lado a dependência de grandes empresas, na visão da Elite Investimentos.

Além disso, o banco estatal deve ter papel importante na recuperação da economia após a crise causada pelo coronavírus, com oferecimento de crédito de capital de giro para Pessoa Jurídica e consignados para Pessoa Física. O escoamento do crédito agrícola também está concentrado na mão do BB. A Toro Investimentos espera um impacto positivo na receita tendo em vista esse cenário.

Seguindo o que já vem sendo feito desde o ano passado, o processo de redução de despesas e desenvestimentos do banco também é benéfico para a companhia e bem visto pelo mercado. Além disso, a perspectiva para o pagamento de dividentos também é boa.

“Vemos que o pagamento de dividendos é outro fator importante e faz com que novos investidores procurem o papel, trazendo assim fluxo mais comprador na atual região de preço” - Toro Investimentos

Em meio ao caos, os setores de energia e o de telecomunicações também receberam o seu devido destaque entre as favoritas do mês, com Engie e Telefônica empatando em terceiro lugar.

Na visão dos analistas, a Telefônica Brasil, dona da marca Vivo, é uma das ações que menos sofreu com o movimento de baixa generalizada dos mercados e representa um dos setores mais resilientes em tempos de crise.

No ano passado, a Telefônica Brasil apresentou avanços no seu faturamento e no lucro operacional. A empresa teve um lucro líquido de R$ 1,396 bilhão no quarto trimestre de 2019. A receita líquida contábil totalizou R$ 11,377 bilhões, um crescimento de 2,6%.

Segundo a Ativa Investimentos, a companhia merece destaque por sua gestão de qualidade. A empresa também vem realizando os investimentos necessários em fibra ótica e tecnologia 4 e 4.5 G, com grande potencial de gerar receita para a companhia no futuro.

Além disso, enquanto o país entra em modo de confinamento, a empresa pode se beneficiar do momento, já que suas receitas são recorrentes.

A Terra Investimentos destaca que a Telefônica é uma companhia que pode ser categorizada como uma boa pagadora de proventos e está em fase de plena consolidação, inclusive fazendo parceria com a Tim para a compra da operação móvel da Oi. Para a Terra, o preço-alvo dos papéis é de R$ 63 para os próximos 12 meses.

O setor de energia também é visto como muito estratégico por grande parte das corretoras com que conversei. Muitas empresas do setor foram mencionadas, com destaque para a Engie (EGIE3), com três indicações. A empresa já foi tema do nosso colunista Alexandre Mastrocinque, em um texto exclusivo para os leitores do SD Premium.

Segundo a XP Investimentos, o setor de geração de energia proporciona fluxos de caixa estáveis, já que apresenta menor sensibilidade à atividade econômica, que será amplamente afetada neste período de isolamento por conta do covid-19.

A Engie, inclusive, aparece entre as indicações da corretora por ter sido uma das empresas que apresentou menor queda dentro da carteira recomendada no mês passado pela casa.

A companhia conta hoje com 60 usinas, 11 hidrelétricas, 4 termoelétricas e 45 unidades complementares, representando 6,6% da capacidade instalada no país. Com um processo de crescimento financiado pelo seu fluxo de caixa, a companhia busca crescer ainda mais.

Em 2019 a companhia investiu R$ 4,9 bilhões, com destaque para R$ 3,5 bilhões destinados à aquisição de participação societária na Aliança, empresa adquirente de 90% da participação societária na TAG; e R$ 1,2 bilhão aplicados na construção de novos projetos.

Mario Mariante, analista-chefe da Planner Corretora, destaca os resultados consistentes que a empresa vem apresentando. Em 2019, a Engie reportou uma receita Líquida de R$ 9,8 bilhões, crescimento de 11% relativo ao mesmo período do ano passado e um lucro líquido de R$ 2,3 bilhões em linha com o resultado de 2018.

Segundo ele, os resultados só não foram melhores devido a piora do resultado financeiro por aumento do endividamento, já que a empresa passou por um forte incremento dos investimentos.

Com o agravamento da crise, a Ativa Investimentos espera uma maior dificuldade na comercialização de energia e possível distribuição de dividendos, mas a saúde financeira da companhia deve se manter.

A JBS, maior empresa de proteínas animais do mundo, também foi uma das favoritas dos analistas e aparentemente pode surfar na crise para se dar bem no mercado nos tempos turbulentos.

A forte valorização do dólar beneficia exportadoras como a JBS, que tem os seus custos em dólar, mas pratica suas vendas em dólar. A Necton, por exemplo, classifica a JBS, assim como a Vale, como uma empresa "comoditizada", ou seja, dolarizada e que apresenta hedge cambial.

Com os sinais mais claros de recuperação da economia chinesa, ao qual está amplamente exposta, a empresa tende a se beneficiar do movimento.

Os analistas também esperam que a companhia continue apresentando fortes resultados operacionais. Em 2019, a empresa viu o seu lucro crescer 214 vezes e chegar a R$ 6,1 bilhões. Um resultado muito mais expressivo do que os meros R$ 25 milhões apresentados em 2018.

A receita líquida também cresceu mais de 12%, chegando a R$ 204,5 bilhões. Além disso, a empresa viu o seu índice de alavancagem cair para 2,16 vezes no quarto trimestre de 2019.

A empresa também vem investindo pesado em sua expansão. Em 2019 a JBS concluiu aquisições que totalizaram um valor de R$ 2,2 bilhões e irão proporcionar um incremento de receita anual de mais de R$ 6,0 bilhões, segundo a Planner Corretora.

Já a Socopa destaca que a parceria estratégica com o Grupo WH no mercado chinês, e que é classificado como o maior produtor de porco do mundo, é positiva e pode adicionar outros R$ 3 bilhões por ano ao caixa da companhia.

Com um portfólio rico e presença global, a JBS consegue desviar de possíveis riscos locais e ampliar o seu leque de oportunidades.

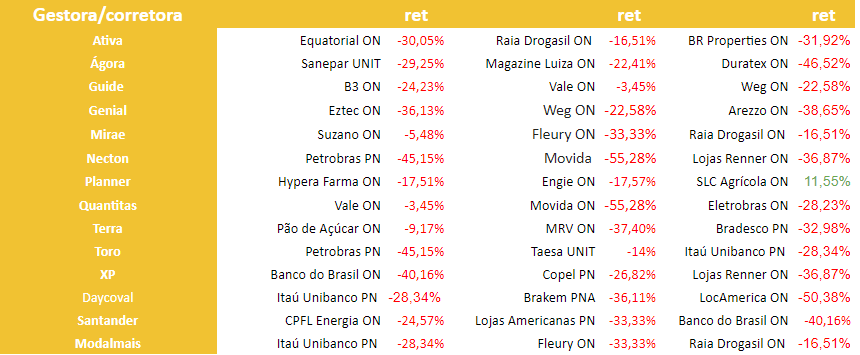

Confira abaixo o desempenho das ações indicadas no mês passado. Destaque para a SLC Agrícola, única empresa com retorno positivo durante março.

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM