Ibovespa desaba 29,9% em março e tem o pior desempenho mensal desde 1998

O Ibovespa saiu do nível dos 100 mil pontos e encerrou o mês perto dos 70 mil, fortemente impactado pela crise do coronavírus e pela guerra de preços do petróleo. O dólar disparou e foi a R$ 5,19, renovando mais recordes nominais

Como era a vida em 28 de fevereiro? Bem, o Carnaval ainda estava fresco na memória, as eleições nos EUA geravam tensão nas redes sociais, o Ibovespa marcava 104.171,57 pontos e o coronavírus começava a se espalhar pela Itália — o que desencadeou uma correção nas bolsas globais, mas sem tirar o sono dos investidores.

Um mês depois, o Carnaval é apenas uma lembrança distante, as eleições americanas sumiram do noticiário e o Ibovespa despencou numa velocidade vertiginosa: fechou o pregão desta terça-feira (31) em queda de 2,17%, aos 73.019,76 pontos. No mês, o índice acumulou incríveis 29,9% de baixa — o pior desempenho mensal desde agosto de 1998, quando caiu 39,55%.

Quanto ao coronavírus, os casos que se concentravam na China e na Itália se espalharam pelo mundo: mais de 800 mil pessoas já foram diagnosticadas com a doença, das quais 41 mil morreram; no Brasil, já são 5.717 pessoas infectadas, com 201 óbitos.

Trata-se de uma mudança de cenário poucas vezes vista na história, e eu não me refiro apenas aos mercados financeiros. Em um mês, o mundo precisou se adaptar a uma nova rotina, com isolamento social e uma paralisação quase completa das atividades econômicas.

E, com a roda da economia travada por fatores externos, a percepção de solidez das empresas desmoronou como um castelo de cartas. Sem ter qualquer visibilidade quanto ao futuro, os investidores passaram a vender ações em massa, causando um frenesi nas bolsas globais.

Basta ver a evolução do Ibovespa ao longo do mês para ter uma dimensão do estrago. No dia 6, o índice perdeu o nível dos 100 mil pontos e, no dia 9, ficou abaixo dos 90 mil. No dia 12, foi a vez de o patamar dos 80 mil ser perdido — no dia 18, a bolsa cedeu ainda mais e passou a marcar menos de 70 mil pontos.

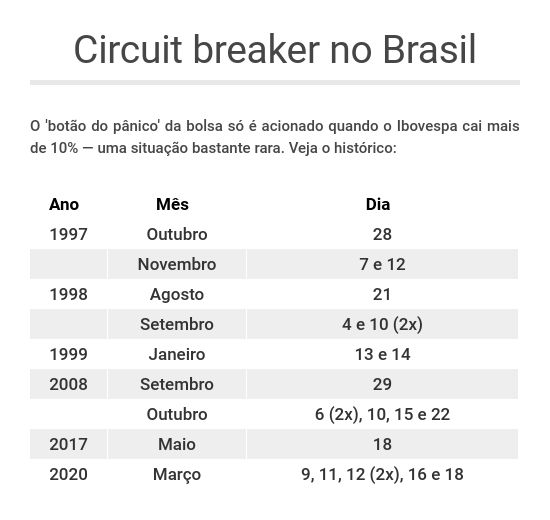

Nesse meio tempo, tivemos pregões turbulentos e com quedas acentuadas — tão volumosas que o chamado 'circuit breaker', mecanismo que interrompe as negociações quando o Ibovespa atinge os 10% de baixa, precisou ser acionado mais de uma vez ao longo de março.

Para ser mais preciso, o botão do pânico foi apertado seis vezes no mês — marca idêntica à vista em 2008, durante a crise financeira global.

O que explica todo esse pânico?

Bem, em primeiro lugar, é preciso lembrar que o Ibovespa e as bolsas globais estavam muito perto de suas máximas históricas, em meio ao otimismo quanto aos rumos da economia global e às taxas de juros cada vez mais baixas no mundo todo.

Tanto é que muitos analistas e investidores já se mostravam um pouco incomodados com o bull market, acreditando que os níveis de preço das ações estavam esticados demais — nesse cenário, um movimento de correção não seria de todo mal.

No entanto, não tivemos um simples ajuste de preços. Com o coronavírus avançando mais e mais pelo globo — e com países inteiros entrando em quarentena para tentar conter a dissipação da doença —, a economia global foi praticamente tirada da tomada.

Assim, as projeções de crescimento da atividade em 2020, antes pujantes, se esvaziaram: a maior parte das casas de análise agora trabalha com um cenário de retração econômica global neste ano — no Brasil, as estimativas já são de PIB negativo, até mesmo no boletim Focus.

Afinal, em meio ao caos provocado pela pandemia, a prioridade é garantir que pequenas e médias empresas não quebrem e que as pessoas tenham condições de atravessar o período de crise. A máquina pública global entrou num modo de sobrevivência.

Em meio ao turbilhão do coronavírus, ainda tivemos um segundo foco de incêndio: a guerra de preços do petróleo, com Arábia Saudita e Rússia disputando o controle da Organização dos Países Exportadores de Petróleo (Opep).

O embate entre sauditas e russos derrubou a cotação da commodity — o barril de petróleo, que chegou a superar os US$ 70 em 2019, agora está abaixo de US$ 25. Um cenário que aumentou ainda mais a tensão dos mercados globais e afetou especialmente as petroleiras, como a Petrobras.

Dólar nas máximas

A cautela também tomou conta do mercado de câmbio — e olha que o dólar à vista já vinha numa escalada bastante intensa desde o começo do ano. Sem saber os rumos da economia global, os investidores correram para a moeda americana, em busca de proteção.

Como resultado, o dólar à vista fechou a sessão de hoje em alta de 0,31%, a R$ 5,1966 — um novo recorde nominal de encerramento. Somente em março, a divisa acumulou valorização de 16,03%; no trimestre, o salto foi de 29,53%.

Em paralelo à escalada no dólar, também tivemos um movimento de baixa nas curvas de juros. Com as incertezas geradas pelo coronavírus e a perspectiva de retração econômica, o mercado passou a apostar em mais cortes na Selic, de modo a tentar estimular o nível de atividade.

E, de fato, a estratégia de afrouxamento monetário foi colocada em prática por diversos bancos centrais do mundo: nos Estados Unidos, o Federal Reserve promoveu dois cortes extraordinários nas taxas do país, levando-as para o nível de 0% a 0,25% ao ano — ao todo, a redução foi de 1,5 ponto.

Na Europa e na Ásia, diversas outras autoridades seguiram caminhos semelhantes, o que praticamente obrigou o Copom a ir na mesma direção, com um corte de 0,5 ponto na Selic, para 3,75% ao ano.

Por mais que o BC tenha se mostrado conservador no comunicado que acompanhava a decisão de juros, os investidores continuam firmes na aposta de mais reduções na Selic. Em primeiro lugar, a ata do Copom deixou a porta aberta para novas baixas; em segundo, a baixa pressão inflacionária, mesmo em meio à alta do dólar, abre espaço para mais quedas.

Nesse sentido, veja como ficaram os principais DIs nesta terça-feira:

- Janeiro/2021: de 3,39% para 3,27%;

- Janeiro/2022: de 4,17% para 4,11%;

- Janeiro/2023: de 5,38% para 5,41%;

- Janeiro/2025: de 6,75% para 6,85%.

Ações da Usiminas (USIM5) despencam 23% após balanço; é hora de fugir dos papéis ou aproveitar o desconto?

A performance reflete números abaixo do previsto pelo mercado para o segundo trimestre de 2024

Alívio para a BRF (BRFS3) e a JBS (JBSS3)? Brasil vai declarar fim do foco da doença de Newcastle no RS — mas há obstáculos no caminho

Apesar do fim do foco da doença no Rio Grande do Sul, as exportações não devem ser imediatamente retomadas; entenda o que está em jogo para o Brasil agora

Fundo imobiliário TRXF11 entra para o setor de saúde com acordo de R$ 621 milhões para construir novo hospital para o Einstein

O FII comprou um imóvel localizado no Morumbi, bairro nobre da cidade de São Paulo, que deve ser locado para o Einstein por 20 anos

PIB americano alimenta apetite do mercado por risco; confira o que o dado provocou na cotação do ouro em Nova York

Valorização do iene e do franco suíço contribuíram para o desempenho do metal precioso

Retorno de até 200% e dividendos isentos de IR: cinco fundos imobiliários que renderam mais do que imóveis residenciais nos últimos anos

Os FIIs se consolidaram como uma alternativa para lucrar com imóveis com mais liquidez e menos burocracia

R$ 570 milhões por uma fatia de um prédio: por que o fundo imobiliário KNRI11 aceitou desembolsar milhões por pouco mais da metade de um edifício corporativo em SP

O FII anunciou na última quarta-feira (24) a compra de 57% da Torre Crystal por R$ 570,8 milhões

Não vejo excesso de otimismo no mercado americano hoje, diz Howard Marks, o ‘guru’ de Warren Buffett

Em evento em São Paulo, gestor da Oaktree disse que euforia se concentra em um punhado de ações de tecnologia e que ações estão um pouco caras, mas nada preocupante

S&P 500 e Nasdaq têm o pior desempenho em dois anos e arrastam a Nvidia (NVDC34) — quem é o culpado por esse tombo?

Os vilões das baixas foram duas gigantes norte-americanas, que causaram um efeito dominó e pressionaram todo um setor; por aqui, dólar renovou máxima e Ibovespa terminou o dia em baixa

O mercado de ações dos EUA está caro, mas há oportunidades: veja as principais apostas da gestora do JP Morgan para o 2º semestre

Para Mariana Valentini, da JP Morgan Asset Management, é necessário diversificar a carteira de investimentos — e outros países além dos EUA podem ser uma boa pedida agora

Fiagro salta mais de 30% e registra o maior retorno do ano; confira o ranking dos fundos agro mais rentáveis de 2024 até agora

De acordo com um levantamento da Quantum FInance, oito fundos da classe acumulam um retorno positivo neste ano