O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

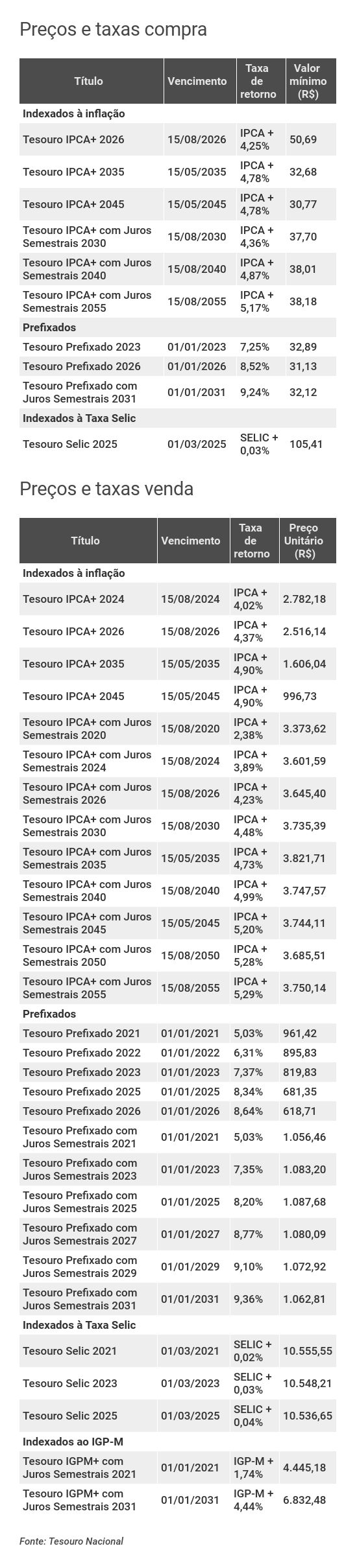

Plataforma de negociação de títulos públicos para a pessoa física nem chegou a abrir, e só atualizou preços e taxas no fim da tarde; taxas de juros dos papéis deram um salto

O investidor não conseguiu operar títulos públicos via Tesouro Direto nesta quinta-feira (12). Devido à forte volatilidade nas taxas de juros durante o pregão, a plataforma de negociação de títulos para pessoas físicas nem chegou a abrir.

Às 10h08, o Tesouro Nacional emitiu uma nota dizendo que a abertura do Tesouro Direto ocorreria com atraso. Normalmente, o mercado abre às 9h30. "A expectativa é de normalização ao longo do dia", diz a nota.

No entanto, o mercado permaneceu fechado durante o dia inteiro. Até por volta das 17h, o site do Tesouro Direto informava que o mercado se encontrava "em manutenção". Após este horário, os preços e taxas dos títulos públicos foram atualizados (eles permaneciam os mesmos desde o fim da tarde de ontem) e o status do mercado mudou para "mercado suspenso". Em geral, o Tesouro Direto fecha às 18 horas.

Os juros futuros operaram em forte alta durante o dia inteiro e o risco-país disparou. O mercado de taxas, que já vinha pressionado por conta do surto de coronavírus, entrou em pânico depois que o Congresso derrubou veto do presidente Jair Bolsonaro à ampliação do Benefício de Prestação Continuada (BPC), o que deverá resultar em um aumento de R$ 20 bilhões neste ano no orçamento público federal.

As curvas de juros terminaram o dia em patamares elevados, precificando elevação na taxa básica de juros, a Selic, ainda neste ano, apesar de a maior parte do mercado ainda trabalhar com a possibilidade de mais um corte de 0,25 na próxima reunião do Copom, na semana que vem.

Os contratos de juros com vencimento em janeiro de 2021, por exemplo, fecharam em 4,95%, ante 4,215% ontem, projetando um DI mais alto que o atual na data de vencimento.

Leia Também

As taxas dos títulos deram um salto nesta quinta, subindo de mais de um a mais de dois pontos percentuais apenas hoje, o que derrubou os preços dos títulos prefixados e atrelados à inflação.

Os mercados financeiros mundiais amanheceram com fortes quedas depois que o presidente americano Donald Trump suspendeu as viagens entre Estados Unidos e Europa devido ao surto de coronavírus, aumentando a expectativa em relação à desaceleração da economia global neste ano.

Outro fator que pesa sobre os mercados foi a manutenção das taxas de juros pelo Banco Central Europeu (BCE), medida que surpreendeu os investidores, que esperavam queda.

Com a aversão a risco ao redor do mundo, a bolsa brasileira acionou o circuit breaker e paralisou as negociações mais duas vezes nesta manhã depois de cair mais de 10% e depois mais de 15%. Em Nova York também houve circuit breaker, depois que o S&P 500 recuou 7%. Já o dólar chegou a bater R$ 5 nesta manhã e fechou em alta de 1,41%, a R$ 4,7891, novo recorde histórico.

A derrubada do veto de Bolsonaro no Congresso também não ajuda em nada, uma vez que representa uma ameaça ao teto de gastos e às medidas de ajuste fiscal, que vêm sendo amplamente questionadas diante da possibilidade de um crescimento pífio em 2020 em consequência do coronavírus. Tais atritos entre os poderes aumentam a aversão a risco no mercado local.

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano