BC decide taxa de juros em raro anúncio com emoção e divisão de apostas

Corte da Selic é dado como certo. Dúvida é sobre redução de 0,25 ponto ou meio ponto percentual. Mas antes, acompanharemos o BC americano

A reunião do Comitê de Política Monetária (Copom) desta quarta-feira (31) sobre a taxa Selic será com emoção, coisa rara no mundo do Banco Central (BC), e muito dinheiro na mesa.

O usual no mundo dos Bancos Centrais são decisões que chancelam consensos que foram formados pelos próprios BCs. Mas, algumas vezes, o mercado se divide. Seja porque enxerga o que quer e não a mensagem que o BC passou, seja porque o BC deixou espaço em sua comunicação para diferentes avaliações do que pode acontecer.

Antes de seguir adiante com o Copom, taxas de juros menores favorecem a alocação em ativos de risco, como bolsa de valores, fundos imobiliários e títulos longos do Tesouro Direto. Segue o link para um e-book gratuito sobre perspectivas de investimento no segundo semestre. Mas falaremos mais sobre a relação do BC com os investimentos ao longo do texto.

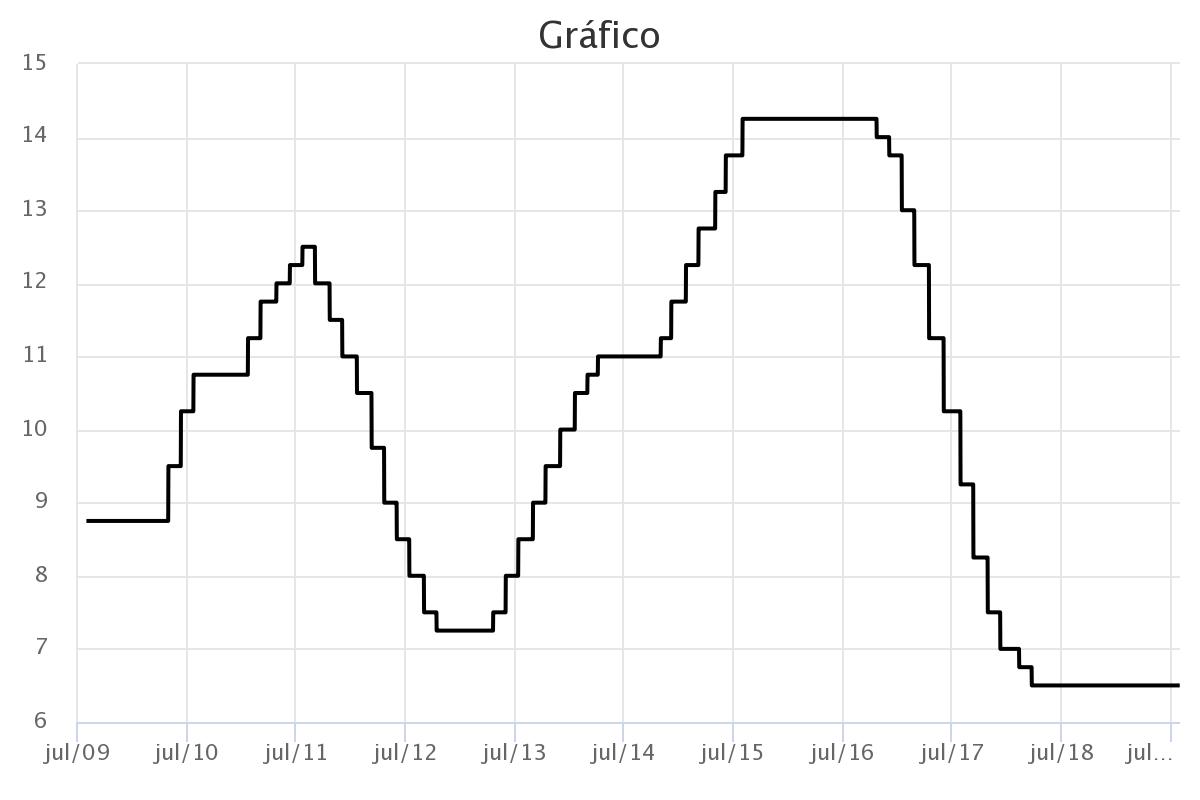

De volta ao mundo da política monetária, só para ilustrar o quão raras são reuniões com emoção por aqui, a última vez que o mercado foi dividido para uma decisão do Copom, foi em maio de 2018, quando o BC confirmou Selic de 6,5% ao ano, enquanto parte do mercado acreditava em ao menos mais uma redução.

Dentro do próprio Copom, os dissensos são ainda mais difíceis. A última vez que vimos um placar dividido foi em março de 2016. Naquela reunião, com Selic a 14,25%, dois diretores tinham votado por mais uma elevação.

Para o encontro de hoje, levantamento feito pelo Broadcast, serviço de notícias em tempo real do Estadão, mostrou que 51 instituições trabalham com o ciclo de redução do juro começando já, sendo que 27 delas esperam corte de 0,25 ponto, para 6,25%, e outras 24 estimam corte de meio ponto, para 6% ao ano.

Leia Também

Até corte de 0,75 ponto foi aventado em discussões de economistas nas redes. E também sempre há a chance de o BC não fazer nada.

Quem fica no 0,25 ponto, adota uma postura mais conservadora, em linha com o discurso do próprio Banco Central na sua comunicação oficial. O presidente da instituição, Roberto Campos Neto, chegou a dizer, no fim de junho, que a aprovação da reforma da Previdência pela Câmara não implicaria, necessariamente, em uma redução da taxa de juros.

Já quem espera um corte de 0,5 ponto argumenta que o cenário está propício para juros menores de forma mais rápida e lista uma inegável decepção com a retomada da atividade, inflação bem comportada e expectativas de redução de juros nos Estados Unidos e zona do euro.

https://twitter.com/mamollica/status/1154092633322655746?s=20

Como há divisão, a quantidade de dinheiro na mesa é maior e cresce ainda mais em função das diferentes avaliações sobre até que ponto a Selic pode cair. Um aceno mais conservador por parte do BC conduzido por Roberto Campos Neto pode trazer um pregão bastante agitado para a quinta-feira.

Uma coisa é certa: estamos na temporada de juro baixo

Mas independentemente de 0,25 ou meio ponto, o que é cada vez mais consensual é que juros menores vieram para ficar na economia brasileira. Receber 100% do CDI parece sempre algo apetitoso, mas lembre-se que o CDI está em queda e pode ficar ao redor de 5% ao ano. Dependendo da inflação, ter ganhos reais vai exigir maior diversificação e exposição a ativos de maior risco. O sonhado 1% ao mês "sem preocupação" já acabou e faz algum tempo...

Como chegamos até aqui

Podemos destacar dois grandes vetores que levaram o mercado a embarcar na aposta de um novo ciclo de cortes.

- Primeiro, um cenário de redução de juros por outros Bancos Centrais, como resposta a uma esperada desaceleração da atividade mundial. O BC brasileiro já incorporou essa mudança no seu cenário deixando de falar em cena externa desafiadora.

- O segundo vetor é doméstico. A aprovação da reforma da Previdência em primeiro turno teria removido o grande ponto de preocupação do Copom, que falava da necessidade de avanços concretos na agenda de reformas. O próprio Campos Neto falou em avanço óbvio nesse ponto.

A inflação, que é o mandato principal do BC, já tinha deixado de ser preocupação central, com expectativas e projeções mostrando Índice Nacional de Preços ao Consumidor Amplo (IPCA) nas metas ao longo dos próximos anos.

Para dar uns parâmetros, com Selic em 5,5% neste e no fim do próximo ano, o mercado projeta IPCA de 3,8% e 3,9% em 2019 e 2020. As metas são de 4,25% para este ano e de 4% para o próximo.

Nas últimas contas do BC, da reunião de junho, com Selic em 5,75% no fim deste ano e subindo a 6,5% no fim de 2020, a inflação ficaria em 3,6% em 2019 e 3,9% em 2020.

Ao atualizar essas projeções, hoje, o Banco Central pode ajudar a balizar melhor outra dispersão nas expectativas do mercado, sobre o tamanho do ciclo. A mediana do Focus, boletim semanal do BC que reúne as projeções de economistas, aponta para 5,5% no fim deste ano e de 2020, mas já vimos instituições, como o Bank of America Merrill Lynch, falando em juro de 4,75% em 2019.

Não é só a Previdência

Além da questão das reformas, o BC vinha enfatizando em sua comunicação outros pontos relevantes à condução da política monetária.

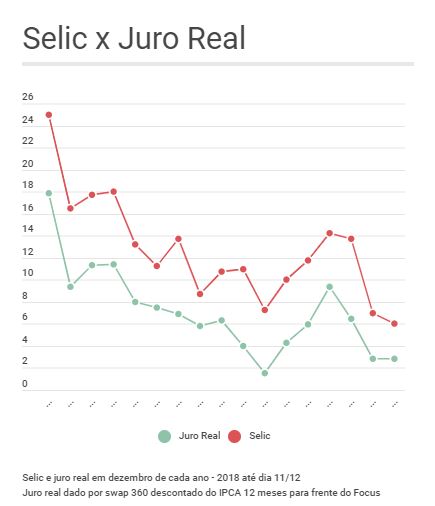

Primeiro, para o BC, o juro real (taxa nominal descontada a inflação) já está em terreno estimulativo, ou seja, um patamar que impulsiona a atividade econômica. Essa taxa, calculada com o swap de juros de 360 dias descontado da inflação projetada em 12 meses, está na casa dos 1,7% ao ano. Em outubro de 2016, quando o BC começou a reduzir a Selic de 14,25%, essa taxa estava ao redor de 7%.

No entanto, não é só a Selic que importa. Segundo o BC, a economia também sofreu com choques, como greve dos caminhoneiros e eleições, que perduraram mais tempo que o previsto, adensando o nevoeiro de incerteza causado pela questão fiscal (parcialmente dispersado com a reforma).

Agora, esses eventos já teriam sido superados e a economia teria espaço para uma retomada gradual. Além disso, as condições financeiras “que sofreram aperto relevante entre o segundo e quarto trimestres de 2018, já caminharam para terreno mais estimulativo”.

Podemos resumir a discussão dentro do Copom sobre quão mais estimulativo o juro real pode ficar sem colocar em risco as metas de inflação. Lembrando que as ações tomadas pelo BC miram cada vez mais 2020, tendo em vista os efeitos cumulativos e defasados das ações do Copom no lado real da economia.

As projeções para o crescimento do PIB estacionaram ao redor de 0,8% para 2019, saindo de 2,5% no começo do ano. O próprio BC trabalha com 0,8%, contra prognóstico inicial de 2,4%. Para 2020, a mediana do Focus está em 2,1%.

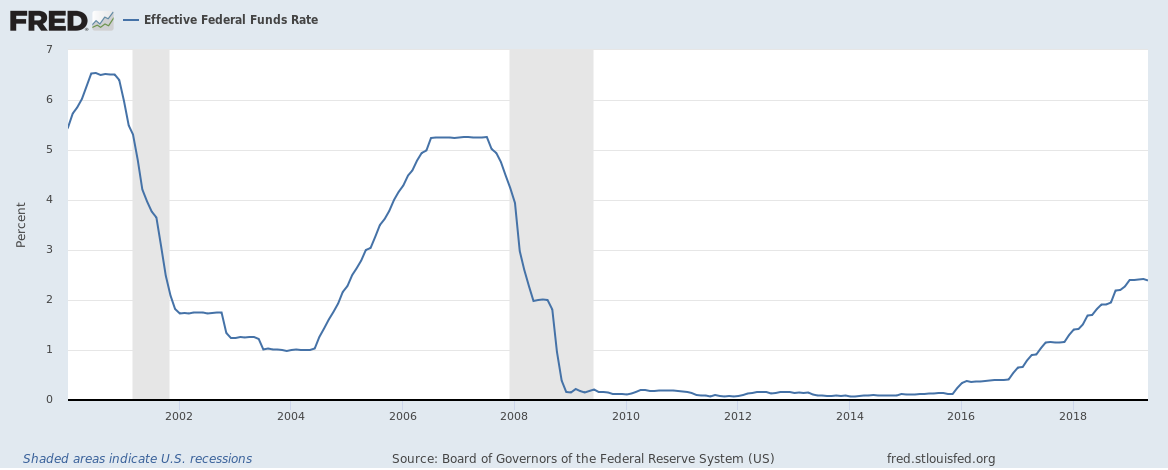

Antes do Copom, a bola é do Fed

A decisão do Copom será conhecida pouco depois das 18 horas. Antes disso, vamos acompanhar a reunião do Federal Reserve (Fed), banco central americano, que divulga sua decisão às 15 horas. O presidente Jerome Powell concederá entrevista as 15h30.

Depois de alguma indefinição, o mercado firmou posição para um corte de 0,25 ponto no juro básico, que está entre 2,25% e 2,5% ao ano desde o fim do ano passado. Há também forte pressão política, com Donald Trump atacando constantemente o Fed e seus membros para cobrar um corte de juro.

Apesar das preocupações com a guerra comercial e seus efeitos sobre a atividade, a economia americana ainda cresce na linha dos 2% ao ano, com a menor taxa de desemprego dos últimos 50 anos.

Ontem, os dados sobre a confiança do consumidor surpreenderam para cima em julho, marcando a melhor leitura do ano aos 135,7 pontos. Já a inflação, segue persistentemente abaixo da meta de 2%.

Uma discussão válida e que travamos na segunda-feira é qual o poder do Fed e de outros BCs em conter ou mesmo evitar uma eventual recessão que se avizinha. O mercado pode até reagir de forma negativa se o Fed "surpreender" e manter a taxa estável, mas a notícia deveria ser encarada de forma positiva, pois sugere que não há um desastre ou forte desaceleração espreitando a economia dos EUA (ao menos na visão do BC).

Como aqui, há dispersão com relação ao número de cortes de juros pelo BC americano, com projeções de redução se alongando até 2020.

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Economia verde: União Europeia quer atingir neutralidade climática até 2050; saiba como

O BCE vai investir cerca de 30 bilhões de euros por ano; União Europeia está implementado políticas para reduzir a emissão de carbono

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Focus está de volta! Com o fim da greve dos servidores, Banco Central retoma publicações — que estavam suspensas desde abril

O Boletim Focus volta a ser publicado na próxima segunda-feira (11); as atividades do Banco Central serão retomadas a partir de amanhã

Greve do BC termina na data marcada; paralisação durou 95 dias

Os servidores do Banco Central cruzaram os braços em abril e reivindicavam reajuste salarial e reestruturação da carreira — demandas que não foram atendidas a tempo

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

Greve do BC já tem data pra acabar: saiba quando a segunda mais longa greve de servidores da história do Brasil chegará ao fim — e por quê

A data final da greve dos servidores do BC leva em consideração a Lei de Responsabilidade Fiscal, sem previsão de acordo para a categoria

O fim da inflação está próximo? Ainda não, mas para Campos Neto o “pior momento já passou”

O presidente do BC afirmou que a política monetária do país é capaz de frear a inflação; para ele a maior parte do processo já foi feito

O Seu Dinheiro pergunta, Roberto Campos Neto responde: Banco Central está pronto para organizar o mercado de criptomoedas no Brasil

Roberto Campos Neto também falou sobre real digital, greve dos servidores do Banco Central e, claro, política monetária

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

A renda fixa virou ‘máquina de fazer dinheiro fácil’? Enquanto Bitcoin (BTC) sangra e bolsa apanha, descubra 12 títulos para embolsar 1% ao mês sem estresse

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar e trazer bons retornos ao investidor

Sem avanços e no primeiro dia de Copom, servidores do BC mantêm greve

A greve já dura 74 dias, sem previsão de volta às atividades; o presidente do BC, Roberto Campos Neto, deve comparecer à Câmara para esclarecer o impasse nas negociações com os servidores

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Greve do BC: Vai ter reunião do Copom? A resposta é sim — mesmo com as publicações atrasadas

A reunião do Copom acontece nos dias 14 e 15 de junho e os servidores apresentaram uma contraproposta de reajuste de 13,5% nos salários

Nada feito: sem proposta de reajuste em reunião com Campos Neto, servidores do BC seguem em greve

Mais uma vez, a reunião do Copom de junho se aproxima: o encontro está marcado para os dias 14 e 15 e ainda não se sabe em que grau a paralisação pode afetar a divulgação da decisão

Inflação no Brasil e nos EUA, atividade e juros na Europa; confira a agenda completa de indicadores econômicos da semana que vem

Nesta semana, o grande destaque no Brasil fica por conta do IPCA, o índice de inflação que serve de referência para a política monetária do BC

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP