Não, meus nobres, corte de juro nem sempre é uma coisa boa

Data maxima venia, mas em meio a euforia do mercado com decisões do Fed e Copom, vale refletir sobre o que leva um BC a cortar os juros

Teremos, novamente, uma superquarta da política monetária no dia 31, com decisões do Federal Reserve (Fed), banco central americano, e do nosso Comitê de Política Monetária (Copom). Juros menores aqui e lá são dados como certo. Diverge-se da dose de estímulo e tamanho de ciclo. Mas o que leva um BC a cortar o juro? É sempre algo a se comemorar? Podem os BCs salvar o mundo indefinidamente?

Para nos ajudar a fazer uma avaliação um pouco mais criteriosa desse otimismo geral e praticamente irrestrito dos mercados vou lançar mão do último “memo” de investimentos de Howard Marks, gestor da Oaktree, com mais de US$ 120 bilhões sob gestão (já falamos dele aqui e aqui).

Os comentários de Marks são sobre o Fed, mas também não deixam de ser um bom guia para qualquer banco central. Depois tentarei falar das particularidades do nosso cenário, que no fim não escapa do que acontece no segundo andar do Eccles Building, portentosa sede do BC americano.

Quando o Fed corta o juro, o consenso é ver um enorme sinal de compra nos mercados. A linha de raciocínio é simples: Economia fraca – corte de juro – estímulo econômico – alta no PIB – maiores lucros corporativos – alta no preço das ações.

Mas se você pensar um pouco mais, deve se perguntar: “o que leva o Fed a cortar o juro?” A resposta é que o Fed antecipa uma fraqueza da economia e quer tirá-la do caminho. Dando sequência a esse raciocínio um degrau acima do consenso, devemos nos perguntar quão feia a situação poderia ficar sem esse corte e se mesmo essa redução de juro será suficiente para evitar a desaceleração da atividade.

Um exemplo do mundo real

Como a conversa parece um tanto abstrata, vamos a um exemplo trazido por Marks em seu “memo”. Em 2006, no caminho da crise financeira, os calotes nas hipotecas subprime começaram a subir. Em 2007, o assunto virou notícia e em 31 de julho dois fundos atrelados a ativos hipotecários do Bear Stearns pediram falência.

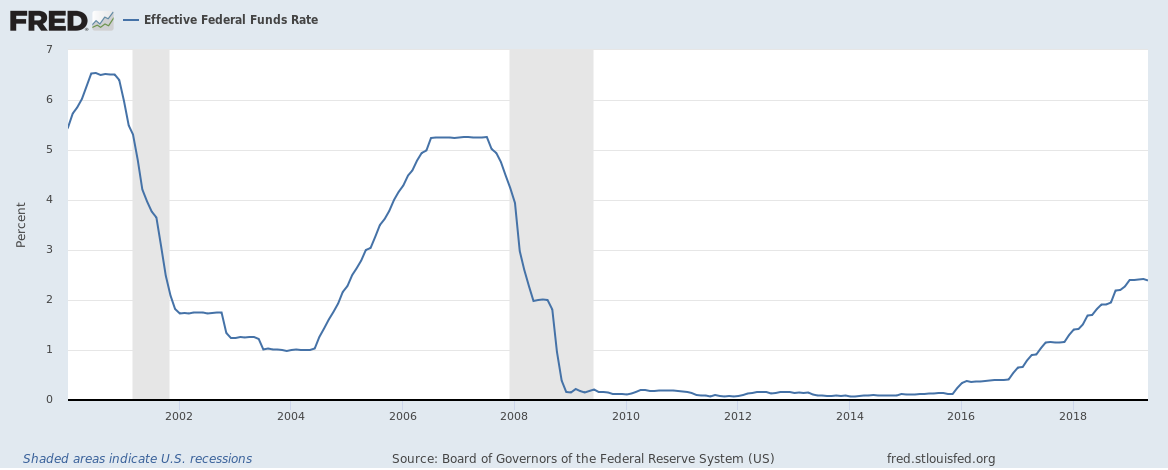

Os investidores clamaram por ajuda e o Fed foi ao resgate. Em setembro do mesmo ano cortou a taxa básica em meio ponto, de 5,25% para 4,75%, e disse que a ação buscava conter efeitos adversos dos problemas financeiros na economia e sustentar o crescimento.

O corte de juro e a mensagem foram comemorados, com o S&P 500 subindo mais de 6% nas semanas subsequentes. “Poucas pessoas questionaram se isso era mesmo uma boa notícia”, pontua Marks, que foi um dos poucos a ganhar com a crise.

Pouco depois desse primeiro corte, Marks relata que se pegou pensando na seguinte questão: Se você vai ao médico para uma consulta e ele saca uma injeção enorme, isso é uma boa ou uma má notícia?

A maioria das ações do Fed acontece em passos de 0,25 ponto percentual. Então um corte de 0,5 ponto não seria algo preocupante? Se um corte de 0,25 é boa notícia, uma redução de meio ponto é melhor ou pior?

O ponto de Marks é que as implicações de corte de juros não são sempre uma simples questão do que elas parecem ser. Assumindo que o Fed tem uma boa capacidade de previsão, um corte de juros nem sempre é boa notícia.

Podemos argumentar que se temos problemas pela frente é melhor ter juros menores. Mas, ainda assim, isso não é uma boa notícia. Primeiro, porque o Fed acha que o problema está aumentando. Segundo, não há garantia de que o problema será resolvido.

Para fechar o exemplo do mundo real, basta lembrar que 18 meses depois do primeiro corte, em 2007, o Fed fez mais dez reduções, levando o juro para zero, e o S&P estava 50% abaixo do que estava na primeira redução.

Juro baixo é uma boa coisa?

Bom, o aceno do Fed de sair do modo de aperto de juros em que estava até o fim de 2018 é apontado como principal vetor da valorização do mercado neste ano. Temos o S&P 500 subindo 20%. Mas como exatamente juros menores contribuem para a criação de riqueza? Vamos aos pontos listados por Marks.

- Juro menor estimula o gasto de parte dos consumidores. Reduz o custo dos empréstimos, elevando a demanda por bens que são geralmente financiados, como carros e casas. Também há impacto nos empréstimos que têm taxas flutuantes, ampliando a renda disponível. O custo de oportunidade entre gastar e guardar diminui.

- Juro menor estimula o investimento de parte das empresas, pois reduz o custo de capital.

- O aumento na demanda por bens e serviços eleva a demanda por mão de obra, reduz o desemprego e promove uma inflação de salários. Maiores salários encorajam maiores gastos e melhoram o humor da população.

- Ao reduzir o gasto financeiro das empresas, juros menores impulsionam os lucros, facilitam o pagamento de dívidas, e liberam mais recursos para investimentos, dividendos ou recompra de ações.

- Juro menor reduz a taxa de desconto utilizada para calcular o valor presente dos fluxos de caixa futuros. Tudo mais constante, há uma ligação direta entre juros baixos e elevação no preço dos ativos. Para Marks esse é o vetor dominante das finanças mundiais na última década.

- Por fim, corte de juro é visto como sinal de novos cortes de juros, realimentando o ciclo acima, criando a ideia de um ciclo virtuoso.

Quando deixa de ser bom?

Pode parecer chatice do Marks (e minha também por replicar), mas há circunstâncias nas quais juros baixo sãos potencialmente prejudiciais.

- Ao estimular a atividade, como visto acima, alguns economistas e empresários acreditam que existe a possibilidade de a economia ficar “aquecida demais”. A principal preocupação é a inflação. Que pode resultar de um excesso de demanda, mercado de trabalho muito apertado, elevado poder de preço na mão dos vendedores...

- Inflação é um fardo sobre aqueles que têm salários rígidos. O aumento de custo acontece de forma mais rápida que a renda. Além disso, as pessoas de menor renda não conseguem se proteger da inflação, enquanto quem pode, corre para ativos reais, como imóveis, por exemplo.

- Como o juro baixo tira a atratividade de investimentos mais seguros, como dinheiro, fundos de renda fixa, e mesmo poupança, os poupadores aceitam assumir riscos maiores em busca de retornos.

- Assim, juro baixo pode resultar em má alocação de capital, financiamento de negócios não sustentáveis, alavancagem excessiva e criação de bolha no preço dos ativos. No limite, essa busca por retornos pode desaguar em tomada de risco excessiva, minando a estabilidade financeira.

- Por fim, mas o mais importante, quando os juros estão baixos, os BCs não têm à disposição a melhor ferramenta para estimular a economia: corte de juro.

Tá, mas e daí?

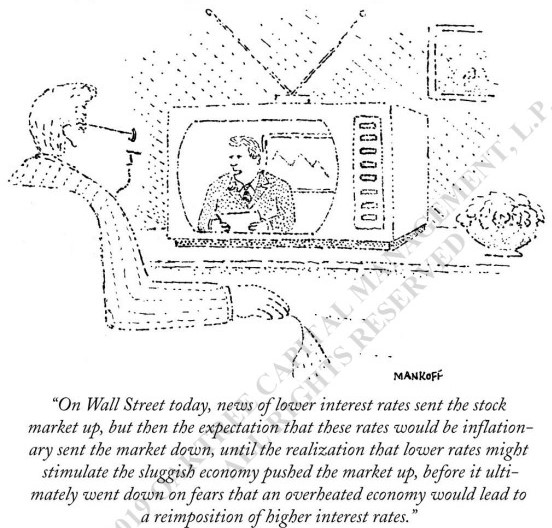

Como tudo em economia temos lados positivos e negativos. O resultado, no entanto, depende muito de como esses vetores são percebidos. Exemplo disso, a bolsa cai com notícias de emprego forte nos EUA e comemora dados ruins de atividade...

Segundo Marks, muita gente acredita que a economia é uma máquina que opera de acordo com diagramas e regras e que os BCs acionam alavancas que ajustam o funcionamento dessa máquina.

Mas, a visão dele é de que há muita incerteza e distintas variáveis atuando no funcionamento da economia e dos BCs. Por isso, o trabalho do BC é bastante desafiador.

Para ilustrar esse ponto da apresentação, Marks lança mão de um cartoon falando das reações do mercado à decisão de juros. Detalhe, a tirinha tem mais de 38 anos.

A conclusão é que a opinião prevalente sobre a capacidade do Fed (e de outros BCs) é ponto crucial para que suas ações tenham o efeito desejado. Há uma boa dose de psicologia na atuação dos banqueiros centrais. É tal da credibilidade.

Para fechar, Marks avalia que a atuação do Fed no momento atual está entre o desnecessário e o contraproducente, já que a economia cresce de forma aceitável, o desemprego é o menor em 50 anos, os salários estão subindo e a recuperação, que já passa de dez anos, é a maior da história.

Por outro lado, há a preocupação sobre uma potencial perda de fôlego econômico. E o mercado tem reagido da forma de sempre após os acenos de corte (Economia fraca – corte de juro – estímulo econômico – alta no PIB – maiores lucros corporativos – alta no preço das ações).

Assim, é sempre bom considerar se os investidores estão reagindo de forma muito positiva às perspectivas de corte de juros e prestando muito pouca atenção à fraqueza econômica que está sendo prevista.

Finalmente, quando Marks ouve alguém dizer que o Fed vai evitar uma recessão, ele se pergunta se ter esse objetivo é algo desejável. Recessões são um fenômeno evitável ou meramente conseguimos atrasar o seu acontecimento? Os esforços não podem gerar uma fé inabalável do poder do Fed e um cenário de risco moral? E mesmo que o Fed consiga evitar uma série de pequenas recessões, isso apenas não pode indicar que quando sua capacidade acabar, teremos uma recessão de proporções históricas?

A resposta a todas essas perguntas vem em alguns meses.

Mas o Copom com isso?

Por aqui, o corte de juros também não acontece por motivos louváveis. Temos uma economia que não consegue se recuperar da recessão, desemprego elevado e inflação abaixo ou redor das metas.

A avaliação é de que o BC pode dar uma maior contribuição deixando o juro ainda mais estimulativo. O próprio BC vinha falando dessa possibilidade, mas ponderava que o risco de decepção com as reformas pesava mais no seu balanço de riscos que os demais vetores desinflacionários.

No entanto, o próprio presidente Roberto Campos Neto já reconheceu um óbvio avanço das reformas com a aprovação da Previdência em primeiro turno. Mas isso é suficiente? Ainda há um segundo turno na Câmara e todo um trâmite no Senado. Seria prudente tomar risco político?

Além disso, o BC vem falando que a retomada da atividade não depende apenas da Selic, mas também da redução das incertezas e melhora da confiança. Houve essa redução de incerteza? Quão mais estimulativa a Selic pode ficar sem colocar em risco as metas? As respostas devem vir já nesta semana.

IPCA confirma deflação em julho, Copom alivia retórica e analistas começam a revisar projeções para a taxa Selic

IBGE registra deflação de 0,68% ante junho, a maior do Plano Real; preços foram puxados para baixo pelos combustíveis

Agenda econômica: ata do Copom, IPCA de julho e inflação no mundo são os destaques da semana; veja o cronograma

Dados de inflação são destaque na agenda econômica, no Brasil e no mundo; por aqui, além do IPCA, também será divulgada a ata do Copom

Copom eleva a Selic em mais meio ponto, a 13,75%, e avisa os passageiros: o avião dos juros está quase em altitude de cruzeiro

Conforme projetado pelo mercado, a Selic chegou a 13,75% ao ano; veja os detalhes da decisão de juros do Copom

Agenda econômica: decisão do Copom e payroll nos EUA são os destaques da semana; veja o cronograma

Os juros no Brasil e o mercado de trabalho nos EUA são os destaques da agenda econômica carregada do início de agosto

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

Voando cada vez mais alto: Copom sobe a Selic em 0,5 ponto, a 13,25%, e dá a entender que os juros continuarão subindo

O Copom cumpriu as expectativas do mercado e reduziu o ritmo de alta da Selic; confira as sinalizações do BC quanto ao futuro dos juros

Greve dos servidores do BC continua e pode afetar a próxima reunião do Copom sobre a Selic

O sindicato dos servidores do BC terá uma nova reunião em 7 de junho; a categoria afirma que as operações via PIX não serão afetadas

Ata do Copom indica alta de 0,50 ponto da Selic em junho, mas deixa fim do ciclo de alta dos juros em aberto

Banco Central confirma que a Selic vai subir menos na próxima reunião, mas o topo da montanha da taxa de juros pode ser ainda mais alto

Copom segue escalando a montanha dos juros e eleva Selic em 1 ponto, a 12,75% ao ano — e continuará subindo rumo ao pico

É a décima alta consecutiva na Selic, que chega no maior patamar desde o começo de 2017; a decisão de juros do Copom foi unânime

Copom deve voltar a subir a taxa Selic amanhã. Conheça fundos imobiliários que podem lucrar ainda mais com a alta dos juros

Uma categoria específica de FIIs tem a rentabilidade atrelada a indexadores que se alimentam tanto da inflação mais salgada quanto do ciclo de aperto nos juros

Leia Também

-

Anglo American recusa proposta “oportunista e pouco atraente” de quase US$ 39 bilhões da BHP e barra megafusão

-

Bolsa hoje: Ibovespa sobe com commodities e Wall Street após inflação nos EUA; dólar cai

-

Os EUA conseguem viver com os juros nas alturas — mas o resto do mundo não. E agora, quem vai ‘pagar o pato’?

Mais lidas

-

1

Vale (VALE3) e a megafusão: CEO da mineradora brasileira encara rivais e diz se pode entrar na briga por ativos da Anglo American

-

2

Órfão das LCI e LCA? Banco indica 9 títulos isentos de imposto de renda que rendem mais que o CDI e o Tesouro IPCA+

-

3

Como a “invasão” dos carros chineses impacta as locadoras como a Localiza (RENT3) e a Movida (MOVI3)