Como era verde o meu Vale: ainda vale a pena ter ações da mineradora após a disparada recente?

Vivemos um “novo ciclo das commodities”, com minério de ferro e carvão batendo sucessivas máximas. E a Vale ainda pode se beneficiar deste momento

Para os amantes de literatura ou de cinema, é difícil ler o título acima e não associá-lo de imediato com o livro de Richard Llewellyn, publicado 1939, ou com o filme de John Ford, de 1941. "Como Era Verde o Meu Vale" é uma obra icônica da primeira metade do século XX, tendo servido de referência para as demais produções que seguiram a história.

A trama conta os problemas de uma comunidade de mineradores que enfrenta os males do desemprego, dos baixos salários e das péssimas condições de trabalho. A mineração tratada, porém, deriva do carvão, não do ferro, tema que pretendo abordar com maior ênfase.

De todo modo, vivemos atualmente no que muitos têm chamado de o "novo ciclo das commodities" – em alguns casos, até ponderam a chance de um “super ciclo” para as matérias-primas.

Com isso, vemos os minérios, como carvão e ferro, batendo sucessivas máximas. Apesar da recente correção marginal verificada no final da semana passada, não é segredo para ninguém que as commodities vêm subindo com força desde o último trimestre do ano passado, seguindo as expectativas de recuperação econômica ao redor do mundo.

Ontem mesmo, na segunda-feira (17), as commodities tiveram mais um forte dia de alta, com minério de ferro subindo 4,30%.

Enquanto os preços seguem subindo, os investidores começam a se perguntar se ainda valeria a pena se posicionar em nomes como Vale e similares, uma vez que a alta já teria acontecido.

Para já responder essa questão: sim, ainda vale muito se posicionar em Vale (VALE3).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Muitas gestoras têm resumido bem a ideia geral para o momento atual: compre fluxos de caixa no presente. A ideia aqui é que os preços das commodities não precisam continuar subindo para que as empresas do setor se beneficiem do momento.

Aliás, pelo contrário, alguns preços, como o do minério de ferro, podem muito bem cair, voltando para um patamar entre US$ 100 e US$ 150 por tonelada, e ainda assim teríamos uma oportunidade gigante de Vale.

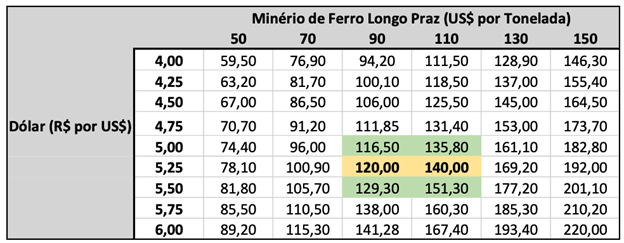

Com um dólar atualmente na casa dos R$ 5,25 e com uma expectativa de longo prazo para o minério em torno de US$ 100, ainda teríamos um potencial em vale que chegaria em algo em torno de R$ 116,50 por ação a R$151,30 - isto sem considerar o minério de ferro no patamar distorcido verificado hoje.

Assim, entendo que Vale ainda possa buscar por baixo algo como R$ 134, o que resultaria em 20% dos patamares atuais.

O motivo?

A Vale oferece um fluxo de caixa livre ao acionista superior a 20% para os próximos 12 meses, negociando a pouco mais de 3 vezes EV/Ebitda e sem dívida. A consequência dessa combinação é a geração de um absurdo de fluxo de caixa, que ainda ganha com o patamar distorcido corrente do preço do minério – a empresa pode travar os seus contratos com um minério neste patamar e garantir uma rentabilidade enorme.

Claro, o caminho não será linear.

Teremos alguns sustos, como no final da semana passada, com alguma possível correção do minério de ferro na China. Contudo, como já argumentei, o minério de ferro não precisa estar no patamar atual para Vale ser uma posição importante em uma carteira de ações.

Alguns comentários sobre a Vale e a questão Brumadinho

Fundada em 1942, a Vale é uma das maiores mineradoras do Brasil e do mundo, sendo líder na produção de minério de ferro e pelotas de minério de ferro. Inclusive, o minério de sua maior operação, Carajás (PA), é considerado o de melhor qualidade do mundo. A companhia é a maior produtora mundial de níquel também.

Adicionalmente, ela produz minério de manganês, carvão térmico e metalúrgico, ferroligas, cobre e subprodutos como ouro, prata e cobalto. Além da mineração, a Vale ainda atua em logística, energia e siderurgia. A empresa tem projetos de exploração em busca de locais que abriguem novas reservas minerais.

Argumenta-se que o desconto de Vale derive dos problemas encontrados na mineradora por conta de suas barragens, mas entendo que exista um desconto em demasia aqui.

Alinhado com as questões de ESG (ou Environmental, Social, and Corporate Governance, usada para se referir às práticas ambientais, sociais e de governança de um negócio), temos visto o management adotando medidas importantes para corrigir a trajetória da empresa até então.

Em outras palavras, desde o ocorrido, a Vale tem promovido mudanças significativas em sua estrutura de governança corporativa. Além de indenizações, a Vale também está reestruturando totalmente a forma como trata os rejeitos e como administra as suas barragens, modernizando seu modelo operacional.

Foram criados, assim, comitês executivos com o propósito de monitorar as barragens, buscando trazer mais segurança e mitigar possíveis riscos — operacionais, geotécnicos, de compliance, estratégicos, financeiros e cibernéticos.

A “descaracterização”, que consiste no processo de encerramento definitivo do uso de uma barragem, e o “beneficiamento a seco” são outras medidas para evitar desastres como os recentes.

Por isso, entendo que o pior já tenha ficado para trás.

Conclusão e oportunidade

A dinâmica vigente das matérias-primas deverá proporcionar mais dias de reflation trade, em que o mercado procure por casos de crescimento, receoso de que a inflação venha a forçar juros mais altos e penalize os fluxos de caixa esticados no futuro distante, e vai comprar a velha economia, como siderurgia, mineração e bancos.

Gosto muito de commodities para o momento atual, a segunda etapa do bull market iniciado em março do ano passado, depois do grande sell-off proporcionado pela pandemia.

Para agora, fluxos de caixa como os que a Vale oferece parecem ser a oportunidade chave para surfar os mercados nos próximos 12 meses, pensando sempre sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Se você se interessou por essa alternativa, precisa conferir as ideias de Felipe Miranda, estrategista-chefe da Empiricus. Desde o segundo trimestre do ano passado ele vem antecipando este ciclo com Vale e poucos estrategistas estão tão por dentro da tese quanto ele.

Em sua série best seller, Palavra do Estrategista, Felipe apresenta suas melhores ideias para os mais diferentes perfis de investidores. Se você se interessa por Vale, precisa conferir o conteúdo dele o quanto antes, de modo a não perder futuras oportunidades no ciclo atual.

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Leia Também

-

Vale (VALE3) é a mais barata do setor de mineração e sai ganhando com futuro promissor do minério de ferro

-

Boa Safra (SOJA3) supera o "El Niño" da bolsa e capta R$ 300 milhões em oferta de ações

-

Petz (PETZ3) e Cobasi selam acordo para fusão que cria gigante do mercado pet; ações disparam mais de 40% na abertura na B3