Apertem os cintos: Bank of America rebaixa Gol (GOLL4) e Azul (AZUL4) para venda

Para o Bank of America, o valuation de Gol (GOLL4) e Azul (AZUL4) mostra pouco espaço para alta; além disso, os passivos geram preocupação

Tanto a Gol (GOLL4) quanto a Azul (AZUL4) têm se preocupado em passar uma mensagem de "normalização em curso": trimestre após trimestre, as administrações de ambas as companhias aéreas tentam imprimir um tom otimista em relação ao futuro, independente dos desafios e instabilidades. O Bank of America, no entanto, não comprou o discurso e, há pouco, rebaixou a recomendação para as duas ações, de neutro para venda.

Em relatório, os analistas Murilo Freiberger e Gustavo Tasso elogiam a atuação das aéreas brasileiras durante a pandemia, afirmando que Gol e Azul "fizeram um trabalho impressionante no ajuste das operações, na negociação dos passivos e na sustentação da liquidez".

No entanto, o banco também vê potencial limitado de ganho nas ações, considerando os níveis atuais de valuation. E, mesmo com todo o trabalho feito pelas companhias nos últimos meses, o BofA acredita que os efeitos da Covid ao setor de aviação ainda podem trazer impactos ao fluxo de caixa das aéreas.

Veja abaixo as projeções do Bank of America para as duas ações:

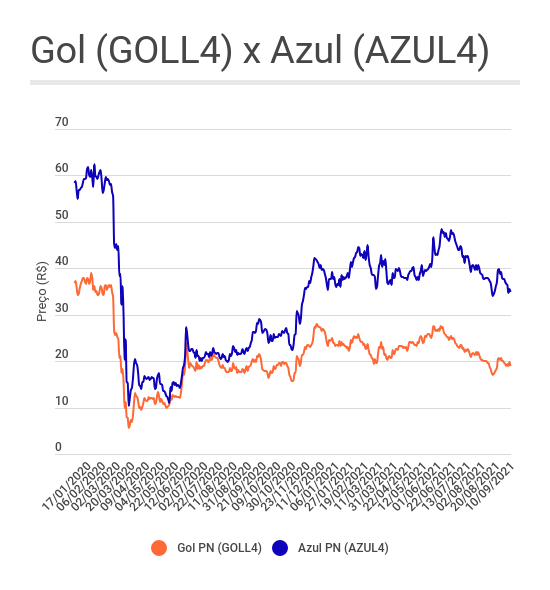

- Gol (GOLL4): preço-alvo de R$ 21,00 (9% de alta em potencial)

- Azul (AZUL4): preço-alvo de R$ 36,00 (2,5% de alta em potencial)

"Ainda vemos uma 'conta Covid' relevante a ser paga, com os passivos de ambas as empresas aumentando em cerca de US$ 5 bilhões em comparação com os níveis pré-pandemia", escrevem Freiberger e Tasso, ressaltando, ainda, que a recente dinâmica mais positiva para o capital de giro tem se deteriorado.

Gol e Azul: passivos subestimados?

Os analistas do Bank of America também apresentam a tese de que, considerando as normas financeiras internacionais (IFRS), o total de passivos de Gol e Azul pode estar sendo subestimado pelo mercado — o que justifica a postura mais pessimista da instituição em relação às companhias aéreas. Há dois pontos a serem considerados:

- As regras de renegociação de dívidas, que fizeram com que a Azul usasse uma taxa de desconto maior para os passivos de aluguel de aeronaves;

- A duração do leasing de aviões, com a idade mais elevada da frota da Gol reduzindo o volume do passivo.

"Nesse aspecto, se ajustarmos os passivos de aluguel de aeronaves para as taxas normais de desconto, a dívida líquida das companhias iria aumentar e os múltiplos de endividamento seriam de 20% a 30% maiores", escreve o Bank of America.

GOLL4 e AZUL4: sem espaço para decolar?

Para os analistas do BofA, as ações PN da Azul (AZUL4) estão sendo negociadas a um múltiplo EV/Ebitda ao redor de 7,8 vezes, enquanto os papéis da GOL (GOLL4) saem a cerca de 7 vezes — números bastante próximos às estimativas de valor justo feitas pelo banco, o que implica num potencial limitado de alta.

"Mesmo levando em conta que esperamos o Ebitda de Gol e Azul em 2022 volta aos níveis de 2019, e considerando os passivos ajustados pelas normais internacionais, ainda vemos um valuation desafiador para as aéreas brasileiras", escrevem Freiberger e Tasso.

A Gol fechou o segundo trimestre de 2021 com lucro líquido de R$ 643 milhões, enquanto a Azul teve ganho de R$ 1 bilhão no mesmo período; passada a primeira metade do ano, a Azul tem mostrado uma capacidade melhor de se ajustar durante a crise, tanto no aspecto financeiro quanto no operacional.

Abaixo, você pode conferir uma outra análise feita pela analista de investimentos e colunista do Seu Dinheiro, Maria Clara Sandrini, sobre a Azul, no nosso YouTube (aproveite para ver outras análises, notícias e oportunidades que apresentamos por lá clicando aqui):

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Leia Também

-

Elon Musk é um encantador de investidores? Por que a Tesla tem o menor resultado em três anos e as ações TSLA sobem forte em Nova York

-

Novo Ozempic? “Cópia” da caneta emagrecedora será distribuída no Brasil por small cap que já disparou 225% — Ambev sofrerá?

-

Exame bem feito: Fleury (FLRY3) acerta o diagnóstico com aquisição milionária e ações sobem 4%