Análise: a Azul (AZUL4) demorou mais a decolar, mas já voa mais alto que a Gol (GOLL4)

A AZUL (AZUL4) mostra mais resiliência no lado da receita líquida e do controle de custos, colocando-se numa posição melhor que a GOL (GOLL4)

A Covid-19 afetou fortemente todos os setores da economia, mas o setor aéreo foi atingido em cheio. Pense em empresas como a Gol (GOLL4) ou a Azul (AZUL4): toda a lógica da operação está centrada no transporte dos clientes — e, num cenário em que a livre circulação de pessoas é prejudicada, o obstáculo para a sobrevivência dessas companhias é enorme.

Mas, passado um ano e meio desde o início da pandemia, ambas continuam firmes e operantes: apesar das condições adversas, conseguiram gerenciar sua malha e honrar seus compromissos financeiros. O mesmo não pode ser dito de suas principais concorrentes no país: a Latam está em recuperação judicial e a Avianca Brasil teve a falência decretada.

O setor aéreo, afinal, é conhecido por suas margens enxutas e inúmeros fatores externos de risco: câmbio, preço dos petróleo e impostos diversos sobre o combustível de aviação são apenas alguns dos itens que trazem estresse aos balanços. Tal pano de fundo, somado à forte queda na demanda por voos com a pandemia, gerou um ambiente dificílimo para as empresas.

Sendo assim, como Gol e Azul conseguiram atravessar a zona de turbulência — e, agora, começam a vislumbrar um céu menos cinzento no horizonte?

As duas estavam numa posição financeira mais confortável no começo de 2020; a disciplina de ambas na gestão do caixa e dos custos acabou servindo como uma espécie de 'seguro' para o momento de crise mais aguda, garantindo a sobrevivência e a continuidade das operações.

Dito isso, a análise dos balanços desde o segundo trimestre mostra que a Gol até estava melhor posicionada no início da pandemia, com mais folga em termos de liquidez. No entanto, a Azul mostrou tendências mais saudáveis no segundo trimestre de 2021, ensaiando voos mais altos daqui para frente.

Leia Também

Vale lembrar que, apesar do otimismo com a recuperação do setor, ainda há muitos fatores de risco rondando as companhias aéreas. A variante delta da Covid pode provocar uma nova queda na demanda por voos; além disso, o preço do petróleo segue subindo e a cotação do dólar tende a passar por oscilações fortes daqui em diante, considerando a proximidade das eleições.

Gol x Azul: métricas financeiras

Voltemos a dezembro de 2020: na ocasião, o ritmo de contágio da Covid-19 começava a recuar, apesar da ausência de vacinas — e, nesse contexto, a demanda por voos voltou a subir. Gol e Azul mostravam-se animadas, planejando a reativação de um número cada vez maior de rotas.

Passados poucos meses, esse cenário ruiu: a segunda onda no país veio com ainda mais intensidade que a primeira, provocando uma explosão nas internações e óbitos — e, consequentemente, provocando um novo fechamento da economia. As malhas aéreas precisaram ser novamente ajustadas, de modo a refletir essa realidade.

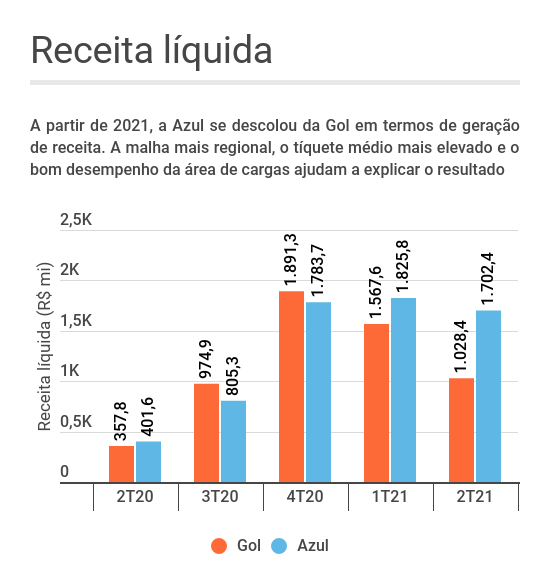

Mas enquanto a Gol reportou uma queda na receita líquida em relação ao quarto trimestre de 2020, a Azul conseguiu manter uma certa estabilidade em suas cifras. A própria natureza de sua operação foi importante nesse front: a Azul atende destinos de menor porte e aeroportos regionais — e, em meio às restrições no transporte de passageiros, viu seu negócio de carga ganhar importância.

No segundo trimestre de 2021, a Azul Cargo teve receita de R$ 284,9 milhões, mais que o dobro do visto há um ano; na mesma base de comparação, a área de transporte de cargas da Gol avançou 23%, a R$ 141 milhões.

O comportamento das divisões de carga não explicam, por si só, os resultados dissonantes das receitas das empresas. A capilaridade da malha da Azul faz com que ela opere mais voos, transporte mais passageiros e mantenha mais aeronaves no ar: no segundo trimestre, a Azul tinha uma frota operacional de 161 aeronaves, versus 53 da Gol.

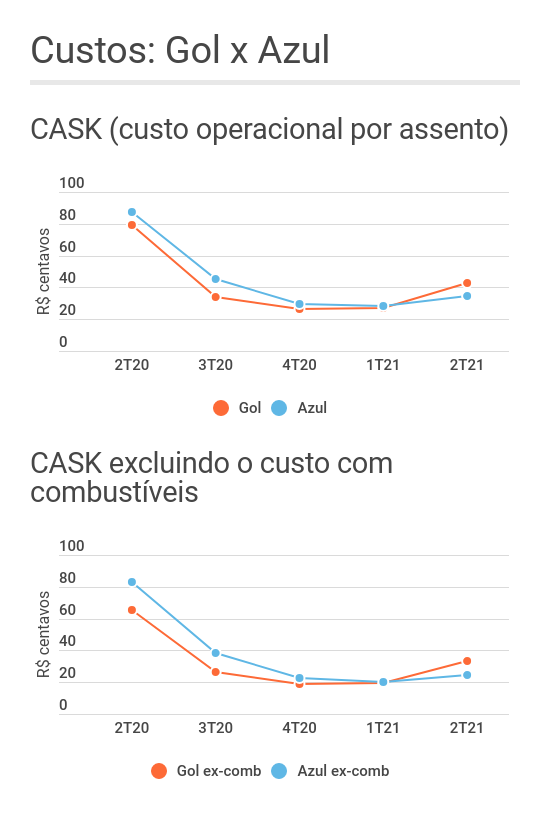

A dinâmica mais saudável para a receita líquida, naturalmente, veio acompanhada de custos operacionais mais elevados. Afinal, quanto mais aviões estão voando, mais combustível está sendo consumido, mais tripulantes estão trabalhando, mais manutenção é necessária e assim em diante.

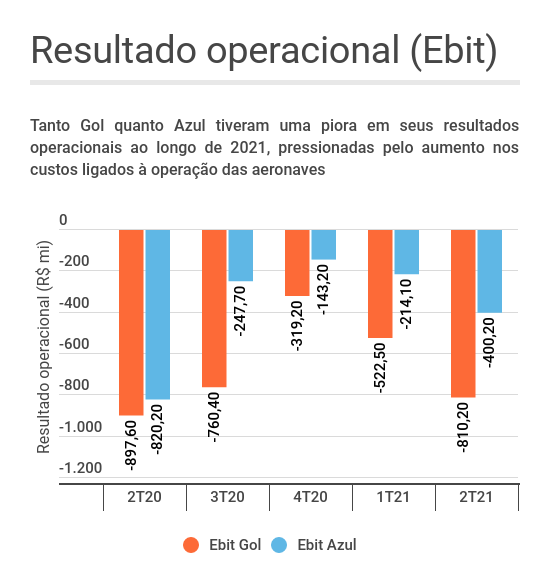

Com isso em mente, é importante ressaltar um ponto comum às duas aéreas: ambas têm reportado resultados operacionais (Ebit) negativos desde o começo da pandemia. Ou seja, tanto Gol quanto Azul têm custos operacionais maiores que as receitas.

É um cenário esperado, dados os desafios operacionais enfrentados pelo setor aéreo, mas que está longe do ideal do ponto de vista de gestão financeira de uma empresa. Ainda assim, note que, mais uma vez, a Azul teve oscilações muito menores que a Gol.

As características da frota de cada uma das empresas desempenha um papel importante: como atende mais destinos regionais, boa parte das aeronaves da Azul tem um porte menor e consome menos combustível. Veja a composição da frota operacional da empresa no segundo trimestre:

- Airbus cabine longa (mais de 250 passageiros): 11;

- Airbus cabine média (de 100 a 200 passageiros): 46;

- Embraer E1 (de 60 a 125 passageiros): 49;

- Embraer E2 (até 115 passageiros): 9;

- ATR turboélice (até 75 passageiros): 33; e

- Cessna turboélice (10 passageiros): 13.

Vale destacar os nove E-Jets de segunda geração da Embraer, aeronaves da família mais moderna da fabricante brasileira e que consomem menos combustível que os jatos E1.

A frota da Gol, por sua vez, é inteiramente composta por aeronaves Boeing de cabine média — dez deles são do modelo 737-MAX, o mais moderno da fabricante americana, também consumindo menos combustível que os aviões da geração anterior.

Um indicador interessante a respeito dos gastos operacionais é o chamado CASK, o custo por assento. Com o consumo menor de combustível, a Azul conseguiu reduzir seu CASK para níveis inferiores aos da Gol:

Gol x Azul: liquidez e dívida

Apesar das incertezas menores e da recuperação gradual da receita, as empresas aéreas ainda estão longe de um ambiente normal para o transporte de passageiros. Sendo assim, um ponto muito observado em todas as divulgações de balanço é o comportamento da dívida e da posição de liquidez da Gol e da Azul.

Como o resultado operacional de ambas têm ficado negativo trimestre após trimestre, há a preocupação constante de que a posição de caixa e disponíveis de curto prazo seja insuficiente para fazer frente aos vencimentos. E, nesse front, a administração das duas companhias fez um bom trabalho.

Renegociação e rolagem de dívidas, obtenção de recursos via ofertas de ações ou de títulos, antecipação de recebíveis, aumentos de capital — tanto Gol quanto Azul usaram as ferramentas que estavam à disposição para gerenciar as métricas de endividamento. E, embora o montante de dívida líquida das duas tenha aumentado bastante nos últimos trimestres, a sustentabilidade das operações não é alvo de dúvidas no momento.

| (R$ mi) | Liquidez Gol | Dívida líquida Gol | Liquidez Azul | Dívida líquida Azul |

| 2T20 | 3.305,50 | 13.480,40 | 2.253,70 | 16.605,80 |

| 3T20 | 2.242,30 | 14.145,40 | 2.298,90 | 15.663,70 |

| 4T20 | 2.576,50 | 12.967,60 | 4.032,00 | 13.124,10 |

| 1T21 | 1.797,70 | 14.801,20 | 3.305,00 | 16.092,70 |

| 2T21 | 1.814,50 | 14.289,70 | 5.530,70 | 14.862,50 |

O salto na posição de liquidez da Azul no segundo trimestre de 2021 se deve à emissão de US$ 600 milhões em títulos de dívida, concluída em junho. Esse conforto, inclusive, dá liberdade à empresa para especular eventuais movimentos de consolidação no setor: em maio, a companhia deu a entender que teria interesse na compra das operações brasileiras da Latam.

GOLL4 x AZUL4: disputa na bolsa

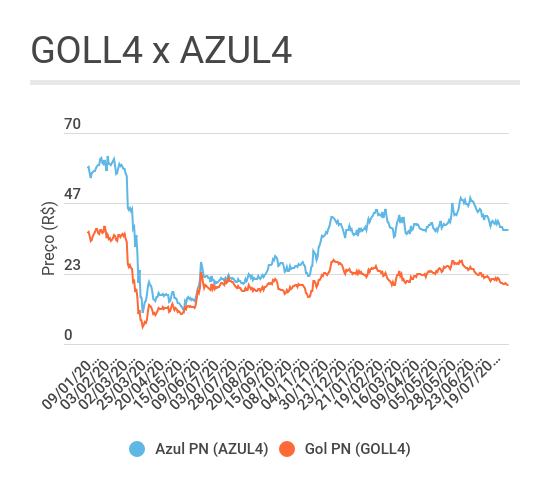

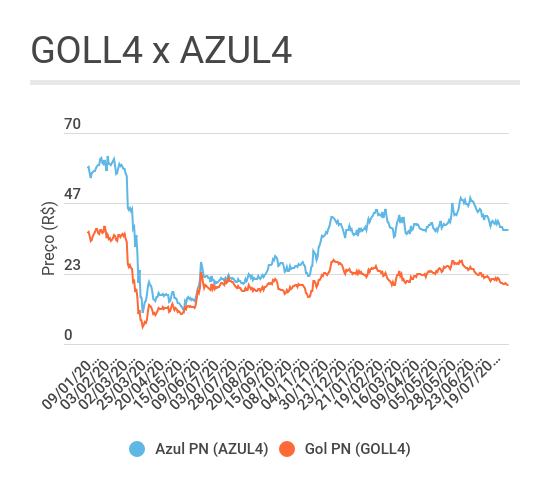

Com a vacinação contra a Covid-19 ganhando força e a perspectiva de retomada gradual na demanda por voos, as ações PN da Gol (GOLL4) e da Azul (AZUL4) têm conseguido ganhar alguma tração na bolsa. Embora ainda estejam distantes do patamar pré-pandemia, os papéis também estão bem acima do nível visto em março de 2020:

O futuro das ações depende, em grande parte, da dinâmica do setor daqui em diante. Se a demanda por voos continuar aumentando e a Covid-19 não provocar mais grandes interrupções no transporte aéreo, os papéis tendem a voar alto, acompanhando a recuperação das empresas; mas, caso a variante delta force um novo fechamento econômico — ou caso o dólar e o petróleo pressionem de maneira relevante os custos —, é possível que GOLL4 e AZUL4 continuem sofrendo.

Por ora, os analistas de grandes bancos estão mais inclinados às ações da Azul. Segundo dados da Refinitiv, AZUL4 tem quatro recomendações de compra, quatro neutras e duas de venda; GOLL4, por sua vez, conta com duas recomendações de compra, seis neutras e duas de venda.

Veja abaixo os dados de preço-médio projetado pelas casas de análise para GOLL4 e AZUL4, compilados pela Refinitiv:

| (R$) | GOLL4 | AZUL4 |

| Cotação atual | 18,83 | 37,19 |

| Preço-alvo máximo | 31,00 | 75,00 |

| Preço-alvo mínimo | 11,50 | 16,00 |

| Preço-alvo médio | 24,58 | 41,58 |

| Mediana | 26,00 | 43,40 |

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP