Os títulos públicos mais rentáveis do 1º semestre; indicações do Seu Dinheiro estiveram entre eles

Em março, levantamos a bola para uma oportunidade aberta no Tesouro Direto com a alta dos juros no mês, e alguns dos títulos indicados ficaram entre os mais rentáveis do semestre. Confira a lista completa dos melhores e piores títulos públicos do ano até agora

Final de semestre pode ser um bom momento para se fazer um balanço na carteira de investimentos, e na imprensa pipocam matérias sobre os melhores e piores investimentos dos últimos seis meses - nós mesmos, aqui no Seu Dinheiro, publicamos a nossa na última terça-feira (30).

Agora eu gostaria de olhar mais detidamente para cada uma das principais classes de ativos, começando pelos títulos públicos negociados no Tesouro Direto, o programa do Tesouro Nacional de compra e venda desses títulos para as pessoas físicas.

- CONVITE: Experimente o Seu Dinheiro Premium por 30 dias sem compromisso e acesse as melhores dicas de investimento.

O semestre foi marcado por sucessivos cortes na taxa básica de juros, a Selic, que passou de 4,50%, no início do ano, para os atuais 2,25% ao ano. Com isso, a Selic e o CDI acumulados no período foram de 1,76%.

O retorno do Tesouro Selic (LFT) e das demais aplicações de renda fixa conservadora, portanto, ficou em torno deste percentual, dado que esses investimentos acompanham a variação da taxa básica de juros.

Tomando a Selic como parâmetro para a renda fixa, os títulos públicos que se saíram bem no semestre, em termos de valorização, foram os prefixados - sobretudo os de prazo médio, com vencimento dentro de dois a cinco anos. O mais rentável do período foi o Tesouro Prefixado (LTN) com vencimento em 2023, que teve alta de 6,74% nos primeiros seis meses do ano.

Por sinal, em março, quando o mercado futuro de juros passou por um momento de alta volatilidade e as taxas dispararam, abrindo oportunidades de investimento no Tesouro Direto, o Tesouro Prefixado 2023 foi justamente uma das nossas indicações, junto com outros papéis de médio prazo que também estiveram entre os melhores rendimentos do período compreendido entre março e julho, bem como do semestre - como você verá na tabela mais adiante.

Leia Também

Na outra ponta do ranking, os títulos que se saíram pior - acumulando retorno negativo no semestre, apesar da recuperação recente - foram os títulos mais longos, que têm parte da remuneração prefixada e outra parte atrelada à inflação. O papel mais "machucado" foi o Tesouro IPCA+ 2045, que se desvalorizou quase 16%.

Infelizmente, o título que foi nossa principal aposta para o ano, conforme nossas indicações no início de 2020, também esteve entre os piores: o Tesouro IPCA+ com Juros Semestrais (NTN-B) 2050. Naquela ocasião, o mercado via um mundo bem diferente do atual, pois o fator pandemia de coronavírus ainda não tinha entrado em cena. Mas a partir do fim de fevereiro, os fundamentos econômicos mudaram completamente.

Melhores e piores títulos públicos do Tesouro Direto do 1º semestre de 2020

As rentabilidades da tabela acima, divulgadas pelo Tesouro Direto, levam em consideração o preço de compra na data inicial e o preço de venda na data final. Ou seja, é como se o investidor tivesse comprado o título no fim de 2019 e vendido no fim do primeiro semestre de 2020, ficando sujeito ao spread (diferença entre os preços de compra e venda de um título na mesma data). Quem não se desfez do título, teve rendimento um pouco diferente.

Lembrando também que só realizam os ganhos ou as perdas mostradas nas tabelas de rentabilidade de títulos públicos aqueles investidores que vendem o papel antes do vencimento. Quem os carrega até o vencimento recebe exatamente a rentabilidade contratada no ato da compra, independentemente da volatilidade que o título possa ter tido no meio do caminho.

Juros curtos para baixo, juros longos para cima

Os títulos de prazo mais curto se beneficiaram de uma redução nas taxas de juros futuros com vencimento em prazos mais curtos, enquanto que os papéis mais longos acabaram se desvalorizando com uma elevação do patamar dos juros de vencimento no longo prazo.

A parte mais curta da curva de juros tende a ser mais afetada pelas medidas de política monetária - como as decisões de juros do Banco Central -, enquanto a parte mais longa está mais relacionada ao risco da economia e aos prognósticos para a atividade no longo prazo.

Basicamente, a crise desencadeada pela pandemia global de coronavírus derrubou ainda mais os juros curtos, ao mesmo tempo em que elevou os juros longos, deixando a curva de juros mais "empinada". Por exemplo, os contratos de DI de um dia com vencimentos antes de 2030 acumulam perdas em 2020, ao passo em que aqueles que vencem depois daquele ano acumulam altas.

Antes da crise, o mercado já esperava quedas adicionais na taxa básica de juros para reanimar nossa combalida economia, dado que as perspectivas continuavam a ser de inflação controlada. Além disso, o mercado já trabalhava com a ideia de que os juros no Brasil se manteriam baixos por um bom tempo.

Em março, durante o pânico inicial dos mercados em razão da explosão dos casos de covid-19 no Ocidente, os juros em geral dispararam, com a busca desenfreada dos investidores por liquidez, diante da perda de referência para os preços em situação tão inédita. Os investidores saíram vendendo tudo a qualquer preço, e o mercado de juros viu forte volatilidade. Naquele mês, praticamente todos os títulos públicos se desvalorizaram, bem como quase todos os demais ativos.

Com a queda nos preços dos títulos e a alta nas taxas de juros, abriram-se algumas boas oportunidades de compra no Tesouro Direto. No dia 19 de março, eu publiquei uma reportagem aqui no Seu Dinheiro ouvindo alguns especialistas que apostavam nos papéis de vencimentos no médio prazo - entre 2022 e 2028.

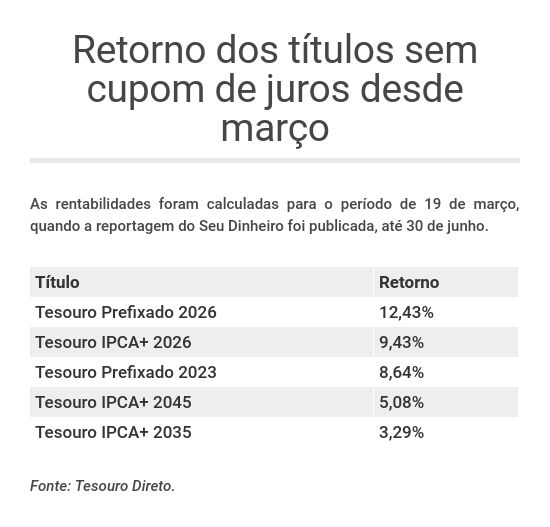

De lá para cá, todos os títulos prefixados e atrelados à inflação se valorizaram, mas os de vencimento médio de fato tiveram as maiores altas. Enquanto seus ganhos de meados de março até 30 de junho rondam a casa dos 10%, os ganhos dos títulos mais longos rondam os 5% ou 7%. Eu mostro isso na tabela a seguir, que conta apenas com os títulos que não pagam juros semestrais, cuja rentabilidade é mais fácil de calcular:

Depois que a situação foi, de certa forma, normalizada, o mercado começou a precificar que a Selic cairia ainda mais, o que derrubou os juros curtos. Com boa parte dos bancos centrais do mundo cortando juros para estimular uma economia agora diante de uma recessão, o Banco Central brasileiro passou a ter mais espaço para cortar as taxas, o que de fato acabou ocorrendo.

Até mesmo as preocupações iniciais em relação à inflação por conta da alta do dólar se dissiparam, uma vez que os preços continuaram se mostrando controlados.

Os juros longos, por sua vez, acabaram se mantendo em um patamar mais elevado do que no início do ano, embora tenham passado por um momento de alívio depois do pânico em março.

Embora a perspectiva ainda seja de que a economia brasileira se recupere, eventualmente - e desta vez em relação a uma base ainda menor, devido a esta nova crise - o risco-país aumentou consideravelmente.

A elevação de gasto público demandada por uma crise como a do coronavírus constitui uma ameaça à saúde das contas públicas e à trajetória da dívida, bem como às medidas de ajuste fiscal e até mesmo às reformas estruturais necessárias para que o país entre novamente em uma trajetória firme e sustentável de crescimento.

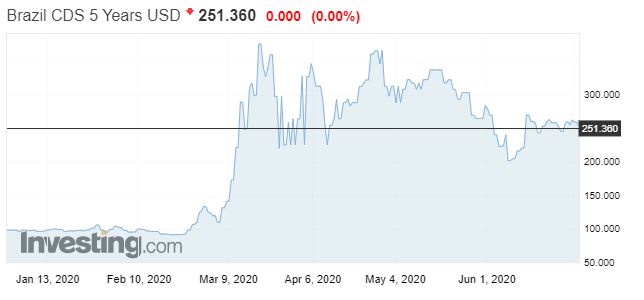

Essa elevação do risco-Brasil fica bem clara no movimento do CDS ao longo do semestre. O CDS - sigla para Credit Default Swaps - é uma espécie de seguro contra o calote de um país, negociado no mercado financeiro. No início do ano, o CDS brasileiro para cinco anos era negociado pouco abaixo de 100 pontos. Em março, ele deu um salto e chegou a ultrapassar os 370 pontos.

A partir de abril, o mercado começou a dar uma acalmada e o nível de risco foi caindo novamente, mas ainda está se mantendo firme e forte num nível bem mais alto que no início do ano, na casa dos 250 pontos. Sinal de que a percepção de risco em relação ao Brasil por parte dos investidores de fato mudou de patamar.

Essa movimentação no mercado de juros é refletida nas taxas pagas pelos títulos públicos prefixados e atrelados à inflação e, consequentemente, nos seus preços. Como eu já expliquei nesta matéria sobre como os títulos do Tesouro são precificados, esse tipo de papel se valoriza quando os juros caem e se desvaloriza quando os juros sobem.

Apenas como exemplo, o Tesouro Prefixado 2023 estava pagando 5,75% ao ano no início de 2020 para quem o levasse ao vencimento. Quem o comprou em março, porém, conseguiu uma taxa acima de 7% ao ano. Quem o adquirir atualmente, porém, já vai pegar uma taxa na casa dos 4,00%.

Já o Tesouro IPCA+ 2045, estava pagando 3,33% ao ano acima da inflação para quem o comprasse no início do ano. Em março, a taxa chegou a subir para perto de 5% + IPCA, mas hoje já caiu novamente para cerca de 4% ao ano, ainda não tendo recuperado o patamar pré-crise.

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Melhor momento para investir em renda fixa ainda está por vir – mas convém evitar emissores desses setores

Ulisses Nehmi, da Sparta, e Marcelo Urbano, da Augme, gestoras especializadas em crédito privado, falam das perspectivas para a renda fixa e os setores mais promissores ou arriscados

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Surpresa #sqn: Por que o Banco Central Europeu não pega o mercado desprevenido nem mesmo quando surpreende

BCE elevou a taxa de juro mais do que vinha antecipando; em compensação, lançou um programa de compra de títulos para evitar a chamada ‘fragmentação’

Por que a China e o Japão estão se desfazendo – em grande escala – de títulos do Tesouro do Estados Unidos

Volume de Treasuries em poder da China e do Japão estão nos níveis mais baixos em anos com alta da inflação e aumento dos juros nos EUA

Mercado já vê Selic acima dos 10% até o fim do mandato de Campos Neto no Banco Central, em 2024

Curva de juros já precifica uma manutenção dos juros acima dos dois digítos pelo menos até o início de 2025 — uma herança das políticas fiscais recentes e da inflação global persistente.

Onde investir no 2º semestre: Hora de comprar dólar e ouro? Saiba por que a proteção ficou mais cara, mas continua essencial

Com a alta da Selic, o custo de oportunidade de investir em dólar cresceu. Mas ainda é a melhor alternativa para proteger seu patrimônio

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Com risco fiscal, retorno de 6% + IPCA volta a ser comum entre títulos Tesouro IPCA+ de longo prazo

Todos os vencimentos de títulos públicos Tesouro IPCA+ a partir de 2035 já voltaram a pagar a rentabilidade “mágica” desse tipo de ativo

O campeão voltou? Tesouro IPCA+ volta a pagar 6% acima da inflação pela primeira vez desde a crise de 2014-16

Retorno de 6% + IPCA em títulos públicos atrelados à inflação é historicamente elevado e considerado um bom ponto de entrada nesses papéis

Ações? Dividendos? Afinal, ainda vale a pena investir na bolsa com a Selic em 13,25%?

Com a Selic no maior patamar desde 2017, faz sentido correr os riscos da bolsa atrás de uma ação pagadora de dividendos? A resposta é sim

BC da Inglaterra sobe juros às máximas em 13 anos; BC da Suíça eleva as taxas pela primeira vez desde 2007

Na Inglaterra, a taxa básica de juros agora está em 1,25% ao ano; na Suíça, a alta foi de 0,5 ponto, para o patamar de -0,25%

Quanto rendem os seus investimentos em renda fixa com a Selic em 13,25%

Com a nova alta dos juros, remuneração de títulos de renda fixa conservadores sobe um pouco mais e supera 1% ao mês. Veja quanto eles vão pagar de agora em diante

Voando cada vez mais alto: Copom sobe a Selic em 0,5 ponto, a 13,25%, e dá a entender que os juros continuarão subindo

O Copom cumpriu as expectativas do mercado e reduziu o ritmo de alta da Selic; confira as sinalizações do BC quanto ao futuro dos juros

Powell salva S&P 500 do tsunami: entenda como Wall Street surfou a onda gigante dos juros altos hoje

Em uma decisão que não era vista desde 1994, o banco central norte-americano elevou a taxa de juros em 0, 75 ponto percentual, para a faixa entre 1,50% a 1,75% ao ano

O Fed agradou? A frase que Powell falou e fez Wall Street disparar

O banco central norte-americano elevou a taxa de juros em 0,75 ponto percentual (pp) nesta quarta-feira (15) — o maior aumento desde 1994

Pula fogueira, iáiá! Fed dá salto maior e sobe juros em 0,75 pp para apagar incêndio da inflação — a maior alta desde 1994

Em maio, o índice de preços ao consumidor norte-americano (CPI, na sigla em inglês) subiu 1% em base mensal e 8,6% em termos anuais, no maior avanço desde 1981

Selic vai mesmo parar de subir? Saiba se é finalmente hora de comprar títulos prefixados no Tesouro Direto

Com fim da alta dos juros, prefixados parariam de se desvalorizar, passando a subir quando a Selic finalmente começasse a cair. Mas já está na hora de assumir essa posição?

Tesouro Direto retoma negociações após passar parte da tarde suspenso nesta terça (14)

Paralisação é de praxe quando volatilidade no mercado de juros é muito alta; prefixados atingem remuneração de 13% ao ano em qualquer prazo

O fim está próximo? Banco Central pode elevar juros pela última vez na próxima semana. Saiba o que esperar (e o que pode dar errado)

No podcast Touros e Ursos desta semana, discutimos o fim de algumas eras: do ciclo de aperto de juros no Brasil, do crescimento econômico americano e da existência da Eletrobras como estatal

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP