O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Na reta final de julho, chegamos à semana que poderá se firmar como a mais importante do mês. O motivo? Basicamente, no exterior, temos a combinação entre nomes relevantes na temporada de resultados americana e a decisão de juros do Federal Reserve (Fed, o BC dos EUA).

Ao todo, mais de 150 empresas do S&P 500 irão reportar seus números, incluindo as grandes empresas de tecnologia: Meta, Apple, Amazon e Alphabet, a controladora do Google. Naturalmente, depois da frustração com Snap e Twitter, na semana passada, as big techs são muito aguardadas pelo mercado.

As divulgações darão uma ideia mais clara sobre o impacto do aumento da inflação e da alta nas taxas de juros sobre os gastos do consumidor. Até agora, nesta temporada, as empresas receberam o benefício da dúvida — o S&P subiu 5% em julho, com o alívio de que os ganhos não foram piores do que o esperado.

O mundo de olho no Fed

Contudo, a dúvida permanece, em especial por conta da probabilidade de uma recessão.

No fim de semana, a secretária do Tesouro dos EUA, Janet Yellen, adotou uma postura mais otimista, dizendo que os EUA não estão em recessão, citando o forte mercado de trabalho.

Contudo, é possível que tenhamos outra leitura negativa para os dados do PIB, a serem divulgados nesta quinta-feira (28), após a contração de 1,6% no primeiro trimestre.

Sendo assim, até a sexta (29), os mercados deverão estar mais certos sobre a probabilidade de uma recessão nos EUA, a confiança entre as principais empresas diante do dólar forte e o apetite dos consumidores em continuar gastando, mesmo perante a inflação.

Em tese, uma recessão se dá por dois trimestres consecutivos de contração do PIB. Ainda que a economia pareça, de fato, estar desacelerando, a potência econômica americana ainda não soa como muito próxima de uma recessão.

Desta forma, para nivelar melhor tal entendimento, ficaremos de olho na reunião do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), que se dará entre terça e quarta-feira (dias 26 e 27).

Juros sobem, mas quanto?

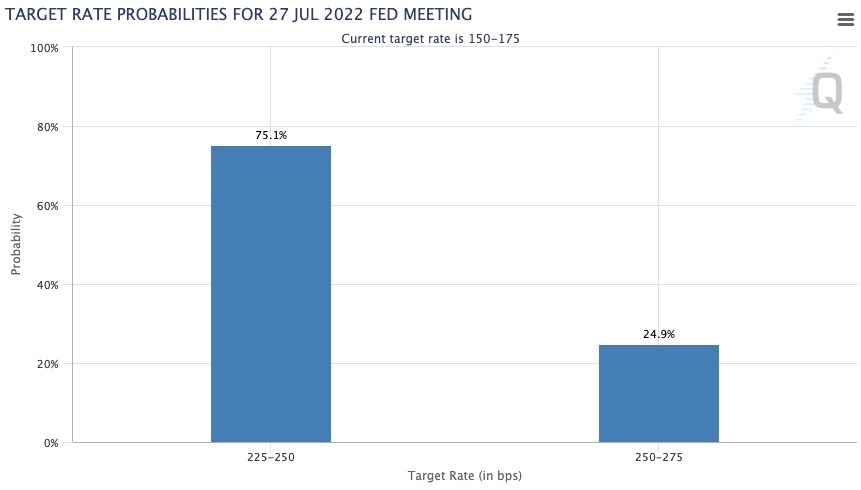

Predominantemente, como podemos ver abaixo, o mercado espera uma elevação de 75 pontos-base da taxa de juros americana, colocando-a na faixa entre 2,25% e 2,50% ao ano, nível atingido no pico do último ciclo de alta de juros, em 2019.

No entanto, são possíveis surpresas como as da semana passada, quando o Banco Central Europeu (BCE) elevou em 50 pontos-base a sua taxa de referência, ao invés de 25 pontos — o que poderia levar a uma exacerbação da volatilidade do mercado.

Hoje, apenas 25% dos investidores esperam um choque de 100 pontos-base dos juros (o que não acontece desde a década de 80), mas acredito que Jerome Powell, o presidente da autoridade monetária, opte por não assustar ninguém e siga com o plano de um ajuste de 75 pontos, como fez em julho — a própria Yellen disse que a inflação continua “muito alta”, mas espera que as ações do Fed resolvam isso.

Neste caso, a credibilidade também importa.

Desde sua fundação em 1913, o Federal Reserve dos EUA lutou para alcançar três objetivos: emprego máximo, preços estáveis e taxas de juros de longo prazo moderadas.

Notadamente, os membros do Fed trabalham duro para manter a reputação da instituição como um pilar econômico. Essa obsessão por imagem serve a um propósito importante: a confiabilidade do banco central depende de os investidores acreditarem que ele é confiável.

Por outro lado, o ex-secretário do Tesouro, Lawrence Summers, acredita que o Fed terá que fazer muito mais para controlar a inflação, duvidando que uma recessão pode ser evitada.

De fato, uma recessão parece ser necessária para controlar parte da demanda (o Fed precisa criar desinflação onde tem controle para compensar a inflação onde não tem controle).

Para que isso se verifique, o Fed também precisará comunicar bem seus próximos passos — a grande dúvida do momento atual.

Fed, juros, inflação e mercado: comunicação é chave

O Fed de hoje passou por uma grande mudança em direção à transparência, de modo a sempre tentar comunicar claramente a política com antecedência, para não surpreender os mercados.

Ou seja: os membros do Fed são mais transparentes em seus objetivos e na definição de políticas. Powell parece estar seguindo vagamente o manual monetário estabelecido por Volcker nos dias de alta inflação da década de 1980, mas a situação econômica é diferente — este banco central enfrentará um novo conjunto de desafios.

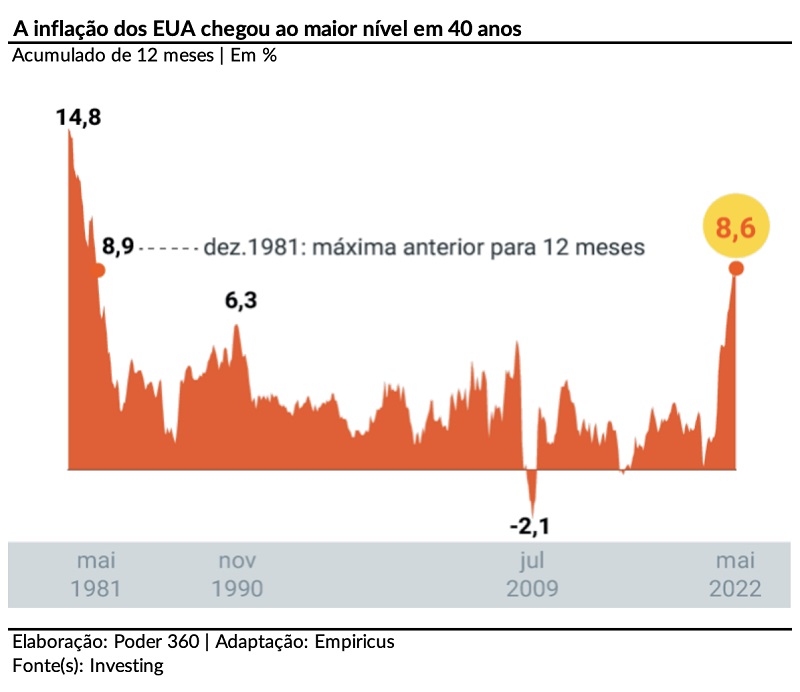

Por isso, entendo que a autoridade monetária americana opte por elevar em 75 pontos-base a taxa básica de juros, adotando adicionalmente um tom ainda agressivo na coletiva de imprensa que acompanha a decisão, mas sem indicar claramente os próximos passos, prezando pela clareza de que deseja continuar combatendo a inflação, que está no patamar mais alto em 40 anos, mas deixando a porta aberta para reavaliações caso seja necessário.

Para as próximas reuniões, entendo como provável uma redução do ritmo do aperto, podendo elevar em apenas 50 pontos-base nos próximos encontros (setembro, novembro e dezembro), encerrando o ano na faixa entre 3,75% e 4,00%. A partir de então, ajustes de 25 pontos base ainda podem acontecer, mas o ciclo não deverá se estender para além de 4,50%.

Ações da Usiminas (USIM5) despencam 23% após balanço; é hora de fugir dos papéis ou aproveitar o desconto?

A performance reflete números abaixo do previsto pelo mercado para o segundo trimestre de 2024

Alívio para a BRF (BRFS3) e a JBS (JBSS3)? Brasil vai declarar fim do foco da doença de Newcastle no RS — mas há obstáculos no caminho

Apesar do fim do foco da doença no Rio Grande do Sul, as exportações não devem ser imediatamente retomadas; entenda o que está em jogo para o Brasil agora

Fundo imobiliário TRXF11 entra para o setor de saúde com acordo de R$ 621 milhões para construir novo hospital para o Einstein

O FII comprou um imóvel localizado no Morumbi, bairro nobre da cidade de São Paulo, que deve ser locado para o Einstein por 20 anos

PIB americano alimenta apetite do mercado por risco; confira o que o dado provocou na cotação do ouro em Nova York

Valorização do iene e do franco suíço contribuíram para o desempenho do metal precioso

Retorno de até 200% e dividendos isentos de IR: cinco fundos imobiliários que renderam mais do que imóveis residenciais nos últimos anos

Os FIIs se consolidaram como uma alternativa para lucrar com imóveis com mais liquidez e menos burocracia

R$ 570 milhões por uma fatia de um prédio: por que o fundo imobiliário KNRI11 aceitou desembolsar milhões por pouco mais da metade de um edifício corporativo em SP

O FII anunciou na última quarta-feira (24) a compra de 57% da Torre Crystal por R$ 570,8 milhões

Não vejo excesso de otimismo no mercado americano hoje, diz Howard Marks, o ‘guru’ de Warren Buffett

Em evento em São Paulo, gestor da Oaktree disse que euforia se concentra em um punhado de ações de tecnologia e que ações estão um pouco caras, mas nada preocupante

S&P 500 e Nasdaq têm o pior desempenho em dois anos e arrastam a Nvidia (NVDC34) — quem é o culpado por esse tombo?

Os vilões das baixas foram duas gigantes norte-americanas, que causaram um efeito dominó e pressionaram todo um setor; por aqui, dólar renovou máxima e Ibovespa terminou o dia em baixa

O mercado de ações dos EUA está caro, mas há oportunidades: veja as principais apostas da gestora do JP Morgan para o 2º semestre

Para Mariana Valentini, da JP Morgan Asset Management, é necessário diversificar a carteira de investimentos — e outros países além dos EUA podem ser uma boa pedida agora

Fiagro salta mais de 30% e registra o maior retorno do ano; confira o ranking dos fundos agro mais rentáveis de 2024 até agora

De acordo com um levantamento da Quantum FInance, oito fundos da classe acumulam um retorno positivo neste ano