O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Aumento da inadimplência deve voltar a incomodar os grandes bancos brasileiros, em meio a uma escalada do endividamento das famílias.

Se a temporada de balanços dos grandes bancos brasileiros fosse uma corrida, poderíamos dizer que os “atletas” chegam ao segundo trimestre de 2022 em condição muito parecida com o período anterior.

De acordo com analistas, a expectativa é de que a inadimplência das pessoas físicas continue sua escalada, afetando o crescimento da carteira de crédito dos bancos. Por outro lado, os juros em alta favorecem os resultados das instituições.

Em meio a esse cenário, os destaques positivos e negativos devem ser os mesmos do primeiro trimestre, com Banco do Brasil (BBAS3) e Itaú Unibanco (ITUB4) largando na frente. Enquanto isso, Bradesco (BBDC4) e Santander Brasil (SANB11) devem tropeçar com uma piora mais acentuada da inadimplência do que os concorrentes.

Como de costume, quem inaugura a safra de balanços é o Santander, que divulga os resultados amanhã (28), antes da abertura do mercado.

Na semana que vem, o Bradesco publica o balanço no dia 4 e, na próxima semana, Itaú e Banco do Brasil divulgam os números nos dias 8 e 10, respectivamente.

Depois de apresentar um repique na bolsa a partir de março, o setor financeiro na B3 já devolveu praticamente todos os ganhos no começo do segundo semestre.

Leia Também

O IFNC, índice financeiro da B3, hoje está no mesmo patamar do começo de janeiro.

Mas o desempenho dos grandes bancos na bolsa reforça a expectativa dos analistas para os números do segundo trimestre.

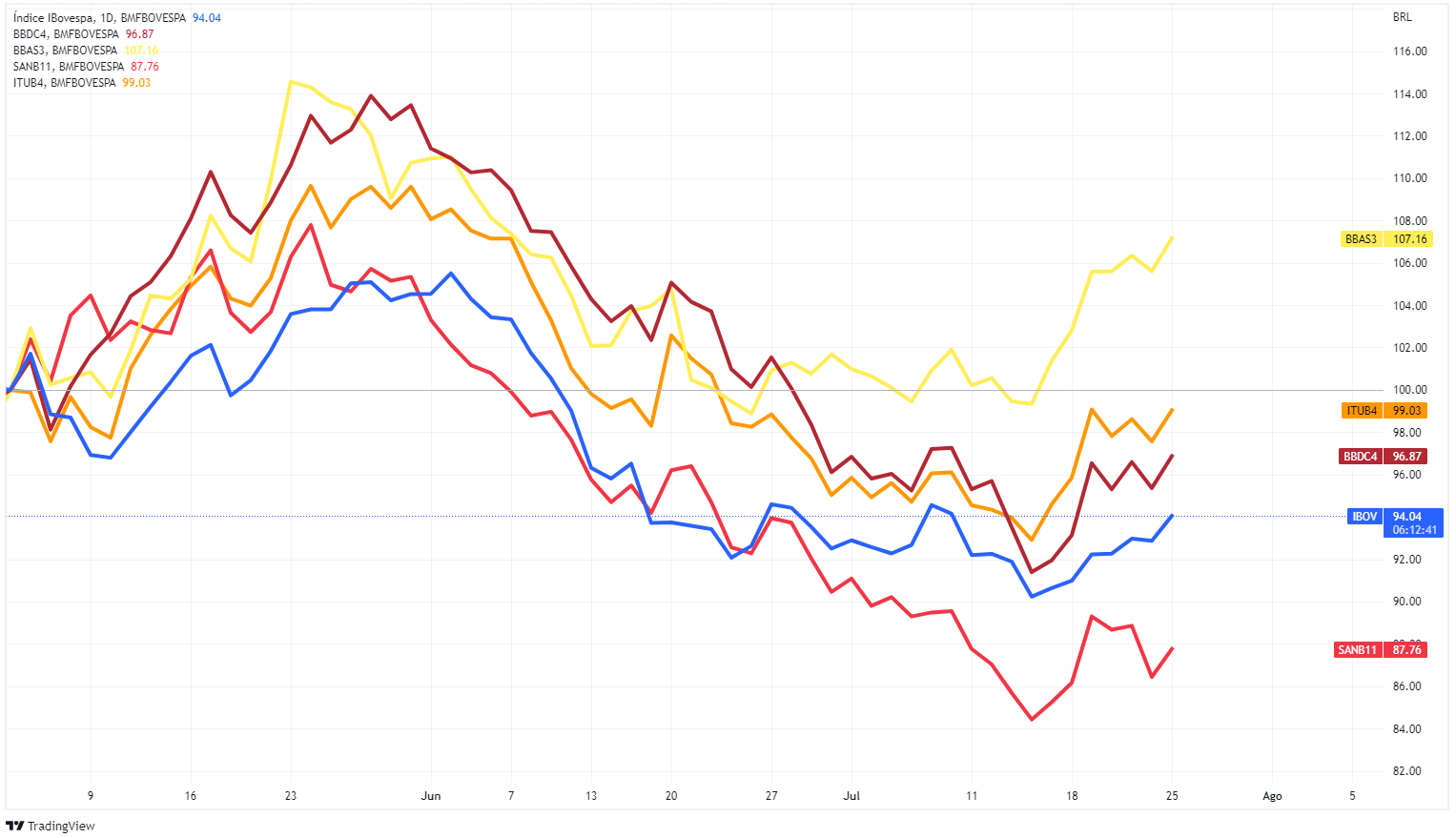

É possível observar no gráfico abaixo como o Banco do Brasil (BBAS3) se descolou dos demais após a publicação do primeiro balanço do ano, em maio.

Ao mesmo tempo, o Santander (SANB11) amarga desempenho bem mais fraco.

Ainda que as ações dos grandes bancos continuem com recomendação de compra pela maior parte dos analistas, o aumento da inadimplência acendeu uma luz amarela e deve continuar sendo a principal fonte de preocupação até o final do ano.

Isso porque a alta da inflação e consequentemente dos juros estão corroendo o poder de compra dos brasileiros. Isso tem se refletido na alta constante da inadimplência, tanto das pessoas físicas quanto das micro e pequenas empresas.

De acordo com a Serasa Experian, o número de pessoas com o nome no vermelho no Brasil bateu o recorde da série histórica, chegando a 66,1 milhões. Ao mesmo tempo, a inadimplência das micro e pequenas empresas ultrapassou 5,5 milhões de empreendimentos.

A corrosão da renda dos brasileiros ficou evidente nos resultados do primeiro trimestre dos grandes bancos, com todos eles mostrando aumento das dívidas vencidas há mais de 90 dias.

E parece que a história deve se repetir no segundo trimestre. Leia a seguir o que esperar para os resultados de Santander, Bradesco, Itaú e Banco do Brasil.

No que depender dos analistas, o Santander deve continuar como o papel menos recomendado para compra.

Dentre os bancões, ele foi o que mostrou piora mais acentuada da inadimplência no primeiro trimestre. As dívidas vencidas há mais de 90 dias passaram de 2,1% para 2,9% na comparação com o mesmo período do ano passado.

Segmentando a análise para a inadimplência de pessoa física, o ritmo de alta foi ainda mais forte. Ela chegou a 4%, retomando os níveis de março de 2020, início da pandemia.

“A inadimplência deve continuar se deteriorando, embora em ritmo mais lento do que nos trimestres anteriores, mas ainda pressionando os gastos com provisões”, disse o Bank of America (BofA).

Numa pesquisa feita com investidores, o BofA concluiu que a franca maioria dos entrevistados (78%) espera que o Santander apresente os piores resultados na comparação entre os grandes bancos.

Como se não bastasse, o Santander ainda passou por um “apagão” às vésperas da divulgação dos resultados. Todos os serviços do banco ficaram fora do ar durante praticamente toda a segunda-feira (25), do aplicativo às agências.

O banco comunicou no final daquele dia que os sistemas foram restabelecidos, mas não forneceu detalhes sobre o que provocou a queda. Esse certamente é um ponto que será abordado na teleconferência de resultados.

O Bradesco chega à divulgação de resultados do 2T22 com expectativas de que o lucro cresça na comparação com o mesmo período do ano passado.

Mas os analistas ficaram com um pé atrás com o banco depois dos resultados do primeiro trimestre, quando a inadimplência cresceu além do esperado.

De acordo com o Goldman Sachs, o lucro deve ser impactado por uma redução da receita líquida de juros do mercado.

A tendência de piora no índices de calotes deve continuar, puxada principalmente pelos clientes pessoa física.

Por atender mais o varejo, o Bradesco costuma ter maiores dificuldades em lidar com os impactos de inflação e juros altos, assim como o Santander.

Por outro lado, qualquer surpresa para melhor nos números do segundo maior privado brasileiro deve impulsionar as ações BBDC4, que ficaram para trás nos últimos meses.

Depois dos resultados do primeiro trimestre, o placar dos analistas que cobrem o Bradesco passou de 17 para 15 recomendações de compra para as suas ações. Mesmo assim, ele continua sendo o banco preferido dos analistas.

Depois de registrar um balanço que empolgou os analistas no começo do ano, o Itaú deve mostrar números ainda mais robustos no segundo trimestre comparado com o mesmo período do ano passado, de acordo com o consenso da Bloomberg.

Os analistas continuam otimistas, inclusive, com as outras linhas dos resultados. Isso porque o Itaú mostra uma resiliência maior que concorrentes como Bradesco e Santander

Já é esperado que haja uma deterioração da inadimplência total, mas nada muito dramático, da mesma forma que aconteceu no período anterior.

Para o JP Morgan, ao lado do Banco do Brasil, o Itaú tem potencial para apresentar tendências de melhoria na qualidade dos ativos.

De acordo com o consenso da Bloomberg, o Itaú conta com 14 recomendações de compra para as ações, seis de manutenção e apenas uma de venda.

O resultado surpreendente do primeiro trimestre empolgou os analistas que acompanham o Banco do Brasil, que estimam aumento de mais de 20% no lucro registrado entre abril e junho.

Apesar de ter obtido lucro recorde no trimestre passado, o Banco do Brasil não revisou as projeções (guidance) para o ano. Mas a expectativa dos analistas é de que isso aconteça agora.

Claro, isso se o segundo trimestre confirmar que o resultado entre janeiro e março é uma tendência e não algo pontual.

“O Banco do Brasil, dada sua significativa exposição ao agronegócio e crédito consignado, deve reportar um aumento de inadimplência menor do que seus pares, de acordo com nossas estimativas”, escreveram analistas do banco de investimentos do Santander.

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação