Os segredos da bolsa: saiba o que pode frear o rali — ou fazer o mercado pisar fundo no acelerador

A bolsa brasileira e os demais mercados do mundo estão numa onda de recuperação, mas há diversos fatores de risco no radar, incluindo o cenário político e uma importante decisão de política monetária

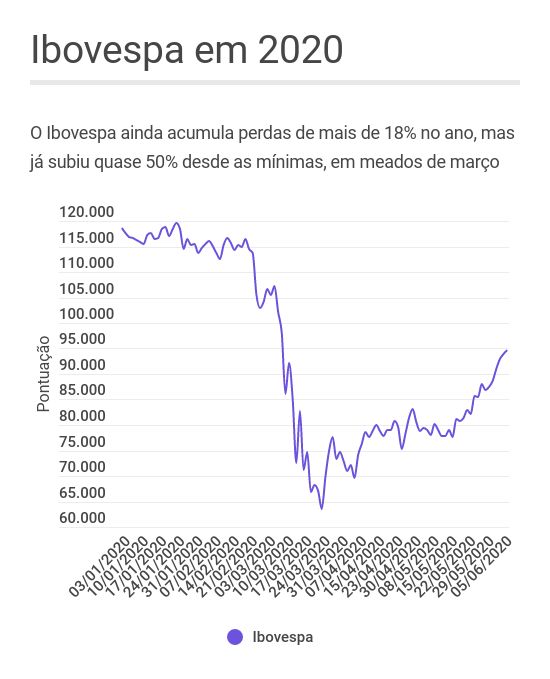

Contra tudo e contra todos, a bolsa brasileira e os demais mercados acionários globais passaram por uma forte onda de recuperação na semana passada. Um movimento que pegou muitos de surpresa, considerando o cenário político-econômico turbulento visto no mundo — e que, agora, levanta uma dúvida: será que o rali continua daqui em diante?

Afinal, os investidores parecem ter olhos apenas para as notícias positivas no Brasil e no exterior, desprezando potenciais fatores de risco. E, a favor dos touros, está a enxurrada de dinheiro proveniente dos governos e dos bancos centrais, em meio à pandemia de coronavírus — recursos que, ao que tudo indica, estão sendo alocados nas bolsas do mundo.

Mas, por mais que o momento seja de otimismo no mercado de ações, não é razoável imaginar que o ciclo de altas se estenderá por um período ilimitado — e é igualmente equivocado partir do pressuposto que o mercado não dará atenção a eventuais novidades negativas, tanto no lado econômico quanto no geopolítico.

E há muitas armadilhas no caminho dos investidores nos próximos dias. Veja bem, eu não estou dizendo que, necessariamente, um tom mais cauteloso será adotado nesta semana: eu apenas reforço que há inúmeros fatores de risco no horizonte — incluindo a agenda econômica e o panorama político.

Ao menos na noite deste domingo (7), o bom humor ainda reinava entre os investidores globais: as bolsas da Ásia operavam em alta, assim como os futuros de Nova York e os contratos de petróleo — a commodity reage positivamente à notícia de que a Opep estendeu o corte de produção de quase 10 milhões de barris por dia até o fim de julho.

Mas, como sempre, há pontos de desconforto a serem considerados no front global. Na China, as importações caíram 16,7% em maio, resultado muito acima das projeções de analistas, de baixa de 8,1%. O dado, assim, pode tirar força da narrativa de que a economia chinesa se recupera a passos largos após o pico da Covid-19.

Agenda cheia

A agenda de dados econômicos está movimentada: tanto na Europa quanto nos EUA, há inúmeros indicadores e eventos previstos para os próximos dias. Mas, antes de passarmos para a programação em si, vale um aviso: a semana será mais curta para os mercados brasileiros.

Nesta quinta-feira (11) será comemorado o feriado de Corpus Christi e, por mais que o recesso tenha sido antecipado para maio pelo governo de São Paulo, a B3 e o Banco Central (BC) mantiveram seus cronogramas inalterados.

Ou seja: os mercados permanecerão fechados no Brasil na quinta-feira, reabrindo no dia seguinte. Dito isso, veja os principais eventos previstos para a semana:

- Segunda-feira (8)

- EUA:

- Índice de tendência de emprego em maio

- Zona do Euro:

- Christine Lagarde, presidente do Banco Central Europeu (BCE), participa de evento do Parlamento continental

- Ministros do Desenvolvimento da União Europeia reúnem-se para tratar da luta contra o coronavírus

- EUA:

- Terça-feira (9)

- Brasil:

- Primeira prévia do IGP-M em junho

- EUA:

- Relatório Jolts de emprego em abril

- Zona do Euro:

- PIB do primeiro trimestre

- Reunião de ministros de Finanças da UE

- Brasil:

- Quarta-feira (10)

- Brasil:

- IPCA em maio

- EUA:

- Inflação (CPI) em maio

- Decisão de política monetária do Federal Reserve

- Brasil:

- Quinta-feira (11)

- EUA:

- Novos pedidos de seguro-desemprego na semana encerrada em 6/6

- Inflação ao produtor (PPI) em maio

- Zona do Euro:

- Reunião virtual do Eurogrupo com participação de Christine Lagarde, presidente do BCE

- EUA:

- Sexta-feira (12)

- EUA:

- Índice de sentimento do consumidor da Universidade de Michigan

- Zona do Euro:

- Produção industrial em abril

- EUA:

Comecemos pelo filé mignon: a decisão de política monetária do Fed. O presidente da instituição, Jerome Powell, disse recentemente que não vê como adequada a adoção de juros negativos no país, e, assim, é amplamente aguardada a manutenção da taxa entre 0% e 0,25% ao ano.

Isso não quer dizer que a decisão possa ser deixada de lado. O mercado aguarda ansiosamente pelas sinalizações a serem emitidas pelo Fed em relação aos próximos passos da política monetária — e se Powell, por ventura, mudou de ideia quanto aos juros negativos.

A decisão desta quarta-feira é ainda mais importante porque o Fed também divulgará algumas projeções econômicas e, a depender do cenário projetado, o mercado poderá assumir uma postura mais cautelosa ou abrir um sorriso ainda maior. Por fim, eventuais anúncios de novas medidas de estímulo também estarão no radar.

Lógica semelhante será aplicada às declarações da presidente do BCE, Christine Lagarde. Nos últimos dias, foram aprovados pacotes bilionários de auxílio econômico à Zona do Euro e, assim, possíveis novas iniciativas nessa direção também serão vigiadas de perto.

O tema da 'bazuca de dinheiro' é um dos grandes sustentadores do rali dos mercados, e qualquer nova injeção de recursos para ajudar a recuperação econômica global pode dar mais fôlego à recuperação das bolsas.

A XP, inclusive, citou esse fator para justificar sua elevação de projeção para o Ibovespa ao fim de 2020: agora, a instituição vê o índice brasileiro fechando o ano em 112 mil pontos — um potencial de alta de 18% em relação aos níveis atuais.

No Brasil, a estrela da semana é o IPCA em maio, que deve continuar mostrando um ambiente de pressão inflacionária quase inexistente — o que, se confirmado, deve aumentar as apostas num corte de 0,75 ponto da Selic na próxima reunião do Copom, no dia 17.

Brasília e coronavírus

Por aqui, o noticiário de Brasília e a crise do coronavírus — tanto no lado de saúde pública quanto no político — podem gerar turbulências às negociações.

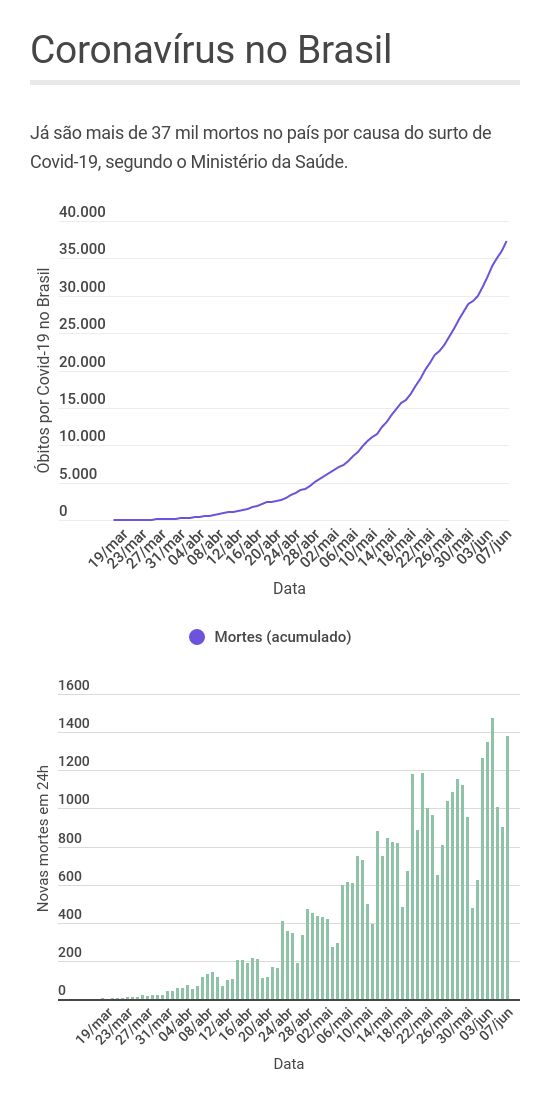

O ministério da Saúde esteve nos holofotes nos últimos dias, e não por bons motivos: a pasta passou a divulgar os dados diários do coronavírus cada vez mais tarde, além de omitir detalhes do boletim — uma mudança de postura que foi entendida como uma tentativa de dificultar o acesso aos números da pandemia no país.

Mas, apesar da falta de transparência, fato é que a curva de contágio da doença continua longe de uma estabilização. Neste domingo, o total de mortos no Brasil já ultrapassava os 37 mil, com 1.382 óbitos nas últimas 24 horas. Dos últimos seis dias, cinco tiveram mais de mil falecimentos.

Ainda em relação ao ministério da Saúde, o empresário Carlos Wizard desistiu de assumir a Secretaria de Ciência, Tecnologia e Insumos Estratégicos — ele tomaria posse nesta segunda (8). A decisão foi comunicada na noite de domingo, um dia após ele declarar que secretarias de Estados e municípios estariam inflando os números do coronavírus para conseguir mais repasses federais.

O restante do noticiário político deverá se debruçar sobre as eventuais repercussões das manifestações contrárias ao governo deste domingo. Declarações de Bolsonaro e movimentações de bastidores em Brasília podem mexer com o andamento das negociações e, assim, é preciso ficar atento a quaisquer sinais de turbulência.

Balanço? Sim, balanço

Pois é: a temporada de balanços do primeiro trimestre ainda não acabou. Ok, a maioria das empresas já reportou seus números, mas ainda há algumas retardatárias — e, nesta semana, o destaque é a BR Distribuidora.

Eu não vou falar muito sobre as projeções para o resultado da companhia, já que meu colega Kaype Abreu fez uma matéria especial analisando tudo o que irá afetar os resultados da empresa no trimestre — é só clicar aqui.

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Leia Também

-

Tchau, Vale (VALE3)? Por que a Cosan (CSAN3) vendeu 33,5 milhões de ações da mineradora

-

E agora, Ozempic? Caneta emagrecedora Zepbound se mostra promissora no tratamento da apneia do sono

-

Petz (PETZ3) mira fórmula "Raia Drogasil" em fusão com a Cobasi, mas mercado ainda é cético com modelo de negócios

Mais lidas

-

1

Tchau, Vale (VALE3)? Por que a Cosan (CSAN3) vendeu 33,5 milhões de ações da mineradora

-

2

Dividendos da Petrobras (PETR4): governo pode surpreender e levar proposta de pagamento direto à assembleia, admite presidente da estatal

-

3

Sabesp (SBSP3): governo Tarcísio define modelo de privatização e autoriza aumento de capital de até R$ 22 bilhões; saiba como vai funcionar