O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Taxa Selic e juro básico americano devem ser reduzidos, mas motivos não seriam os mais animadores. Fed ainda tem que dizer como vai resolver a falta de dólares no mercado americano

Mais uma “superquarta” de política monetária, com decisões do Federal Reserve (Fed), banco central americano, às 15 horas, e Comitê de Política Monetária (Copom) e Selic, por volta das 18 horas. Expectativa é de juro menor lá e aqui. Mas dá para comemorar?

Começando pelo nosso Banco Central (BC), a expectativa majoritária é de redução de meio ponto, com Selic saindo de 6% para nova mínima histórica de 5,5% ao ano. Mais importante que isso é a sinalização que será dada por Roberto Campos Neto e companhia sobre o espaço para cortes adicionais.

Mas antes de seguirmos adiante nessa discussão, deixo aqui umas dicas de leitura sobre investimentos com Selic nesses patamares. Como já escrevemos, acabou a mamata do juro, o tal 1% ao mês vai exigir tomada de risco e sofisticação dos investimentos. Há dicas para investidores conservadores e para os de perfil mais arrojado. Também deixo como sugestão o nosso e-book gratuito sobre perspectivas de investimento no segundo semestre e outro e-book sobre o Tesouro Direto.

Em sua última decisão, de 31 de julho, o Copom falou que a evolução favorável dos fatores que influenciam a inflação e expectativas abriu espaço para um ajuste no grau de estímulo monetário e que a consolidação de um cenário benigno para inflação “deverá permitir ajuste adicional no grau de estímulo”. Também há um hedge (proteção), com o BC falando que esse aceno de corte adicional não restringe sua atuação.

Desde 31 de julho, o principal vetor de modificações e incertezas é o quadro externo. Logo depois da última reunião, China e Estados Unidos engataram mais uma rodada da guerra comercial, que perdeu ímpeto nas últimas semanas.

Também se intensificaram as discussões sobre o Brexit, conflitos em Hong Kong e a Argentina praticamente anunciou mais um calote externo. Junto disso, a China assumiu que não vai conseguir crescer 6% e que vai adotar novos estímulos.

Leia Também

Agora, os riscos geopolíticos voltaram com tudo após o ataque contra instalações petrolíferas da Arábia Saudita.

Uma questão a ser debatida e respondida dentro do Copom é se essa alta do petróleo é temporária ou não e como isso vai afetar as projeções e expectativas de inflação.

A discussão não é trivial. Mas temos um bom ponto de partida de como o BC encara o quadro geral. A visão dada é de que riscos geopolíticos aumentam a chance de menor crescimento global. Em tese, algo deflacionário.

Acontece que problemas externos podem bater no nosso câmbio, que é o outro vetor de curiosidade dessa decisão. Principalmente o impacto de um dólar acima de R$ 4 nas projeções de preços, notadamente 2020, que é o ano que importa agora para o BC em função dos efeitos cumulativos e defasados das ações de política monetária.

A atualização dos cenários de projeção é que pode ajudar o mercado a balizar melhor as expectativas sobre até que ponto a Selic pode cair.

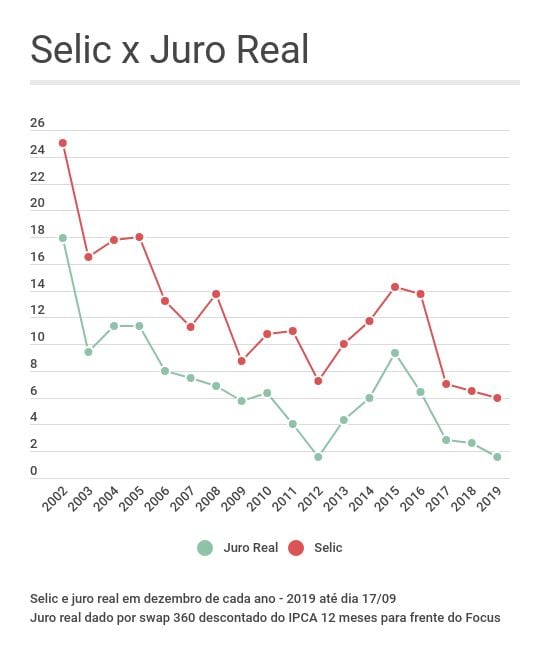

A mediana do Focus tem Selic de 5% no fim deste e do próximo ano, com IPCA de 3,45% e 3,80%, respectivamente. A meta é de 4,25% agora, cai a 4% em 2020 e recua a 3,75% em 2021. No mercado, temos avaliações de juro em 4,5%, como a feita pelo Santander.

No fim de agosto, com Selic de 5,5% e câmbio a R$ 3,75, a inflação projetada era de 3,6% neste ano e 3,9% em 2020. Agora, o modelo deve ser atualizado para Selic de 5% e câmbio acima de R$ 4. Mais exercícios de projeção serão feitos no Relatório de Inflação, que sai dia 26.

Um ponto relevante dentro dessa discussão foi a afirmação feita por Campos Neto de que a taxa Selic é utilizada para controlar a inflação e que as intervenções no câmbio servem para tirar volatilidade do mercado. Parece algo sutil, mas o presidente está dizendo que o câmbio não é impeditivo para Selic menor.

De fato, estamos em uma conjuntura rara na história brasileira, pois a depreciação cambial não levou a problemas no balanço de pagamento e desancoragem das expectativas de inflação. O usual era o BC ter de correr para subir juros para evitar problemas nas contas externas e impacto inflacionário.

Dentro do balanço de riscos, a continuidade da agenda de reformas deve permanecer como fator preponderante, já que eventual frustração poderia afetar prêmios de risco e a inflação esperada.

Desde a última reunião, a reforma da Previdência, que foi alvo de debate do Copom na última ata, teve votação na Comissão de Constituição e Justiça (CCJ) do Senado, mas só deve ir ao plenário da casa na próxima semana. Estados e municípios continuam de fora. A reforma tributária segue em discussão na Câmara e Senado e ainda não sabemos qual é a proposta de Paulo Guedes.

No lado da atividade, a retomada segue lenta, mas parece se firmar após alguns dados melhores do que o esperado para varejo e serviços em julho. O BC também considera que a liberação das contas do Fundo de Garantia do Tempo de Serviço (FGTS) deve ajudar a impulsionar a atividade no quarto trimestre.

Atividade anêmica não é algo a se comemorar, por mais que juros menores sempre pareçam boa notícia. No nosso caso, podemos ponderar que além de questão conjunturais, o BC está reagindo a mudanças estruturais – como as reformas – que permitem que a economia trabalhe com um nível de juro real historicamente menor. Mas com dívida/PIB de 80% não é exagero falar que o risco fiscal permanece elevado.

De fato, o que o BC vem fazendo é um ajuste fino em uma taxa que ele já considera estimulativa, ou seja, nosso juro real (descontado da inflação) de 1,6% está abaixo do considerado neutro (taxa que não estimula nem atrapalha a atividade). Em outubro de 2016, quando o BC começou a reduzir a Selic de 14,25%, essa taxa estava ao redor de 7%.

O BC está fazendo o ajuste desse grau de estímulo e a dúvida é, justamente, quão mais estimulativa a Selic pode ficar e por quanto tempo antes de termos de passar por uma normalização das condições monetárias (alta de juro) para manter a inflação nas metas.

Olhando para o Fed, o mercado espera nova redução de 0,25 ponto, com a taxa saindo de 2% a 2,25% para o intervalo entre 1,75% e 2% ao ano.

Como aqui, também se espera algum aceno se teremos ou não mais cortes e o Fed apresenta seu famoso gráfico dos pontos e há entrevista do presidente Jerome Powell. Não há consenso, pois cerca de 30% dos analistas acham que o Fed pode manter o juro. De fato, a decisão não deve ser unânime.

Jerome Powell, presidente do Fed e alvo preferencial dos tuítes de Donald Trump, disse que o Fed não estaria iniciando um ciclo de corte, mas fazendo um ajuste de meio de ciclo, atuando de forma preventiva para garantir o crescimento da economia, já que o cenário está mais incerto para a economia global – resultado da guerra comercial e outros fatores que já mencionamos.

Trump segue reclamando e pedindo juro zero, para se financiar sem custo, como fazem os colegas europeus, e dólar mais fraco. Como Powell não vai ceder, podemos esperar novos ataques de Trump. De fato, teríamos argumentos para manutenção do juro, como inflação um pouco mais alta, atividade ainda robusta e mercado de trabalho aquecido.

Já discutimos com maior profundidade que corte de juros nem sempre é boa notícia e, no caso atual, quanto mais o Fed cortar, pior pode ser o quadro à frente.

Além de mostrar um BC mais preocupado, a movimentação do Fed também estimula os debates sobre o limite de atuação da política monetária e seus possíveis efeitos colaterais (bolhas em ativos, má alocação de capital e aumento na desigualdade). Na semana passada o Banco Central Europeu (BCE) cortou juros, anunciou a compra de ativos sem data para acabar e ainda pediu ajuda da política fiscal.

A reunião do Fed ganhou mais uma nuance depois dos severos problemas de liquidez que surgiram entre segunda e terça-feira, que levaram o Fed de NY, que opera a mesa de mercado aberto, a ter de atuar no mercado pela primeira vez em 10 anos.

Discutimos o assunto mais detidamente nessa nota aqui, mas podemos resumir da seguinte forma. Faltou e está faltando dólar no mercado onde os bancos e outros agentes de mercado buscam dinheiro de curto prazo para suas operações.

Normalmente, a taxa que se negocia nos chamados “money-markets” é muito próxima à taxa básica fixada pelo Fed, de 2% e 2,25% ao ano. Como faltou dólar (liquidez), essas taxas chegaram a saltar para 8% a 10%. O Fed entrou e fez algo semelhante às nossas operações compromissadas, dando dinheiro para o mercado em troca de títulos.

Esse tipo de aperto (squeeze) de liquidez nos mercados de “money market" sempre é acompanhado com cautela, pois a falta de funding de curto prazo foi algo que antecedeu crises mais severas nos mercados.

Fica a expectativa de algum aceno do Fed sobre o tema. Além de fazer as "repo" (compromissadas) e as compras diretas, o Fed também pode reiniciar o "quantitative easing" e/ou reduzir o juro sobre o excedente de reservas bancárias, que está em 2,1%. Em tese, juros menores nesses depósitos que os bancos fazem junto ao BC estimulariam maior colocação de dinheiro junto ao mercado.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões