Sou conservador e assim vou continuar! Onde devo investir com a Selic tão baixa?

Com os juros tão baixos, como permanecer conservador? Conversei com especialistas que sugeriram carteiras de investimentos para quem não quer correr (muito) risco de bolsa

Na semana passada, o Comitê de Política Monetária do Banco Central (Copom) baixou a taxa básica de juros de 6,50% a 6,00% ao ano, menor Selic da história.

Conforme eu mostrei nesta outra matéria, juros nesse patamar sacrificam as aplicações de renda fixa conservadora, cujas rentabilidades são atreladas à Selic ou ao CDI, taxa de juros que costuma seguir a taxa básica de perto.

É nesses investimentos pós-fixados que devemos aplicar nossa reserva de emergência. Mas os investidores conservadores costumam investir todo o seu patrimônio nesses ativos de baixo risco.

Nesta outra matéria, eu falei sobre o que o investidor ainda pode fazer para melhorar sua rentabilidade caso tenha deixado de ganhar com a queda da Selic ou não tenha se preparado para essa nova era de juro baixo.

Mas algumas dicas dessa lista exigem que o investidor tome mais risco. Ativos como ações, fundos imobiliários, imóveis e títulos de renda fixa privada com maior risco de crédito surgem como as alternativas mais atrativas neste cenário.

Só que nem todo investidor pode ou quer se expor à volatilidade da bolsa, e nós aqui no Seu Dinheiro entendemos isso. Muitos são conservadores e continuarão a ser, ainda que os juros estejam no chão.

Leia Também

Alguns não toleram ver retorno negativo, mesmo que momentaneamente, por questões emocionais; outros têm renda inconstante e difícil de prever, como é o caso daqueles que são autônomos ou free lancers; outros, ainda, têm idade avançada e já estão usufruindo (ou prestes a usufruir) do patrimônio que acumularam durante a vida, devendo focar em preservá-lo.

Mas então o que resta a esses investidores? Eles deverão se contentar em simplesmente reduzir seus gastos mensais e os custos das suas aplicações?

Não necessariamente. Eu conversei com quatro especialistas de instituições financeiras diferentes que sugeriram carteiras de investimento conservadoras para esse cenário de Selic a 6% ao ano.

Modalmais

A Modalmais espera novo corte de 0,5 ponto percentual na Selic ainda neste ano. Ou seja, espera que o ano termine com a Selic em 5,5% ao ano, embora não descarte a possibilidade de queda para 5,25% ou mesmo 5% ainda em 2019 ou início de 2020.

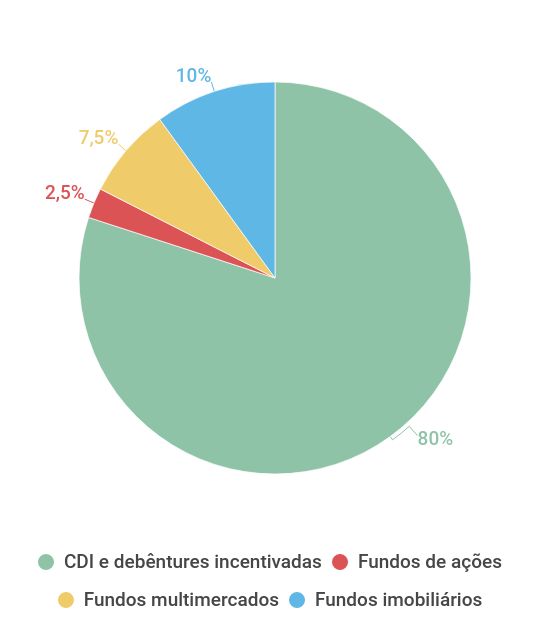

Carteira do investidor conservador sugerida pelo head da plataforma de investimentos, Ronaldo Guimarães:

A maior parte da carteira deve permanecer aplicada em renda fixa, sendo dividida entre aplicações conservadoras com rentabilidade atrelada ao CDI e fundos de debêntures incentivadas, títulos emitidos por empresas para financiar projetos de infraestrutura e isentos de imposto de renda para a pessoa física.

TAG Investimentos

Para a TAG, juros podem cair mais e ficar num patamar baixo por um período prolongado de tempo.

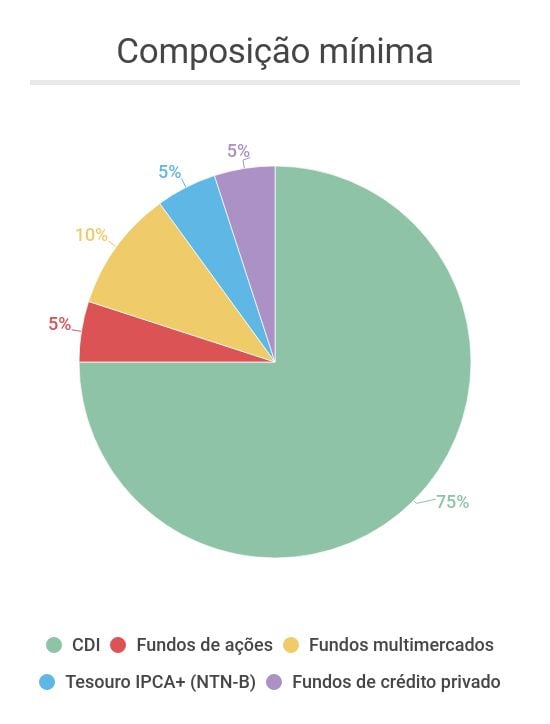

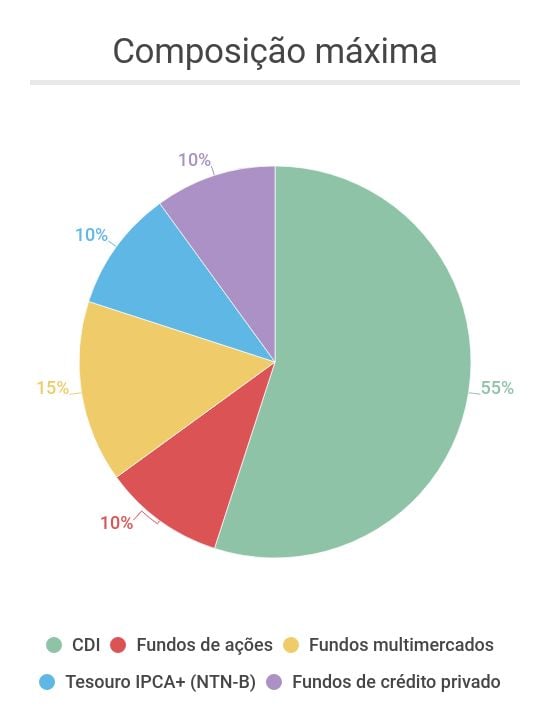

Carteira do investidor conservador sugerida pelo sócio gestor Marco Bismarchi:

A TAG Investimentos sugere faixas de percentuais para a composição da sua carteira conservadora. Por exemplo, o investidor pode destinar de 5% a 10% a fundos de ações, 10% a 15% a multimercados, 5% a 10% a títulos públicos atrelados à inflação, 5% a 10% a fundos de crédito privado, e o restante a renda fixa conservadora atrelada ao CDI e com liquidez diária.

Segundo Marco Bismarchi, o sócio gestor da TAG com quem eu conversei, a alocação em renda variável deve ser distribuída tanto por fundos de ações long only (tradicionais, que basicamente só atuam comprados em ações) quanto fundos de ações long biased (que fazem operações de proteção para ganhar tanto na alta quanto na baixa).

Já a parcela destinada aos multimercados deve ser distribuída entre fundos macro e fundos de outras classificações, com long & short, quantitativos e com investimento no exterior.

Entre os títulos atrelados à inflação (Tesouro IPCA+), destacam-se os papéis de longo prazo, que ainda estão pagando taxas prefixadas de 3,5% ou mais. Finalmente, os fundos de crédito privado podem investir em títulos high yield (títulos de dívida de maior risco), desde que estes contem com garantias robustas.

Azimut Brasil Wealth Management

Para a Azimut, as NTN-B até tem o que valorizar ainda. Mas, para o investidor conservador, a melhor alternativa para ganhar um “a mais” seriam as debêntures incentivadas e fundos de debêntures incentivadas.

Carteira do investidor conservador sugerida pelo responsável pela área de gestão de investimentos, Alexandre Hishi

Para a Azimut, a carteira conservadora não precisa conter fundos de ações, mas é interessante ter um certo percentual de fundos multimercados com baixa volatilidade e alguma exposição a ações. O restante deve ser alocado em renda fixa, o que deve incluir aplicações conservadoras atreladas ao CDI, Letras de Crédito Imobiliário (LCI), Letras de Crédito do Agronegócio (LCA), Tesouro IPCA+ (NTN-B) e fundos de debêntures incentivadas.

Itaú Unibanco

Para o Itaú, a Selic permanecerá baixa pelo menos até o fim de 2020 e, se subir, será só lá para o fim de 2021. “E, mesmo assim, não para níveis como tínhamos antes”, disse Martin Iglesias, especialista em investimentos do Itaú Unibanco.

O Itaú Unibanco define o investidor conservador como aquele que não aceita ter perdas de capital no horizonte de um mês.

“É aquele investidor que olha o extrato mensalmente e não gosta de ver menos do que tinha antes. Não tem a ver com o quanto ele sabe sobre investimentos. Sua prioridade é preservar patrimônio”, disse Iglesias.

Assim, a ideia da carteira conservadora do Itaú não é ter grande retorno, mas sim preservar o patrimônio, visando um retorno de 102% ou 103% do CDI no longo prazo - que também não é uma enorme rentabilidade. Com Selic a 6,00%, o CDI está em algo como 5,90%. Isso significa que 102% do CDI corresponde a 6,02%, e 103% do CDI equivale a 6,08%.

“Ao longo dos últimos anos, a parcela de investidores que se identifica com o perfil conservador diminuiu. A maior parte hoje se identifica como moderado”, completou.

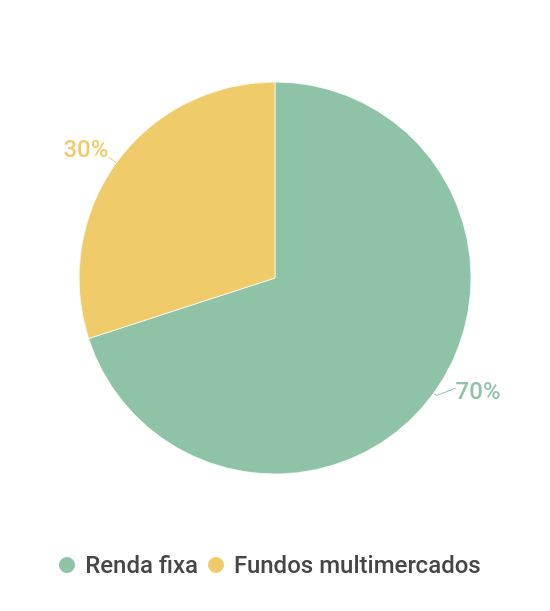

Carteira do investidor conservador sugerida pelo especialista em investimentos do Itaú Unibanco, Martin Iglesias:

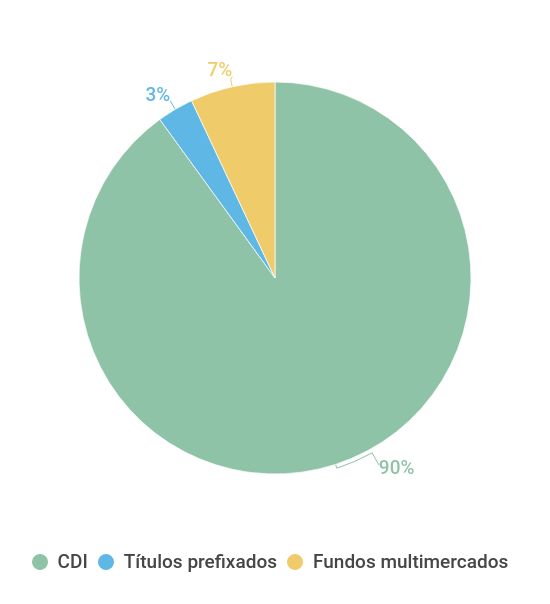

A carteira conservadora prevê a maior parte do patrimônio ainda alocada em aplicações conservadoras de remuneração atrelada à Selic ou ao CDI. O Itaú sugere ainda uma pequena alocação em fundos multimercados e títulos de renda fixa prefixada, como o Tesouro Prefixado (LTN e NTN-F).

Juro baixo deve durar um bom tempo

É importante que mesmo o investidor mais conservador fique atento à rentabilidade da sua carteira e faça as alterações necessárias nesse momento inédito da economia brasileira, uma vez que esse cenário de juros baixos deve permanecer ainda por um bom tempo.

“Nós nos acostumamos a não correr risco porque a renda fixa pagava muito acima da inflação. Mas isso acabou. Podemos até voltar a ter uma inflação mais alta, mas deve subir pouco. Para ter rendimento maior, será preciso correr mais risco”, diz Ronaldo Guimarães, do Modalmais.

Ele lembra que ou o investidor se acostuma com um rendimento pífio acima da inflação - atualmente na casa de 1% ao ano - ou migra parte do portfólio para outras aplicações mais rentáveis.

E isso não significa apenas migrar para ações, como vimos. Há uma série de investimentos intermediários, na própria renda fixa (aplicações com menos liquidez ou um pouco mais de risco de crédito), entre os fundos imobiliários e os fundos multimercados.

Martin Iglesias, do Itaú, destaca essa necessidade de diversificação. “Num universo de Selic alta, a necessidade de diversificação não é tão clara para o investidor. Com uma Selic baixa, a forma de navegar é a diversificação ampla”, diz.

Bancos costumam ser mais conservadores que as plataformas independentes e gestoras de fortunas na hora de classificar o perfil de investidor dos seus clientes, como você pôde ver pela carteira do Itaú, bem mais conservadora que as demais. Mas mesmo dentro da renda fixa, é possível diversificar um pouco.

Dupla de FIIs de logística domina lista dos fundos imobiliários mais recomendados para agosto; confira os favoritos de 10 corretoras

Os analistas buscaram as oportunidades escondidas em todos os segmentos de FIIs e encontraram na logística os candidatos ideais para quem quer um show de desempenho

Clima de eleições embala grande reencontro do mercado financeiro na Expert XP – e traz um dilema sobre o governo Bolsonaro

Com ingressos esgotados, a Expert XP 2022 não pôde fugir do debate entre Lula e Bolsonaro, mas esqueceu-se da terceira via

Onde os brasileiros investem: CDBs ultrapassam ações no 1º semestre, e valor investido em LCIs e LCAs dispara

Volume investido em CDBs pelas pessoas físicas superou o valor alocado em ações no período; puxado pelo varejo, volume aplicado por CPFs cresceu 2,8% no período, totalizando R$ 4,6 trilhões

Bitcoin e Ibovespa têm as maiores altas do mês e reduzem as perdas no ano; veja o ranking completo dos melhores investimentos de julho

Neste início de semestre, os humilhados foram exaltados, o dólar deu algum alívio, mas os títulos públicos atrelados à inflação continuaram apanhando

Bolsa, juros, dólar ou commodities: o que comprar e o que vender segundo duas das principais gestoras de fundos brasileiras

Especialistas da Kinea e da Legacy Capital participaram do primeiro painel da Semana da Previdência da Vitreo e contaram suas visões para o cenário macroeconômico e os ativos de risco nos próximos meses

Deu ruim para as startups: aportes em venture capital no Brasil caem 62% no segundo trimestre; investidor muda foco para o private equity

Os investidores que estão em campo procuram empresas já estabelecidas e com resultados mais robustos; startups ainda estão no radar

Virou poupança? Nubank só vai começar a pagar rendimento na NuConta após 30 dias; entenda

Mudança de rendimento da conta do Nubank deve começar no final de julho e será aplicada exclusivamente ao saldo dos novos depósitos

Investimento numa hora dessas? Sim! De renda fixa a ações, de FIIs a criptomoedas, saiba onde investir no segundo semestre

O momento macroeconômico é difícil e pode ser que você tenha menos recursos para investir do que antes, mas ainda assim existem oportunidades. No podcast Touros e Ursos desta semana, falamos sobre elas

Onde investir no 2º semestre: fundos imobiliários de tijolo estão muito baratos, mas ainda não é hora de abandonar completamente os FIIs de papel

Montar uma carteira mais equilibrada, capaz de marcar pontos tanto com a defesa quanto com o ataque, é a dica dos especialistas em FIIs para o segundo semestre

Crise dos unicórnios e demissões em massa têm explicação: investimentos em startups caíram 44% no primeiro semestre

Inflação global, escalada da alta de juros e a Guerra da Ucrânia geraram incertezas no mercado e “seguraram” os investimentos; as mais afetadas são as startups de late stage e unicórnios

Fundos de papel retornam ao topo da preferência dos analistas; veja quais são os FIIs favoritos para julho

Em meio ao temor de recessão global, as corretoras consultadas pelo Seu Dinheiro voltaram-se novamente para a proteção do papel

Onde investir no 2º semestre: receio com próximo governo, inflação e juros representam riscos para a economia, diz Figueiredo, da Mauá Capital

Na abertura do especial “Onde Investir” no 2º semestre de 2022, o gestor detalha os prognósticos para a economia brasileira

Dólar dispara em junho e é o melhor investimento do mês; mas com a alta dos juros, primeiro semestre foi da renda fixa

Bitcoin, por outro lado, vem apanhando em 2022, e foi o pior investimento do mês e do semestre

Entenda por que a Regra da Morte (ainda) não foi acionada mesmo com bitcoin abaixo dos US$ 21 mil — e se ainda existe chance de acontecer

O motivo pelo qual o gatinho não acionou a regra é incerto, mas ainda existe a chance dele ser disparado

Selic vai mesmo parar de subir? Saiba se é finalmente hora de comprar títulos prefixados no Tesouro Direto

Com fim da alta dos juros, prefixados parariam de se desvalorizar, passando a subir quando a Selic finalmente começasse a cair. Mas já está na hora de assumir essa posição?

Bitcoin (BTC) está a menos de US$ 2.500 do gatilho da ‘Regra da Morte’ — e isso pode fazer criptomoedas derreterem ainda mais; entenda

A Microstrategy tem mais de US$ 3 bilhões de bitcoin em caixa, o que ameaça as cotações à vista da maior criptomoeda do mundo

Conheça quatro formas de conseguir dinheiro para abrir ou expandir o seu negócio

Antes mesmo de conseguir dinheiro para o seu negócio, é preciso pensar no propósito e nos objetivos da empresa a longo prazo

Semana do bitcoin (BTC) teve dividendos em criptomoedas, renda fixa digital e um mês do fim da Terra (LUNA); saiba o que esperar dos próximos dias

Nesta sexta-feira (10), a maior criptomoeda do mundo volta a cair após a inflação dos Estados Unidos vir pior do que o esperado

Ethereum (ETH) explode ‘bomba de dificuldade’ da rede e criptomoeda se aproxima da sua versão 2.0; entenda o que isso significa

O processo final de atualizações deve acontecer entre o terceiro e o quarto trimestre deste ano, de acordo com os desenvolvedores

Bitcoin (BTC) sente fraqueza antes da inflação dos Estados Unidos e criptomoedas devem fechar mais uma semana pressionadas

O mercado reage à decisão do Banco Central Europeu de subir os juros no futuro, em linha com o esperado pelos investidores

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP