Gestores estão menos otimistas e ninguém vê Ibovespa acima dos 120 mil pontos

Bank of America Merrill Lynch também mostra mais gestores trabalhando com Selic abaixo de 5,5% e dólar entre R$ 3,80 e R$ 4,0

Os gestores consultados pelo Bank of America Merrill Lynch estão menos otimistas com relação ao último trimestre do ano. Nenhum dos consultados trabalha com Ibovespa acima dos 120 mil pontos na sondagem de setembro, contra 15% em agosto. No entanto, para a maioria (54%), o índice deve estar acima dos 110 mil.

Com relação à taxa de câmbio, as expectativas caminharam com os preços do mercado. Apenas 16% acreditam que o dólar pode estar baixo de R$ 3,80 no fim do mês, contra 66% na pesquisa anterior. Agora, mais de 60% trabalham com dólar entre R$ 3,80 e R$ 4,0.

Já para a taxa Selic, subiu de 44% para 57% a fatia dos que esperam juro abaixo de 5,5% no fim de 2019. A decisão do Copom é amanhã e a mediana do mercado por aqui é de juro em 5% no fim deste ano, mas temos casas trabalhando com 4,5%, como o Santander.

Cadê o crescimento?

Segundo o banco, com a reforma da Previdência devendo ser concluída no começo de outubro, os participantes querem ver crescimento econômico e progresso nas demais reformas.

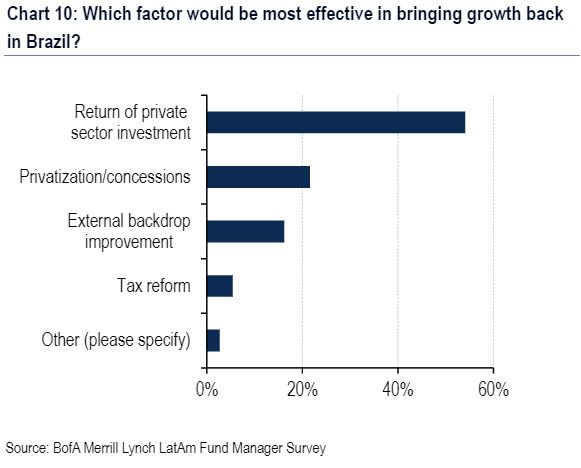

Por sorte, diz a instituição, a percepção é de que a agenda microeconômica ganha tração, e os investidores acreditam que a retomada dos investimentos privados (54%) e privatizações e concessões (22%) serão os vetores mais relevantes para impulsionar o crescimento no Brasil.

Interessante que poucos acreditam que uma melhora do quadro externo seria o vetor mais eficaz para impulsionar o crescimento, mesmo com a maioria dos gestores falando que a guerra comercial e preço das commodities seguem como os maiores riscos para a América Latina.

Leia Também

Pesquisa Global

A pesquisa com os gestores globais tem como título: É hora de estímulo fiscal, já que os investidores citaram estímulos fiscais por parte da Alemanha, corte de juros de 50 pontos-base pelo Federal Reserve (Fed), banco central americano, e investimentos chineses em infraestrutura como as políticas que seriam mais positivas para os ativos de risco nos próximos seis meses.

No front americano, o gasto em infraestrutura foi identificado como a área que encontraria maior apoio de republicanos e democratas.

A preocupação com uma recessão continua presente, com 38% acreditando nesse quadro dentro dos próximos 12 meses, maior leitura desde agosto de 2009.

No entanto, quando questionados sobre a inversão da curva de juros americana (ativos de dois anos contra os 10 anos), 64% não acham que isso é sinal claro de recessão.

Os gestores seguem com maiores posições em ativos que costumam ter melhor desempenho em ambientes de juro baixo e crescimento fraco e não mostram sinais de fazer uma rotação para ativos que tem maior relação com lucros crescentes e juros maiores (value).

Posições e riscos

A alocação nas ações dos EUA é o trade preferido dos gestores pesquisados, sendo que 17% deles têm posições acima da média nesse mercado. Já a alocação em ações globais segue liquidamente “abaixo da média”.

Entre os riscos, a preocupação com guerra comercial tem 40% das menções, seguida da eventual falta de potência da política monetária e bolha no mercado de títulos, com 13%. Desaceleração da China teve 12%.

A pesquisa foi feita entre os dias 6 e 12 de setembro com 235 participantes, responsáveis por US$ 683 bilhões em ativos. A pesquisa global foi respondida por 182 gestores, com US$ 562 bilhões, e as pesquisas regionais tiveram 107 participantes, com US$ 256 bilhões.

Putin não pode mais contar com a China? Rússia enfrenta limites em sua rota de fuga das sanções; saiba quais

Embora os chineses sejam contrários às medidas punitivas impostas por EUA e Europa, Pequim não tem muita margem de manobra para ajudar Moscou. Mas algo sempre pode ser feito — saiba o que

Por que o Ibovespa vai terminar 2022 aos 135 mil pontos, segundo analistas do Bank of America

Caso a projeção se confirme, o Ibovespa chegará ao fim do ano acumulando ganhos de quase 29% em relação ao último pregão de 2021

PetroRio é alternativa à Petrobras (PETR4)? Bank of America diz se é hora de comprar ações PRIO3

Disparada dos preços do petróleo com a guerra entre Rússia e Ucrânia, aquisições e aumento da produção estão no cenário das petroleiras brasileiras

Suzano figura entre as maiores baixas do Ibovespa após queda no lucro, mas BofA aposta em alta de 53% para SUZB3

O apetite pelos papéis também é reduzido pela queda vertiginosa do dólar nos últimos dias, o que pode diminuir os ganhos com exportações

Compre bolsa no Brasil e venda no México, recomenda o Bank of America

Analistas do BofA decidiram buscar alternativas mais baratas nas bolsas e empresas na América Latina e elevaram a recomendação para as ações brasileiras

Disposta a competir com as gigantes, Infracommerce (IFCM3) pode ver salto de mais de 70% nas suas ações, diz BofA; papéis chegam a subir mais de 4%

Banco iniciou a cobertura dos papéis da fornecedora de infraestrutura de e-commerce para outras empresas com recomendação de compra e preço-alvo de R$ 25 por ação

C6, Inter e fintechs de grandes bancos avançam e acirram disputa pelo pódio dos aplicativos de contas digitais

Pesquisa do Bank of America mostra Nubank, PicPay, Pan, PagBank e Mercado Pago à frente em downloads de aplicativos em 2021, mas perdendo fôlego para a concorrência

Bank of America analisa engajamento do público com redes sociais da Natura (NTCO3) e encontra indícios preocupantes; veja o que diz o estudo

Dados do Instagram e uso do aplicativo de vendas diretas da Natura sugerem perda de terreno para O Boticário; Avon em apuros

Conheça oito ações para comprar na B3 no primeiro trimestre, segundo o BofA

Série de relatórios destaca ações que já têm recomendação de compra e ainda assim podem superar as expectativas; confira a lista completa

Petrobras (PETR4) que se cuide: BofA prevê alta de 40% nas ações da PetroRio (PRIO3); banco recomenda compra para os papéis

Os analistas aprovam o histórico de crescimento produtivo e financeiro da empresa, que já é a maior produtora independente de petróleo do país

Bank of America corta de US$ 56 para US$ 40 preço-alvo da XP

‘Enchente’ de ações pode pressionar o preço dos papéis para baixo; entenda

Marfrig sobe mais de 6% hoje, mas ainda deve saltar 60% nos próximos meses, projeta Bank of America

O Bank of America recalculou as projeções financeiras para o próximo ano e vê a empresa lucrando muito mais do que o previsto no cálculo anterior

Metaverso é uma oportunidade de ‘multitrilhões’ de dólares, aposta gestora que previu a disparada das ações da Tesla

Cathie Woods acredita que o universo virtual irá se expandir para muito além de seu foco atual em games e produtos relacionados

O começo do fim do monopólio: Petrobras conclui venda de refinaria para fundo árabe

Empresa brasileira de óleo e gás recebeu US$ 1,8 bilhão pela refinaria situada em São Francisco do Conde, na Bahia

Esta ação pode subir 38%, mas o Bank of America não recomenda compra; conheça e descubra o motivo

Camil (CAML3) começou a corresponder às expectativas dos investidores com aquisições recentes, mas BofA ainda vê riscos e mantém neutra a recomendação para a ação

Méliuz (CASH3) avança mais de 10% e lidera altas do Ibovespa hoje; BofA estima que os papéis ainda podem subir mais 79%

Considerando o cenário macroeconômico mais desafiador, o banco de investimentos cortou o preço-alvo das ações, mas o potencial de alta continua elevado

Ações da Vale aprofundam queda com sinais ruins do relatório de produção e vendas no 3º trimestre. Hora de comprar VALE3?

Analistas apontam que, enquanto a produção foi sólida, a venda de minério de ferro veio abaixo do esperado até pelas estimativas mais conservadoras

Prévias operacionais embalam as ações de Direcional (DIRR3) e Tenda (TEND3) hoje; veja qual construtora é a favorita dos analistas

Enquanto a Direcional entregou um trimestre de recordes, o foco exclusivo da Tenda no programa Casa Verde e Amarela pode tornar-se um problema

Aumento nos lucros impulsiona ações do BofA, do Wells Fargo, do Citigroup e do Morgan Stanley no pré-mercado em NY

Os quatro bancos norte-americanos registraram resultados bem melhores que o esperado no terceiro trimestre de 2021

Na disputa contra os bancões, fintechs perdem gás e têm primeira queda no número de usuários ativos desde 2015

Um levantamento do BofA também indica que o número de downloads de aplicativos de bancos e carteiras digitais desacelerou em setembro

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP