O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os investidores têm até segunda-feira (7) para fazer seus pedidos de reserva para o IPO da Vivara. Nós analisamos as métricas financeiras e ouvimos analistas para responder todas as suas dúvidas sobre a empresa

Brincos, anéis, colares, pulseiras, relógios e pingentes, feitos de ouro ou de prata: eis um resumo do que se pode encontrar num dos 234 pontos de venda da Vivara espalhados pelo Brasil. Mas, em paralelo à linha tradicional de joias, a empresa prepara o lançamento de um produto inédito — e ele não estará nas prateleiras das lojas.

A companhia está às vésperas de sua abertura de capital na bolsa brasileira, processo conhecido pela sigla IPO — as ações ordinárias começarão a ser negociados na próxima quinta-feira (10), sob o código VIVA3. Se você quiser fazer parte desse processo, tem até a segunda (7) para fazer seu pedido de reserva.

A decisão de participar ou não de um IPO sempre é difícil. Afinal, a disponibilidade de dados referentes à empresa para embasar a análise das operações tende a ser limitada — e, no caso da Vivara, essa situação é ainda mais difícil, uma vez que não há nenhuma outra fabricante de joias na bolsa que sirva como base de comparação.

Sabendo desses obstáculos, eu passei os últimos dias analisando a operação da Vivara e conversando com analistas, gestores e diversos outros agentes do mercado financeiro, de modo a descobrir se é um bom negócio para você, investidor pessoa física, participar do IPO da companhia.

E qual foi a conclusão?

Bom, do ponto de vista financeiro, a Vivara aparece numa posição bastante confortável, com lucro crescente, estoques confortáveis e endividamento relativamente baixo. E, do lado concorrencial, os especialistas destacam que a companhia possui vantagens competitivas em relação às demais participantes do setor.

Leia Também

Então, a resposta é sim: entrar no processo de abertura de capital da Vivara é uma boa oportunidade para quem está atrás de uma ação com potencial para virar uma pedra preciosa. No entanto, é preciso ter em mente que fazer parte de um IPO sempre envolve riscos, e mesmo uma empresa sólida pode passar por dificuldades na bolsa.

Eu preparei um pequeno guia para você entender melhor o cenário de investimento na Vivara. Comecemos, então, pelos detalhes da abertura de capital.

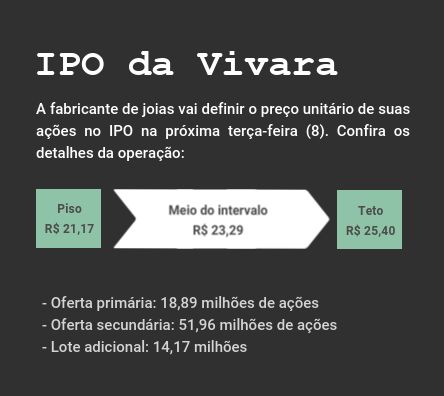

A Vivara ainda não definiu o preço por ação em seu IPO — a faixa indicativa vai de R$ 21,17 a R$ 25,40. A priori, a operação contará com 18,89 milhões de ações na oferta primária (quando são emitidos novos papéis e os recursos levantados vão para o caixa da empresa) e 51,96 milhões de ações na oferta secundária (quando são vendidos papéis que já existem e, assim, o dinheiro vai para os atuais acionistas).

De cara, essa estrutura chama a atenção, com cerca de 70% em oferta secundária — assim, a maior parte dos recursos captados não irá diretamente para a empresa. Essa característica, por si só, não é um risco, mas pode aumentar a desconfiança do mercado em relação à operação e à estratégia da Vivara.

Para investidores do varejo, o valor mínimo para participar do IPO é de R$ 3.000 — quem tem interesse, deve entrar em contato com uma corretora participante da oferta, informar a quantia a ser investida e o preço máximo que está disposto a pagar, dentro da faixa definida pela própria companhia.

Se a sua proposta foi igual ou maior que o preço final do IPO, você fará parte da operação; caso seu lance tenha ficado abaixo do valor estabelecido para a estreia na bolsa, você ficará de fora. Num cenário em que o IPO saia no ponto médio da faixa indicativa, de R$ 23,29, a abertura de capital da Vivara irá movimentar R$ 1,65 bilhão.

Mas, caso a demanda pelos papéis seja alta, a empresa poderá colocar à venda um lote adicional de 14,17 milhões de ações. Assim, na hipótese mais otimista — ou seja, em que o IPO saia pelo teto da faixa indicativa, de R$ 25,40, e em que a empresa coloque o lote adicional à venda — a operação irá movimentar pouco mais de R$ 2,1 bilhões.

E, aparentemente, a abertura de capital da Vivara está bastante aquecida: gestores com quem eu conversei me disseram que o IPO têm gerado uma demanda bastante alta — no fim de semana, o jornal O Globo noticiou que o volume de reservas já era cinco vezes maior que o montante de ações ofertadas.

O preço final da oferta será definido na terça (8). Ah, e antes que eu esqueça: o valor máximo para participação de investidores de varejo no IPO da Vivara é de R$ 1 milhão.

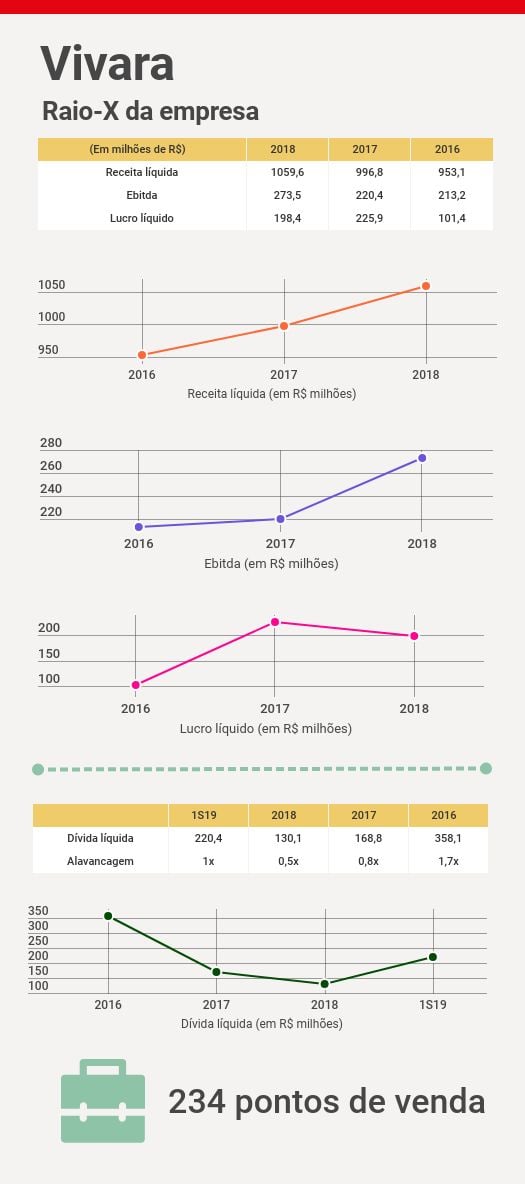

Dito tudo isso: a Vivara é sólida? As finanças da companhia são um diamante bruto a ser lapidado, ou uma bijuteria barata? Com base no histórico de dados divulgados pela própria empresa — as informações referem-se aos três últimos anos —, é possível identificar uma evolução nas métricas.

No primeiro semestre deste ano, a Vivara reportou receita líquida de R$ 523,7 milhões, o que implica num crescimento de 12,8% em relação ao mesmo período de 2018. O Ebitda — isto é, o lucro antes de juros, impostos, depreciação e amortização — saltou 87,3% na mesma base de comparação, para R$ 223,2 milhões.

Por fim, o lucro líquido apurado pela companhia entre janeiro e junho de 2019 somou R$ 186 milhões, mais que o dobro do ganho contabilizado nos primeiros seis meses do ano passado, de R$ 76,8 milhões.

Do ponto de vista operacional, a Vivara possui 234 pontos de venda no país, entre lojas e quiosques — a maior parte deles no Sudeste, mas há unidades da empresa em todas as regiões do Brasil. As vendas no conceito mesmas lojas (SSS, em inglês), chegaram a 9,6% no primeiro semestre de 2019, um salto em relação aos 5% anotados há um ano.

Em termos de endividamento, a companhia possuía R$ 150,4 milhões em compromissos com vencimento no curto prazo — outros R$ 137,3 milhões irão expirar num horizonte mais longo. A dívida líquida da empresa somava R$ 220,4 milhões ao fim de junho, acima dos R$ 130,1 milhões registrados em dezembro.

Com isso, a relação entre dívida líquida e Ebitda ajustado da Vivara estava em uma vez no fim do primeiro semestre deste ano — no encerramento de 2018, esse indicador era de 0,5 vez.

Com todos esses dados em mãos, você deve estar pensando: "bom, se a Vivara está tão bem assim, então por que ela vai abrir o capital"? A própria empresa responde essa pergunta: o IPO vai trazer recursos ao caixa da companhia que serão fundamentais para a continuidade do plano de expansão.

De acordo com o plano da Vivara, 65% da verba obtida com a abertura de capital será utilizada para a abertura de novas lojas físicas, 15% servirá para a expansão do parque fabril e 12,5% terá aplicação no lançamento de uma nova marca. Por fim, os 7,5% restantes serão investidos em tecnologia e inovação.

Vale lembrar que apenas os recursos obtidos com a oferta primária serão revertidos para a companhia. Assim, considerando o preço médio de R$ 23,29 e os 18,89 milhões de ações que serão obtidas, a Vivara irá embolsar cerca de R$ 440 milhões — descontados os gastos da operação, a empresa estima que o valor líquido será de R$ 410 milhões.

O levantamento dos dados financeiros e operacionais da Vivara é animador, mas é claro que existem riscos associados à empresa. É preciso olhar com atenção para a estratégia da companhia no longo prazo e para as variáveis macroeconômicas que podem impactar suas atividades.

Um primeiro ponto de preocupação é a própria natureza do setor de joias e relógios, sujeito à demanda doméstica e ao aquecimento da economia. E, no caso da Vivara, essa variável é ainda mais importante porque 99% das lojas da companhia estão localizadas em shoppings centers.

Assim, a Vivara depende da capacidade de os shoppings atraírem um fluxo constante de frequentadores ao longo do tempo — e uma economia dinâmica é fundamental para que essa variável não seja negativamente impactada. Além disso, a perda de tração da economia pode diminuir a demanda por joias, artigos de segunda necessidade.

Por outro lado, a empresa possui um leque relativamente amplo de produtos: os itens mais baratos custam cerca de R$ 150, enquanto os mais caros podem passar da faixa de R$ 100 mil, de modo a atender grupos sociais diversificados — o que, de certa forma, pode diminuir o impacto negativo de um ciclo de enfraquecimento econômico.

Outra medida que ajuda a mitigar eventuais perdas com a economia mais fraca é a flexibilização do mix de produtos: entre 2015 e 2016, a Vivara optou por aumentar a produção de itens em prata em detrimento dos produtos com ouro, de modo a baixar os preços das joias comercializadas e manter a rentabilidade.

A questão da matéria-prima em si, no entanto, pode representar um risco: no atual panorama global, cheio de incertezas político-econômicas, os metais preciosos têm se valorizado. Os contratos do ouro com vencimento em dezembro, por exemplo, são negociados na faixa de US$ 1.500 — um salto de 15% desde o início do ano.

Também há um componente comportamental: a Vivara, afinal, precisa sempre estar adaptada às mudanças nas tendências e na moda — e uma falha na captação do gosto dos clientes pode impactar diretamente os resultados financeiros da companhia.

Do ponto de vista concorrencial, a empresa está bem posicionada atualmente: uma pesquisa conduzida pela Euromonitor em 2018 mostram que a Vivara é líder em participação de mercado no setor de joias e relógios no Brasil, tanto em termos de receita líquida quanto em número de lojas.

Além dos pontos de venda física, a empresa também conta com uma plataforma online de venda, através de seu site — ao todo, a companhia possui mais de 4,5 milhões de clientes cadastrados no país.

Mas, apesar dos riscos citados acima, analistas e gestores estão otimistas em relação ao futuro da empresa — e ao potencial de valorização dos papéis na bolsa.

"Por ser líder em seu segmento, já se torna uma boa referência logo de saída", diz Vitor Baldi, gerente de varejo na CM Capital. Ele ressalta, no entanto, que há alguns pontos de preocupação em relação à Vivara, com destaque para a timidez nas vendas online — um ponto prejudicial para os planos de expansão da companhia.

A exposição às oscilações do ouro e da prata também pode trazer dor de cabeça à empresa e seus acionistas, uma vez que repasses de preço aos consumidores em períodos de crise pode reduzir fortemente a rentabilidade da companhia. Mas, apesar desses riscos, Baldi mostra-se otimista com a Vivara.

"É uma empresa sólida, com excelente imagem no setor, baixo endividamento e com excelentes múltiplos", diz ele, recomendando a entrada no IPO.

Em relatório, a Eleven Financial Research também vê um futuro promissor para a fabricante de joias. Os analistas Giovana Scottini, Flávia Ozawa e Carlos Daltoso estabeleceram um preço-alvo de R$ 33,00 para os papéis da companhia — assim, mesmo se o IPO sair no teto da faixa, de R$ 25,40, ainda há um potencial de alta de quase 30%.

Para 2019, os especialistas da Eleven projetam receita líquida e R$ 1,27 bilhão, cifra que representa um crescimento de 20% em relação ao resultado de 2018. Para o Ebitda, a instituição prevê um avanço de 53% na mesma base de comparação, para R$ 420 milhões — o lucro estimado é de R$ 309 milhões, alta de 55% em um ano.

"Gostamos do que vimos e acreditamos que a companhia se encontra numa fase de maturação interessante e adequada para dar os próximos passos no ciclo de crescimento", escrevem os analistas. "Recomendamos a entrada no IPO, independente do preço, pois, em nossa visão, o upside é atrativo, mesmo no topo da faixa indicativa".

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação