O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A visão positiva não vem apenas da prévia do terceiro trimestre — na verdade, o mercado pode estar subestimando o potencial de produção da companhia nos próximos anos, e olha que eu nem estou considerando a Margem Equatorial

A Petrobras (PETR4) apresentou números bastante sólidos em sua prévia operacional do terceiro trimestre, com aumento de produção de 18% em relação ao mesmo período do ano passado, e que inclusive fez parte do mercado revisar para cima as perspectivas para 2025.

Aliás, depois de um segundo trimestre no qual a companhia anunciou “apenas” R$ 8,6 bilhões em dividendos, essa melhora observada na produção deve ajudar os proventos a superar a casa dos R$ 10 bilhões novamente no terceiro trimestre, assegurando yields de dois dígitos (entre os maiores da Bolsa) mesmo em um ambiente de queda do petróleo.

Mas nossa visão positiva não vem apenas da prévia do terceiro trimestre — na verdade, o mercado pode estar subestimando o potencial de produção da companhia nos próximos anos também, e olha que eu nem estou considerando a Margem Equatorial.

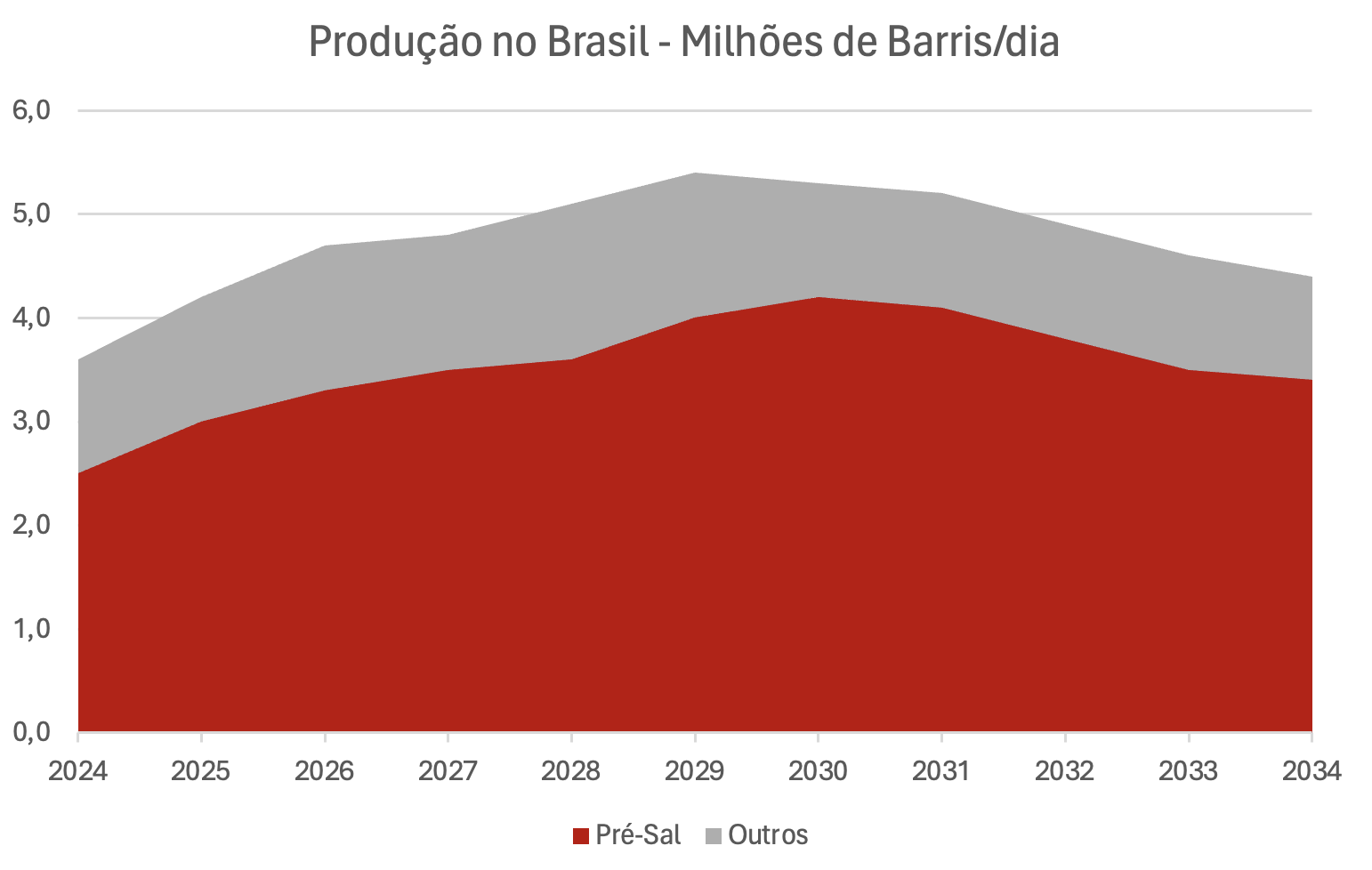

O gráfico abaixo mostra a curva de produção esperada de produção de óleo no Brasil, que deve começar a cair a partir da próxima década por conta do declínio natural dos campos, principalmente no pré-sal.

Esse declínio acontece porque, à medida que a quantidade de óleo nos reservatórios diminui, a produção começa a conter cada vez mais quantidades de água e sedimentos, o que reduz a produtividade.

Leia Também

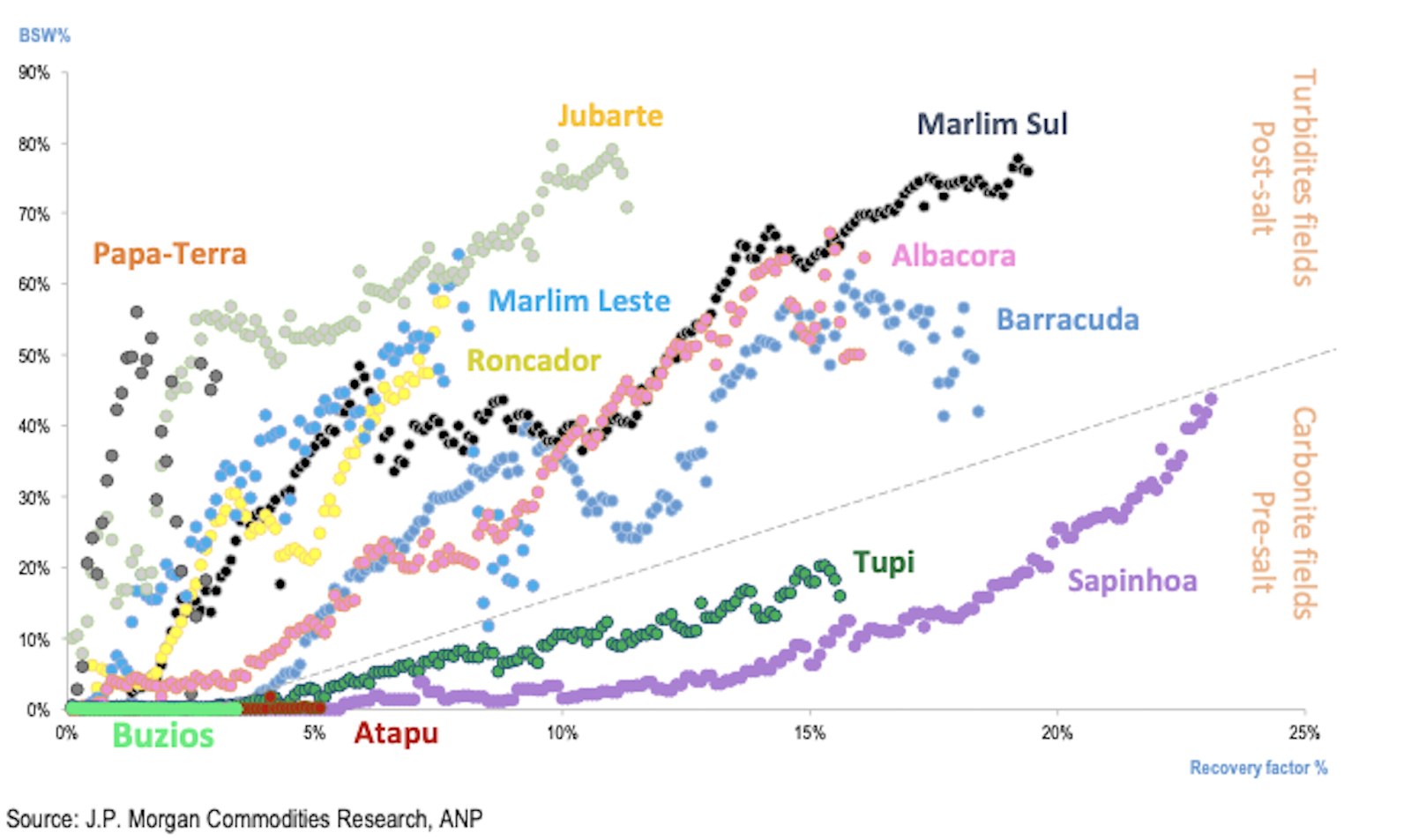

Mas nossos colegas analistas do J.P Morgan fizeram um estudo para mostrar que, talvez, o mercado esteja superestimando esse declínio no caso do pré-sal.

O eixo vertical mostra a porcentagem de sedimentos básicos e água (BSW) na produção, enquanto o eixo horizontal mostra o fator de recuperação de óleo naquele campo.

Repare que para os campos acima da linha diagonal pontilhada, no pós-sal, o percentual de água e sedimentos na produção aumenta rapidamente ainda nos estágios iniciais de produção.

Nos campos do pré-sal, por outro lado, as condições geológicas combinadas com a qualidade do óleo e avanços técnicos têm resultado em uma produtividade muito melhor nos primeiros estágios de produção, o que também implica em melhores expectativas para a produção futura e uma taxa menos acelerada de declínio.

De fato, a equipe do banco aproveitou para revisar para cima suas perspectivas para a produção da Petrobras, e agora supera o próprio guidance da estatal: 176 mil barris por dia (Kbpd) adicionais em 2026, 106 Kbpd em 2027 e 312 Kpbd em 2028 – lembrando que cada 100 mil barris significam aproximadamente US$ 1 bilhão adicional de Ebitda, com o Brent cotado em US$ 60 por barril.

Ao que tudo indica, boa parte do mercado pode estar subestimando a capacidade de produção da Petrobras, e a ótima prévia operacional combinada com mais alguns trimestres de produção elevada podem fazer a própria companhia revisar para cima suas perspectivas de produção e, consequentemente, de dividendos.

Por menos de 5 vezes lucros, um dividend yield superior a 10% e a possibilidade de algumas surpresas positivas, como corte de custos/capex no próximo Plano Estratégico, descobertas relevantes na Margem Equatorial e um declínio melhor do que o esperado nos campos do pré-sal, Petrobras é um nome que eu gosto pensando em dividendos — e, por isso, faz parte da série Vacas Leiteiras da Empiricus.

Um abraço e até a próxima semana!

Ruy

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados

Mudanças no ITBI e no ITCMD reforçam a fiscalização; PF também fez bloqueio de bens de aproximadamente R$ 5,7 bilhões; veja o que mais você precisa saber para investir hoje

Entenda o que acontece com as ações da Azul, que vivem uma forte volatilidade na bolsa, e qual a nova investida de Trump contra o Fed, banco central norte-americano

Além de elevar o risco institucional percebido nos Estados Unidos, as pressões do governo Trump adicionam incertezas sobre o mercado

Investidores também aguardam dados sobre a economia brasileira e acompanham as investidas do presidente norte-americano em outros países