O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A XP Investimentos, uma das corretoras que indicaram o fundo em outubro, projeta uma valorização de mais 9% neste mês em relação ao preço de fechamento do último pregão de setembro

No último mês, os investidores do setor imobiliário viram seu patrimônio valorizar na bolsa de valores. O IFIX, índice de referência dos fundos imobiliários, encerrou o período com alta de 3,25%, por exemplo.

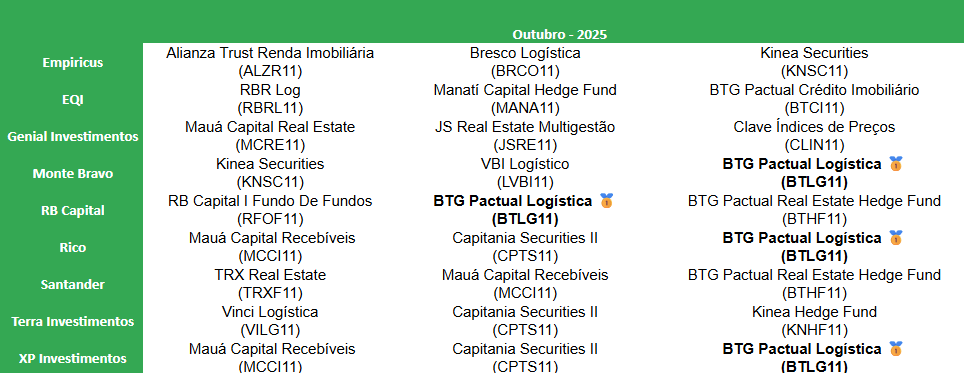

Em meio a um cenário benigno aos ativos de risco, gigantes do mercado voltaram a chamar atenção e, assim como na nossa série Ação do Mês, um antigo campeão no mundo dos investimentos imobiliários retornou ao topo em outubro: o BTG Pactual Logística (BTLG11).

O FII já vinha disputando o primeiro lugar no pódio desde o mês passado, quando apareceu entre os cinco ativos mais indicados para setembro. Porém, agora, o BTLG11 deixou os demais fundos comendo poeira, ao garantir quatro indicações entre as nove corretoras, casas de análise e bancos consultados pelo Seu Dinheiro.

Não é só entre os analistas que o FII está chamando atenção. Em 2025, o fundo vem registrando alta, já tendo acumulado uma valorização de 9,67%.

Porém, ainda dá tempo de lucrar com o BTLG11. A XP Investimentos, uma das corretoras que indicaram o fundo em outubro, projeta uma valorização potencial de 9,03% neste mês em relação ao preço de fechamento do último pregão de setembro.

Com um patrimônio líquido de R$ 4,6 bilhões, um portfólio premium e área bruta locável (ABL) de 1,3 milhão de metros quadrados, o BTLG11 é um gigante do segmento logístico.

Leia Também

Atualmente, o FII possui 33 imóveis, dos quais dois estão em processo de venda. O portfólio de ativos chama a atenção por ter 90% dos empreendimentos localizados na região metropolitana de São Paulo, considerado um local atrativo para o setor.

A XP Investimentos ressalta que o fundo concentra seus ativos dentro do raio de 60 quilômetros da capital paulista, uma região estratégica de onde vem 72% de sua receita de locação.

Outro destaque do portfólio do BTLG11 é a exposição relevante a contratos de longo prazo, com 49% da receita contratada vencendo a partir de 2029. Além disso, 35% da carteira é composta por contratos atípicos — ou seja, que possuem prazos longos, sem revisional no meio do período, e com multas altas de rescisão —, o que contribui para maior previsibilidade no fluxo de receitas futuras.

O BTLG11 ainda conta com uma vacância financeira do portfólio de 1,7%, enquanto o dividend yield (taxa de retorno de dividendos) anualizado é de 9,5%. O último provento pago pelo FII foi no final de setembro, no valor de R$ 0,79 por cota.

Mas não é só a carteira de ativos que faz o FII brilhar. O portfólio de locatários é composto por empresas consolidadas e possui alta diversificação, contando com 72 inquilinos. Atualmente, os 20 principais respondem por 70% da receita e, entre eles, destacam-se gigantes do varejo, como Assaí (7%), DHL (6%), Unilever (6%), Amazon (5%) e Nestlé (4%).

Para a Monte Bravo, que também indicou o FII neste mês, a reciclagem do portfólio, em conjunto com a capacidade de reforma dos galpões, também são pontos de destaque para o BTLG11.

Vale lembrar que, em meados de setembro, o BTLG11 assinou um compromisso de compra do portfólio completo do fundo imobiliário Santander Renda de Aluguéis (SARE11), por R$ 448,6 milhões. A XP avaliou a operação como positiva para o BTLG11.

Além disso, em agosto, o fundo desembolsou R$ 366 milhões na aquisição dos galpões logísticos Cajamar I, Cajamar II e Campinas II, movimento que, segundo a XP, impactou a linha de rendimento de caixa, mas sem gerar preocupações.

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição