O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Após anos de volatilidade e resgates, a agência de risco projeta retomada gradual, impulsionada por juros mais favorável e ajustes regulatórios

Depois de anos marcados por resgates expressivos, os fundos de ações e multimercado podem ver a luz no fim do túnel. De acordo com a Fitch, a provável redução da taxa Selic (juros básicos do Brasil, que atualmente está em 15% ao ano) deve começar a beneficiar os fundos de maior risco a partir de 2026.

Desde 2022, a combinação de juros elevados, incertezas fiscais e instabilidade política levou os investidores a optarem por estratégias mais conservadoras. Os produtos de renda fixa ganharam mais espaço nas carteiras, já que ofereciam retornos acima de 1% ao mês e baixo risco.

Esse movimento reduziu a atratividade de fundos multimercados e de ações, que sofreram com baixa rentabilidade e aversão ao risco.

Em 2025, o volume de ativos sob gestão (AUM) do Brasil cresceu 13,5% até outubro, alcançando R$ 10,6 trilhões. Segundo a Fitch, o impulso veio principalmente da captação e da remuneração proporcionada pelos juros altos, via renda fixa.

Apesar disso, a captação líquida de R$166 bilhões no período indica um ritmo moderado. O relatório aponta para uma tendência de desaceleração no fim do ano, reflexo do histórico de resgates em períodos de maior incerteza.

Agora, as atenções se voltam para 2026. A expectativa é de que a redução gradual dos juros abra espaço para estratégias mais arrojadas.

Leia Também

Tradicionalmente, fundos multimercados conseguem navegar bem em momentos de virada de política monetária, pelo mandato flexível de alocação. Esses fundos conseguem se posicionar na virada de juros, de inflação e captar bons ganhos.

Já os fundos de ações ganham espaço junto com a bolsa, que costuma receber o fluxo de dinheiro que sai da renda fixa para a renda variável.

Segundo a Fitch Ratings, a visão para o cenário da indústria de fundos em 2026 é neutra, mas com viés positivo diante da provável queda dos juros.

A indústria deve se beneficiar não apenas da redução da Selic, mas também do crescimento econômico do país e da entrada de investidores internacionais, segundo relatório de 1º de dezembro.

Em 2025, os fundos de renda fixa lideraram a captação da indústria, com aplicações líquidas de R$ 181 bilhões. Multimercados e ações registraram resgates de R$ 56 bilhões e R$ 53 bilhões, respectivamente.

A expectativa, entretanto, é que esse cenário comece a virar no próximo ano, e de forma gradual, segundo a Fitch.

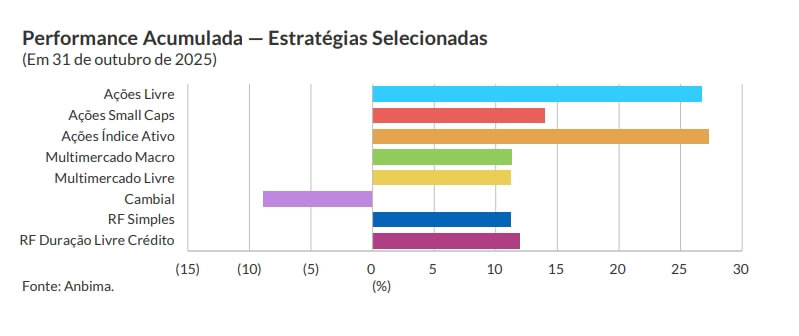

Apesar dos juros altos neste ano, a rentabilidade dos fundos de ações foi destaque no acumulado até outubro, superando até mesmo o retorno da renda fixa. Até o dia 31, os fundos de ações livres retornaram 26% no ano, enquanto ações índice ativo subiram um pouco mais, próximo de 27%.

Já os fundos de renda fixa simples e renda fixa duração livre crédito chegaram a 11% e 12%, respectivamente.

Os juros altos seguem gerando bons ganhos para os fundos de renda fixa, com baixo risco. Para a Fitch, essa tendência deve se manter em 2026, mesmo com alguma redução das taxas.

*Até 31 de outubro de 2025

O pano de fundo para essa virada de mão nos ativos de risco é um ambiente econômico mais favorável.

As projeções apontam para uma Selic caindo de 15% para 12,25% ao ano em 2026. A inflação deve recuar para patamares próximos a 4,2% no próximo ano. Já a atividade econômica estima-se menor, com crescimento em torno de 1,8% no ano — menor que o crescimento de 2,2% em 2025.

Embora esses números apontem para uma estabilidade positiva para os investimentos, o relatório da Fitch diz que ainda há risco político no radar.

2026 será um ano de eleições presidenciais, o que por si só já aumenta as incertezas. O mercado também segue atento a falta de compromisso do governo federal com as metas fiscais, devido a tendência a mais gastos.

Além disso, questões domésticas, tensões geopolíticas e disputas comerciais continuam a influenciar os mercados globais.

Para os fundos, esse contexto significa que a renda fixa seguirá atraente, mas a redução dos juros deve abrir espaço para maior diversificação, especialmente em ações.

| Indicadores econômicos | 2025 | 2026 |

|---|---|---|

| Selic (juros) | 15% | 12,25% |

| IPCA (inflação) | 4,40% | 4,20% |

| PIB (atividade econômica) | 2,20% | 1,80% |

A Fitch também pondera que o setor de fundos passa por transformações estruturais. A consolidação das regras da Resolução CVM 175, que mudou a regulamentação dos fundos e trouxe maior transparência e alinhamento às práticas internacionais, reforça a solidez do setor.

“A indústria local obteve sucesso na transição, apesar da complexidade e da abrangência das regras. O novo arcabouço regulatório da indústria de fundos brasileira tem sólidos processos operacionais, transparência e controle de risco, o que se reflete positivamente nos ratings internacionais de qualidade de gestão”, diz o relatório.

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação