O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Bradesco provisionou 100% de sua exposição à Americanas, que entrou com pedido de recuperação judicial em janeiro

Um dos principais credores da Americanas (AMER3), o Bradesco (BBDC4) se viu obrigado a provisionar 100% de sua exposição à varejista para mitigar o impacto de um possível calote. O montante impactou o lucro do banco no quarto trimestre de 2022, que despencou 76% em relação ao mesmo período de 2021, para R$ 1,595 bilhão.

O desastre era anunciado: com o início da recuperação judicial da Americanas (AMER3) em janeiro, os bancos teriam de antecipar um possível calote em suas demonstrações financeiras, ainda que o caso tenha eclodido depois do fechamento do trimestre.

"Com os recentes eventos envolvendo um cliente Large Corporate específico, ocorridos no início de 2023, a Administração reavaliou os riscos inerentes e, de forma prudencial, provisionou 100% da operação, afetando o lucro do 4T22", disse o Bradesco.

No caso do Bradesco, a dívida da Americanas com o banco chega a R$ 4,8 bilhões, a maior com uma instituição financeira, de acordo com a planilha de credores divulgada pela varejista. (Tecnicamente, a maior dívida seria com o Deutsche Bank, mas o banco alemão já informou que não tem exposição ao caso, pois é agente fiduciário de dois títulos de dívida que a Americanas emitiu no exterior).

Outros bancos que já divulgaram seus balanços também aumentaram as provisões. O Santander provisionou apenas 30% da dívida que tem com a varejista, o que deve afetar os resultados deste ano. Já o Itaú decidiu provisionar 100% da sua exposição, assim como o Bradesco, deixando o ano de 2023 "limpo" desse impacto.

Segundo o CEO do Bradesco, Octavio de Lazari Junior, o resultado 2023 será ainda impactado por maiores provisões. “No segmento massificado o crescimento de provisões acompanhará a expansão da carteira, e, no atacado, teremos provisões normalizadas”, disse em nota.

Leia Também

A queda no lucro do Bradesco foi além do esperado por analistas da Bloomberg, que projetavam recuo de apenas 30% na comparação com o mesmo período de 2021. No total do ano de 2022, o Bradesco somou lucro líquido recorrente de R$ 20,7 bilhões, queda de 21,1% em relação a 2021.

A rentabilidade medida pelo retorno anualizado sobre patrimônio líquido Médio (ROAE) também sofreu no período e chegou a 3,9%, um tombo de 9,1 pontos percentuais em relação ao terceiro trimestre de 2022. De acordo com o Bradesco, o índice teria chegado a 10,3% se não fosse o impacto da Americanas. No acumulado do ano, o ROAE ficou em 13,1%.

Já a margem financeira com clientes anotou uma leve queda de 0,3% no trimestre, mas expandiu 18,3% em relação ao mesmo período de 2021. A margem com o mercado, por sua vez, mostrou alguma recuperação no trimestre, apesar de ainda estar negativa. Isso se deve ao impacto negativo do aumento da Selic.

As dívidas vencidas há mais de 90 dias voltaram a se expandir no quarto trimestre, levando o índice a se deteriorar 0,4 ponto percentual em relação ao período anterior, para 4,3%. Na comparação com dezembro de 2021, a inadimplência cresceu 1,5 ponto percentual.

Também houve piora no índice que mede as dívidas vencidas entre 15 e 90 dias, que passaram de 3,6% no terceiro trimestre para 4,1%.

"Nossa inadimplência está concentrada no portfólio massificado de Pessoas Físicas, Micro e Pequenas Empresas, segmentos que naturalmente sofrem mais em cenários adversos de inflação e juros altos, contexto este que foi fortemente agravado pela pandemia e que tem se estendido, gerando maiores impactos nestes públicos", disse o Bradesco.

Vale notar que a carteira de Grandes Empresas, por sua vez, está no menor nível de inadimplência da série histórica, em apenas 0,1%.

O aumento dos índices de inadimplência é parcialmente explicado pelo crescimento da carteira de crédito, que aumento 9,8% em 12 meses e 1,5% no trimestre, com destaque para as pessoas físicas, especialmente em operações com cartões de crédito.

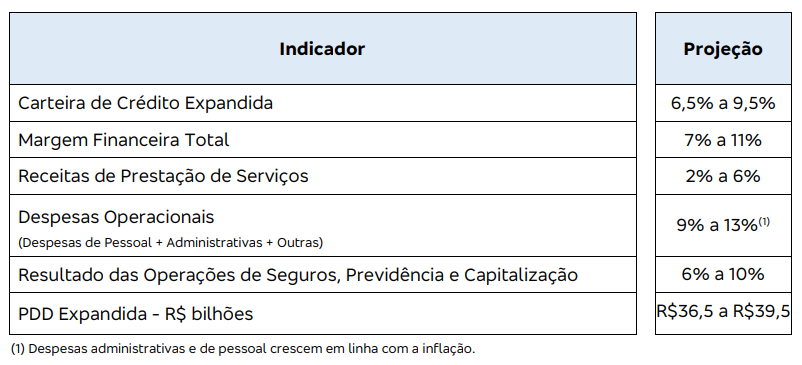

Junto com o balanço consolidado de 2022, o Bradesco aproveitou para revelar suas projeções de crescimento (guidance) para este ano. Confira:

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado