As prévias das incorporadoras “enganaram” o mercado e as ações despencaram, mas o setor merece um novo voto de confiança; veja por quê

As empresas surpreenderam positivamente no início do ano, mas os balanços mostraram resultados abaixo das expectativas e margens pressionadas pela inflação

Há mais coisas entre a prévia operacional e o balanço de uma empresa do que sonha nossa vã economia, diria William Shakespeare, se fosse um analista da bolsa brasileira. Que o digam os resultados das incorporadoras e construtoras com ações listadas na B3.

Pressionadas pela alta da Selic e dos custos da construção, as empresas surpreenderam positivamente no início do ano, quando divulgaram as prévias operacionais dos resultados do quarto trimestre. Os lançamentos e vendas cresceram em 2021, mesmo quando confrontados com a forte base de comparação de 2020.

O problema é que as prévias exibiam apenas uma parte dessa fotografia. Quando os balanços completos começaram a ser divulgados, o que se viu foram resultados abaixo das expectativas e margens pressionadas. E a reação do mercado foi proporcional à decepção.

O caso emblemático foi o da Tenda (TEND3), cujas ações desabaram mais de 20% após a divulgação do balanço classificado como “fraco” e “muito negativo” pelos analistas.

Os números da Tenda atropelaram todo o setor como um caminhão desgovernado. Os danos foram intensificados com a divulgação dos dados da MRV (MRVE3), a maior do setor voltada ao segmento de baixa renda, que também decepcionou.

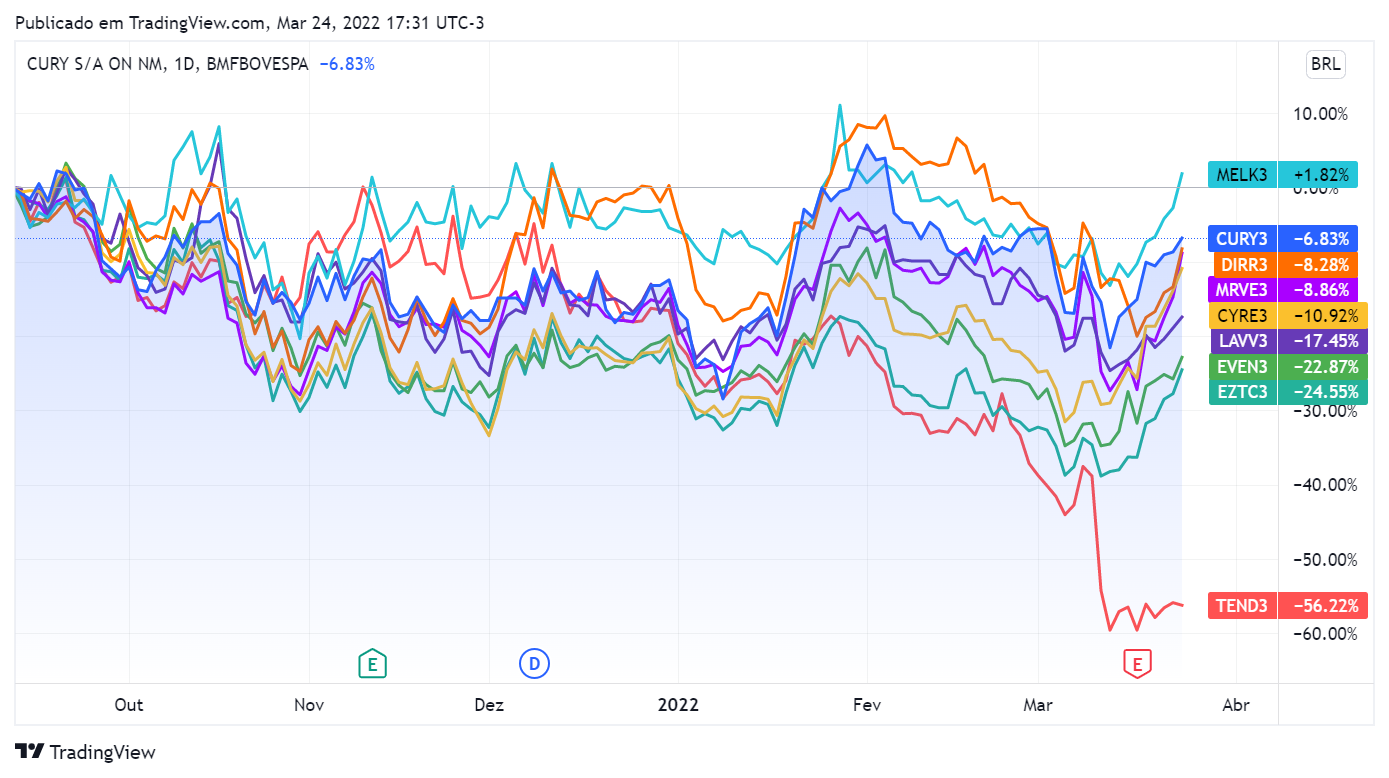

O estrago só não foi maior porque outras empresas, como Direcional (DIRR3), Cury (CURY3) e Cyrela (CYRE3), apresentaram números melhores e margens mais comportadas. Mas a desconfiança já havia se instalado nos investidores, antes otimistas com as prévias, e o vermelho tomou conta do setor. Veja quanto recuam as ações das principais construtoras da B3 nos últimos 12 meses:

Leia Também

Se você é um dos acionistas que se iludiu um pouco com as prévias operacionais, não se culpe. Indicadores como esses acabam, de certa forma, enganando o mercado quando se trata do setor imobiliário.

Sergio Berruezo, da Ativa Investimentos, argumenta que, apesar de realmente parecerem melhores, sozinhos os números operacionais “não contam a história toda”.

Uma das explicações para isso, segundo Fabiano Vaz, analista da Nord Research, é que as receitas das construtoras que aparecem nos balanços referem-se a empreendimentos lançados e vendidos no passado, enquanto as despesas trazem um retrato mais próximo do presente. Já as prévias dão uma dimensão da capacidade da incorporadora em gerar novas receitas no futuro.

Portanto, quem quer ter uma ideia melhor do quadro geral da empresa deve juntar os dois tipos de indicadores — as prévias e os balanços — em sua análise.

O problema de vender sonhos

Ao analisarmos as razões para o descompasso entre as prévias operacionais e os balanços, precisamos lembrar que, diferente da maioria das companhias da B3, as construtoras e incorporadoras não vendem apenas um produto ou serviço, mas sim um sonho. Em muitos casos literalmente, por se tratarem de imóveis que ainda estão na planta.

Em um país com um déficit habitacional de 5,8 milhões de moradias — segundo os últimos dados disponibilizados pela Fundação João Pinheiro —, a casa própria é a compra da vida da maioria dos brasileiros, afirma Roberto Sampaio, sócio e diretor executivo da Empírica Investimentos.

E sonhos não custam barato. Por isso, os financiamentos imobiliários são uma das ferramentas mais importantes para o setor — e a taxa básica de juros, uma das maiores vilãs. A Selic, que saiu de sua mínima histórica em 2020 e está hoje em 11,75% ao ano, influencia todas as taxas de juros do país, incluindo as de financiamentos de longo prazo.

Os investidores sabem que juros altos não combinam com resultados de incorporadoras. Mas as prévias operacionais mostraram números de lançamentos e vendas que pintavam um quadro melhor que o esperado.

O outro lado dessa moeda — o custo das incorporadoras para tirar os projetos do papel — apareceu com mais detalhes apenas no balanço, especialmente porque a produção de sonhos também não é rápida.

Mesmo com orçamentos cuidadosos, o tempo decorrido entre o início da construção e a entrega das casas ou prédios pode provocar alterações drásticas nos custos — e nas margens das incorporadoras. Foi exatamente o que aconteceu nos balanços de 2021, publicados pelas empresas após as prévias.

Neste ano, outro acontecimento difícil de prever já provoca uma nova escalada dos preços: a guerra entre Rússia e Ucrânia. Apesar das bombas e explosões ocorrerem a milhares de quilômetros de distância daqui, no leste europeu, os estilhaços chegam ao país na forma da alta das commodities — várias delas, como o aço, usadas na construção.

Como equilibrar tempo, inflação e dinheiro

Parte do aumento dos custos das incorporadoras é repassada para os consumidores. O Índice Nacional da Construção Civil (INCC) costuma ser um dos índices utilizados para a correção monetária das dívidas contraídas por quem compra apartamentos e casas na planta.

Também é possível aumentar os preços para compensar despesas maiores. A Cury (CURY3) adotou este caminho no quarto trimestre e subiu o valor médio pedido por unidade em 22,6%, para R$ 241 mil.

A estratégia, aliada a um mix de produtos, foi bem sucedida e levou a companhia ao topo das preferências da XP Investimentos quando se trata de ações no setor. O segundo lugar ficou com a Cyrela (CYRE3), que apresentou números “resilientes” e “saudáveis” para a corretora.

“Na Cyrela também temos um impacto positivo das vendas de estoque e da sólida geração de caixa. É importante lembrar que ela tem uma diversificação bem grande, tanto no segmento de renda quanto no geográfico”, destaca Gustavo Harada, head da mesa de renda variável da BlackBird.

Pressão total nas margens

Mas aumentar o preço não é viável para todas as construtoras, especialmente para aquelas que focam em empreendimentos populares. Quem vende dentro do programa governamental Casa Verde e Amarela (CVA) tem pouco espaço para manobras e acaba com as margens mais pressionadas.

A alternativa, nesse caso, é equilibrar o jogo com a diversificação de públicos-alvo. “A Direcional, por exemplo, conseguiu compensar o preço de venda mais alto entrando em outros segmentos fora do programa da CVA, principalmente por meio da marca Riva”, indica Harada.

Já Tenda e MRV não tiveram tanto sucesso. A primeira viu os custos de produção crescerem R$ 350 milhões e a margem bruta ajustada recuar 42,5 pontos percentuais no trimestre, na comparação com o mesmo período do ano anterior, para -11%.

A segunda até teve os resultados impulsionados pela subsidiária AHS, que atua nos Estados Unidos, mas a operação nacional também provocou um recuo nas margens. Além disso, a construtora queimou R$ 236 milhões do caixa para garantir a antecipação de aquisição de materiais de construção e blindar-se contra novos aumentos de preços.

Hora de vender ações das incorporadoras de baixa renda e focar no luxo?

Com os níveis de pressão especialmente altos para as construtoras voltadas para a baixa renda, é hora do investidor abandonar esse segmento e concentrar sua carteira no luxo?

Não tão rápido. Elas ainda têm um trunfo: não falta demanda. Cerca de 79% do déficit habitacional mencionado anteriormente, de 5,8 milhões de moradias, concentra-se nas famílias de baixa renda.

“O que você produzir, você vende, desde que consiga chegar na capacidade de pagamento daquele público. E, trabalhando com o funding carimbado do Fundo de Garantia do Tempo de Serviço (FGTS) e subsídios, a alta de juros não atinge o financiamento da baixa renda”, resume Roberto Sampaio, da Empírica.

Por falar em FGTS, o conselho curador do fundo ampliou os benefícios para as famílias de baixa renda. Entre as novidades estão a expansão da renda mensal máxima do Grupo 1 para até R$ 2.400 mil. A mudança reduz as taxas de juros de financiamentos nessa faixa do programa, do intervalo de 4,75% a 5% para a banda entre 4,25% a 4,5%.

Também foram aprovadas alterações na curva de subsídio. Agora, famílias com renda de até R$ 1.650 podem receber o desconto máximo, contra R$ 1.450 anteriormente. O limite de renda para o desconto mínimo também subiu, de R$ 3.350 para R$ 3.700.

O trunfo de um segmento é a fraqueza de outro. Apesar de terem mais espaço para aumentar os preços, construtoras voltadas à alta renda têm de lidar com uma demanda menor, especialmente com juros mais salgados para os financiamento

“Porém, olhando só para o resultado, quem consegue fazer projetos para média e média alta renda têm resultados melhores”, salienta Sampaio.

O que esperar dos próximos trimestres

Seja para empreendimentos de baixa, média ou alta renda, o futuro é “nebuloso” — nas palavras de Sergio Berruezo, da Ativa — para as incorporadoras e construtoras da B3.

“O cenário para 2022 vai ser muito difícil e, na questão de juros global, não há qualquer indicação de melhora no curto prazo. Muito pelo contrário, o conflito na Europa acabou agravando a situação”, afirma.

Fabiano Vaz, da Nord, também espera mais dificuldades à frente. “O desemprego alto prejudica muito as empresas do Casa Verde e Amarela, que precisam de um ambiente favorável nessa classe de renda. Para as empresas de média e alta renda, os juros já começam a atrapalhar bastante”.

Já o diretor executivo da Empírica é um pouco mais otimista. Ele admite que 2022 é um ano em que o setor fará um “pequena aterrissagem”, mas reforça que as incorporadoras, embaladas pelos projetos lançados anteriormente e em execução, “têm um pipeline interessante de negócios novos”.

A sinalização do Banco Central de que o ciclo de alta da taxa básica de juros (Selic) está perto do fim também pode representar um ponto de inflexão para as ações das construtoras na B3.

O que comprar

Para quem tiver estômago forte para aguentar as dificuldades prometidas no ano, o setor imobiliário pode oferecer descontos interessantes. Isso porque, como já mencionamos, todas as principais construtoras da B3 acumulam fortes perdas nos últimos 12 meses.

Mas, nem todo desconto é sinônimo de bom negócio. Na hora de escolher as ações, é preciso analisar com cuidado os principais fundamentos das candidatas.

Um bom ponto de partida é saber qual delas atraem a atenção dos especialistas do mercado. Entre os ouvidos para essa matéria, Harada e Vaz revelaram suas escolhas.

O head da mesa de renda variável da BlackBird aposta em Direcional (DIRR3), Cury (CURY3) e Cyrela (CYRE3). Para ele, as três empresas são as mais resilientes do segmento e devem continuar entregando resultados.

Já o analista da Nord destaca as ações da MRV (MRVE3), apesar de a empresa estar entre as que “enganaram” nas prévias. “Mesmo com a exposição ao Casa Verde e Amarela, a operação nos EUA chama muita atenção”.

Veja também as recomendações de especialistas compiladas pelo TradeMap:

| Ações | Recomendações de compra | Recomendações de manutenção | Recomendações de venda |

| Cury (CURY3) | 5 | - | - |

| Cyrela (CYRE3) | 11 | 1 | - |

| Direcional (DIRR3) | 10 | 1 | - |

| Even (EVEN3) | 4 | 5 | 1 |

| EZTEC (EZTC3) | 7 | 4 | - |

| JHSF (JHSF3) | 5 | - | - |

| Lavvi (LAVV3) | 4 | - | - |

| Melnick (MELK3) | 4 | - | - |

| MRV (MRVE3) | 9 | 2 | - |

| Tenda (TEND3) | 8 | 2 | 1 |

Nubank (NUBR33) tem prejuízo acima do esperado no 2º tri, e inadimplência continuou a se deteriorar; veja os destaques do balanço

Prejuízo líquido chegou a quase US$ 30 milhões, ante uma expectativa de US$ 10 milhões; inadimplência veio dentro do esperado, segundo o banco

Marfrig (MRFG3) anuncia R$ 500 milhões em dividendos e programa de recompra de 31 milhões de ações; veja quem tem direito aos proventos e os destaques do balanço

Mercado reage positivamente aos números da companhia nesta sexta (12); dividendos serão pagos em setembro

Oi (OIBR3) sai de lucro para prejuízo no 2T22, mas dívida líquida desaba

Oi reportou prejuízo líquido de R$ 320,8 milhões entre abril de junho, vinda de um lucro de R$ 1,09 bilhão no mesmo período do ano anterior

Cenário difícil para os ativos de risco pesa sobre o balanço da B3 no 2º trimestre; confira os principais números da operadora da bolsa

Companhia viu queda nos volumes negociados e também nas principais linhas do balanço, tanto na comparação anual quanto em relação ao trimestre anterior

Apelo de Luiza Trajano não foi à toa: Magazine Luiza tem prejuízo de R$ 135 milhões no 2T22 — veja o que afetou o Magalu

O Magalu conseguiu reduzir as perdas na comparação com o primeiro trimestre de 2022, mas em relação ao mesmo período de 2021, acabou deixando o lucro para trás

MRV recua 11% após balanço, mas os analistas acreditam que o pior ficou para trás e recomendam compra para as ações MRVE3; saiba mais

A reação negativa ocorre a despeito das perspectivas positivas para o futuro e também da performance da subsidiária norte-americana da companhia

Taesa (TAEE11) vê lucro líquido cair 19,2% no trimestre e anuncia pagamento milionário de dividendos

As empresas do setor energético são conhecidas por encherem os bolsos dos investidores de dividendos. Por isso, o mercado olha com atenção para os números da Transmissora Aliança de Energia Elétrica (TAESA-TAEE11) divulgados nesta quarta-feira (10). Mas o balanço não trouxe boas notícias: a companhia encerrou o segundo trimestre com um lucro líquido de R$ […]

Cury (CURY3) chega a subir mais de 9% após apresentar receita recorde e margens saudáveis no segundo trimestre; confira os destaques do balanço da companhia

O apetite pelos papéis da empresa e de outras construtoras também é alimentado pelo arrefecimento da inflação em julho

XP tem queda nos ativos sob custódia, mas mercado de crédito fortalece as receitas no 2º trimestre

Vale notar que durante a Expert XP 2022, que aconteceu na semana passada, notou-se uma presença expressiva de gestores de fundos de crédito no evento

Lucro do Itaú (ITUB4) aumenta 17% no segundo trimestre e banco anuncia pagamento de juros sobre capital próprio

O Itaú (ITUB4) também revisou para cima as projeções operacionais (guidance) para este ano

BB Seguridade tem salto no lucro e anuncia data para pagar dividendos; banco recomenda compra de BBSE3

A holding de seguros do Banco do Brasil lucrou R$ 1,4 bilhão no segundo trimestre e vai distribuir mais de R$ 2 bilhões em dividendos no dia 29 de agosto

Lucro da PetroRio (PRIO3) salta 112% no segundo trimestre e custo de extração desce ao menor valor já registrado pela empresa

A PetroRio (PRIO3) já é a maior petroleira privada do Brasil, mas o mercado está curioso para saber o efeito de iniciativas recentes, como a compra da participação na concessão de Albacora Leste e a revitalização de campos de exploração, nos resultados financeiros da empresa. As dúvidas, ao menos sobre a performance no segundo trimestre, […]

Por que a ação da Multiplan (MULT3) cai na bolsa mesmo com lucro e vendas nos shoppings em alta?

Após balanço elogiado por analistas, investidores aproveitam alta recente das ações da Multiplan para embolsar lucros; saiba se é hora de comprar MULT3

Ações da Petrobras (PETR3; PETR4) lideram ganhos do Ibovespa após balanço forte e super dividendos

Analistas elogiam a gorda distribuição de dividendos anunciada pela Petrobras e monitoram impactos da eleição nos papéis

Petrobras (PETR4) lucra R$ 54,3 bilhões no segundo trimestre e supera projeções dos analistas; ADR sobe 6% em NY

A receita líquida e o Ebitda da Petrobras (PETR4) no segundo trimestre também ficaram acima das estimativas do mercado

Lucro líquido da Vale (VALE3) cai quase 50% no segundo trimestre, mas mineradora anuncia mais de R$ 16 bilhões em dividendos — veja os destaques do balanço

A bolada, que equivale ao valor bruto de R$ 3,572056566 por ação, será destinada aos detentores de papéis da companhia em 11 de agosto

Amazon vende mais que o projetado no segundo trimestre e dispara mais de 10% na bolsa

A Amazon teve prejuízo no trimestre, mas as vendas ficaram acima do que o mercado previa — e, assim, as ações sobem forte no after market

Lucro do Santander (SANB11) cai no 2T22, mas vem pouco acima do esperado. Inadimplência contraria expectativa e fica estável

Queda no lucro também afetou rentabilidade do Santander, que caiu 0,8 ponto percentual na comparação com o mesmo período do ano passado

Log (LOGG3) renova recorde de lucro no segundo trimestre e dobra a aposta na “reciclagem” de ativos

A empresa de galpões logísticos controlada pelos sócios do Grupo MRV lucrou R$ 136 milhões entre abril e junho e promete mais

Não curtiu 👎: Meta, controladora do Facebook e do Instagram, vê a receita encolher no trimestre — e as ações caem 📉

A Meta, controladora do Facebook e do Instagram, ficou aquém das projeções de receita e lucro por ação; veja os detalhes do balanço

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP