O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Vivo (VIVT3) manteve suas receitas praticamente estáveis nos últimos anos. Ainda assim, esse ‘negócio chato’ gera muito valor ao acionista

Um velho colega de mercado costumava me dizer o seguinte, sempre que conversávamos sobre alguma empresa de utilidade pública: "investir em utilities é tão 'emocionante' quanto assistir grama crescer. Odeio esses negócios!"

Caso não saiba, são aquelas empresas de saneamento ou do setor elétrico (distribuição e transmissão de energia). Em comum, essas companhias normalmente têm receitas que crescem pouco e lucros que não fazem os nossos olhos brilharem, o que acaba afastando vários potenciais investidores.

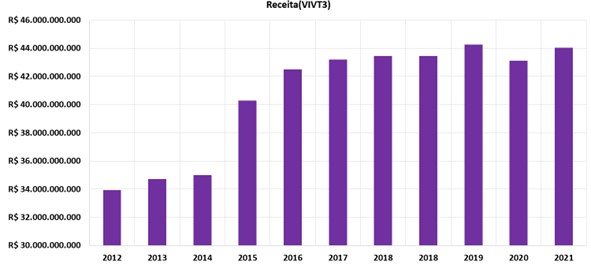

Apesar de não serem utilities puras, as empresas de telecomunicações têm várias similaridades com as elétricas e as de saneamento, inclusive a falta de emoção. Basta observar o gráfico de receitas da Vivo (VIVT3), abaixo, para entender o que eu estou falando.

As receitas praticamente não crescem desde 2016. Mas quem disse que não vale a pena investir nesses ativos?

Se falta emoção, sobra estabilidade para os resultados dessas empresas, mesmo em períodos de recessão. Repare no gráfico de receitas da Vivo (VIVT3) que nem a chegada da pandemia, em 2020, impactou o faturamento.

Com ou sem pandemia, as pessoas continuam falando no celular, utilizando o 4G, navegando pela internet ou assistindo TV por assinatura. Essa estabilidade de resultados permite a essas companhias serem ótimas pagadoras de dividendos.

Leia Também

No entanto, existe uma grande diferença entre a Vivo e uma empresa de saneamento, como a Sabesp: ela tem concorrentes. Por isso, se a Telefônica Brasil quiser manter essa estabilidade de resultados, ela precisa fornecer um serviço bom — caso contrário a Tim e a Claro vão se aproveitar.

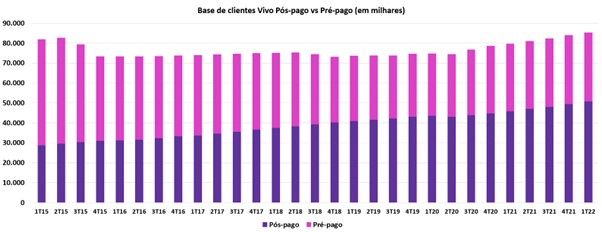

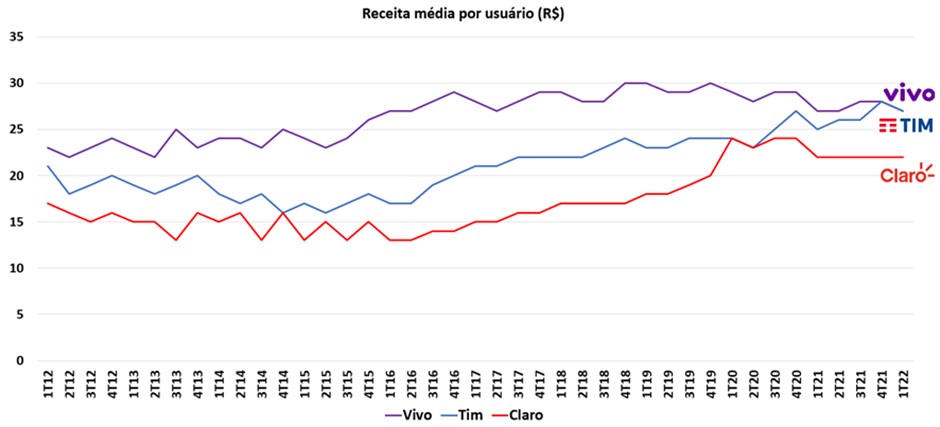

Para se proteger das concorrentes, hoje a Vivo tem a melhor cobertura de dados do país e um índice de reclamações bem abaixo das duas principais rivais, o que tem ajudado a companhia a atrair clientes mesmo já tendo o maior market share do segmento de móveis e sendo historicamente a empresa que mais cobra por usuário na média (ARPU).

Enquanto não consegue ter um aumento relevante de receitas, a Vivo (VIVT3) vai tentando reduzir ao máximo os seus custos, utilizando muita automação e tecnologia para isso.

Com isso, mesmo com receitas praticamente estagnadas, ela tem conseguido aumentos interessantes de Ebitda, o que também tem permitido pagamentos de, em média, 5% de dividend yield desde 2017.

Hoje, a Vivo negocia por menos de 4,5x EV/Ebitda, um patamar bem abaixo da média histórica, por conta dos receios de uma possível recessão global. Mas eu já mostrei que, mesmo nos piores momentos, esse negócio permanece estável e pagando bons dividendos para os acionistas.

E como ela tem se esforçado para prestar um bom serviço e defender a sua base de clientes, não vejo grandes riscos negativos para essa estabilidade de resultados pela frente. O que eu vejo, na verdade, são riscos positivos.

Se os últimos dez anos não foram muito empolgantes para a receita da Vivo (VIVT3), existem algumas oportunidades que podem finalmente trazer um pouco de emoção para essa história monótona.

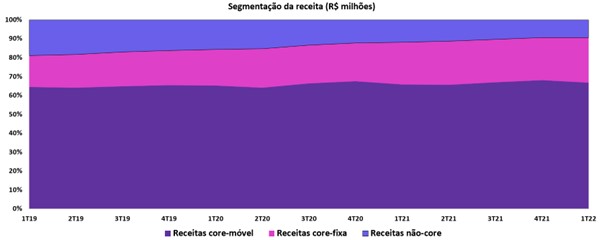

A fibra ainda tem uma penetração pequena no mercado, mas tem permitido à Vivo oferecer serviços mais estáveis, mais rápidos e por preços mais altos também.

Por enquanto, esses novos serviços (receitas fixas core) não têm contribuído para melhorar os resultados, porque alguns serviços antigos (não-core) estão sendo cancelados e têm atrapalhado o resultado consolidado.

Esses serviços antigos são, principalmente, as linhas de telefone fixo e TV por satélite. Por enquanto, como eles ainda representam 10% da receita, os cancelamentos seguem atrapalhando o crescimento consolidado.

No entanto, daqui a alguns trimestres, esses serviços serão praticamente irrelevantes e a Vivo estará livre para voltar a crescer novamente – e, quem sabe, merecer até uma reprecificação por isso.

Isso sem falar no 5G, que promete ser uma revolução de velocidade e estabilidade, permitindo uma série de novos usos para a internet e gerando novas demandas para os serviços oferecidos por ela.

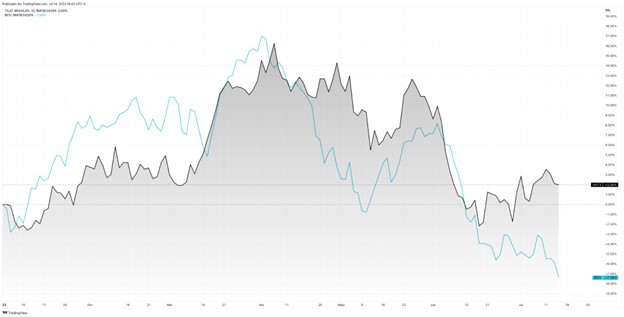

Fato é que toda essa estabilidade de resultados permitiu às ações da Vivo (VIVT3) se valorizarem em 2022, mesmo com a piora do mercado.

Lembre-se que temos vários casos de desvalorizações de -50%, -70% e até -80% neste ano. Enquanto isso, negócios monótonos, como os da Vivo, parecem nem ter sentido essa piora.

Como eu tenho falado nas últimas semanas, este é o momento de investir em ações de empresas sólidas, com forte geração de caixa e boas pagadoras de dividendos — exatamente o caso da Vivo.

É por isso que a companhia faz parte da série Vacas Leiteiras, que tem uma série de outras ações sólidas, de empresas geradoras de caixa, e que estão no positivo mesmo neste ano extremamente difícil para a bolsa.

Se quiser conferir a lista completa dessas ações que, além de tudo, ainda pagam ótimos dividendos, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação