O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Natura prevê que suas receitas poderão chegar a R$ 49 bilhões em 2023, com a margem Ebitda rondando os 15%

Dentro do universo corporativo, costuma-se dividir a estratégia de expansão das empresas em dois grupos: há o crescimento inorgânico, feito através de aquisições, e o orgânico, com o aumento das operações em si. A Natura costuma ser enxergada como um exemplo clássico da primeira alternativa — mas a companhia parece disposta a mudar a maquiagem.

Há pouco, o conglomerado do setor de beleza divulgou algumas projeções financeiras para o ano de 2023, mostrando confiança quanto ao ganho de escala de suas vendas, tanto no Brasil quanto no exterior. As previsões para o endividamento também são positivas e indicam um ganho de fôlego no balanço.

Indo aos números: a Natura prevê que a receita líquida consolidada do grupo ficará entre R$ 47 bilhões e R$ 49 bilhões em 2023. Assim, considerando as vendas totais de R$ 36,9 bilhões em 2020, chegamos a uma taxa de crescimento anual composta (CAGR, na sigla em inglês) de 8,3% a 9,9% nos próximos três anos.

É um avanço menos intenso que o visto entre 2019 e 2020, quando a receita líquida consolidada saltou 12,1%. Vale lembrar, no entanto, que o CAGR é uma taxa média — o ritmo pode oscilar, para cima ou para baixo, ao longo do período em questão.

Outro ponto importante é o de que o forte resultado visto no ano passado se deve, em grande parte, à compra da Avon International, concluída em 2020 — um efeito não-recorrente sobre o balanço. Assim, a expansão projetada de quase 10% ao ano será orgânica, mesmo em meio à continuidade da pandemia e às incertezas persistentes no consumo global.

Todo esse otimismo da Natura parte de algumas premissas, em especial a perspectiva de crescimento do mercado global de cosméticos, fragrâncias e itens de cuidado pessoal — um pano de fundo que, pareado à expectativa de aumento de penetração das vendas online, causará uma forte expansão nas vendas.

Leia Também

Além disso, há o processo de reestruturação da Avon International: a Natura tem investido pesadamente na criação de um novo modelo comercial, na digitalização das operações e no rejuvenescimento da marca. Entre 2021 e 2024, a companhia prevê investimentos na ordem de US$ 163 milhões nesse segmento.

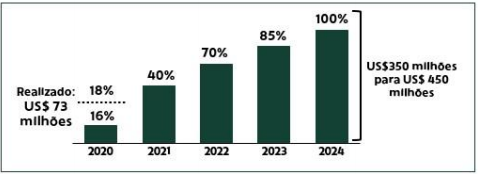

Os potenciais ganhos de sinergia com a compra da Avon International foram revistos para cima: agora, giram entre US$ 350 milhões e US$ 450 milhões. Os custos ligados a esse processo estão estimados em US$ 230 milhões. Veja abaixo as projeções dos potenciais ganhos de sinergia até 2024, fornecidas ao mercado pela própria Natura:

A Natura também divulgou estimativas para o crescimento da margem Ebitda consolidada do grupo: o índice, que fechou 2020 em 9,5%, deve ir para a faixa entre 14% e 16% em 2023.

Esse ganho, naturalmente, está relacionado às receitas cada vez maiores, mas há alguns fatores operacionais a serem considerados. A Natura aposta numa expansão das vendas em todos os canais de distribuição e um contínuo aumento de margem das operações na América Latina. A captura de sinergias com a Avon também é importante nessa métrica.

Por fim, o conglomerado projeta que sua alavancagem — ou seja, a relação entre dívida líquida e Ebitda nos últimos 12 meses — ficará abaixo de uma vez ao fim de 2013. Um nível bastante confortável, considerando as aquisições vultuosas dos últimos anos.

Com a compra da Avon International, a Natura tornou-se o quarto maior grupo do mundo no setor de beleza, atrás apenas de L'Oréal, Procter e Unilever. Esse, no entanto, não foi o único passo ambicioso da companhia brasileira: em 2017, foi concluída a aquisição da rede britânica The Body Shop; em 2012, incorporou a australiana AESOP ao seu portfólio.

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour