O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Temos um novo campeão de indicações em setembro; os fundos mais diversificados e defensivos continuam sendo os preferidos em tempos de crise

Apesar do mau desempenho da maioria dos ativos de risco em agosto, os fundos imobiliários fecharam o mês passado em alta, indo mais uma vez na contramão do Ibovespa.

Enquanto o principal índice de ações da B3 caiu 3,44%, o Índice de Fundos Imobiliários (IFIX) fechou em alta de 1,79%, ou 1,97%, se considerada a valorização das cotas mais a distribuição de rendimentos.

O mercado de fundos de investimento imobiliário (FII) assistiu a uma recuperação após ter caído 2,61% em julho, também descolado do movimento positivo dos ativos de risco naquele mês. Ainda assim, o IFIX ainda acumula perda de 12,99% até o fim de agosto.

O mês passado foi positivo sobretudo para os segmentos de shopping centers e lajes corporativas, os mais castigados pela crise, com perdas da ordem de 20% até o fim de agosto.

Os segmentos foram beneficiados pela flexibilização ainda maior da quarentena, o funcionamento em horário maior dos shoppings, a retomada das atividades presenciais das empresas e o afastamento do temor de uma utilização mais ampla e permanente do home office.

Os fundos de papel, aqueles que investem em Certificados de Recebíveis Imobiliários (CRI) - títulos de renda fixa atrelados ao mercado imobiliário -, não sofreram impacto negativo com a alta de juros decorrente do aumento do risco fiscal ao longo do mês de agosto, mostrando-se uma boa alternativa aos títulos públicos para diversificação na renda fixa.

Leia Também

Segundo relatório do Banco Inter, além de terem apresentado uma recuperação do mau resultado de julho, os fundos de CRI também se beneficiaram da redução do risco do crédito privado com a tendência de recuperação econômica.

Em setembro, o antigo rei perdeu a majestade. Após três meses como o fundo imobiliário preferido das corretoras consultadas pelo Seu Dinheiro, o BTG Pactual Fundo de Fundos (BCFF11) perdeu o lugar para o BTG Pactual Logística (BTLG11), que aparece no top 3 de três corretoras: Ativa, Guide e Mirae.

Após uma formidável alta de 6,3% em agosto, o BCFF11 até permanece entre os mais indicados, mas apareceu no top 3 de apenas duas corretoras, a Ativa e a Terra Investimentos. A Mirae, que o havia indicado no mês passado, o substituiu justamente pelo BTLG11, embora não o tenha retirado da carteira recomendada geral.

O Vinci Logística (VILG11) também figurou no top 3 de duas corretoras: Necton e Santander. Outro que teve duas indicações foi o RBR Alpha Multiestratégia Real Estate (RBRF11), citado por Banco Inter e Necton.

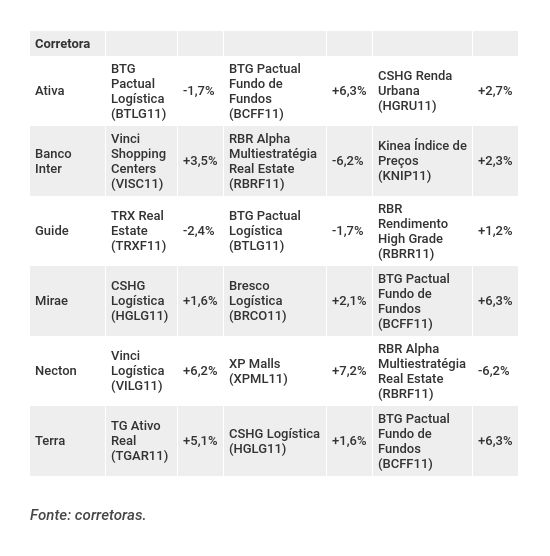

Confira a seguir os três fundos prediletos da carteira recomendada de cada corretora que participou da matéria neste mês:

Após ficar de fora da matéria do mês passado, o Santander voltou a participar neste mês. Entre as demais corretoras, apenas duas fizeram alterações nas suas indicações de três fundos prediletos.

A Necton trocou o XP Malls (XPML11) pelo JS Real Estate Multigestão (JSRE11). A mudança, entretanto, foi apenas no top 3, pois a carteira recomendada geral da corretora permaneceu inalterada.

Já a Mirae trocou o BTG Pactual Fundo de Fundos (BCFF11) e o CSHG Logística (HGLG11) pelos fundos BTG Pactual Logística (BTLG11) e XP Malls (XPML11). O XPML11, inclusive, foi adicionado na carteira recomendada geral da corretora neste mês.

Presente no top 3 das corretoras Ativa, Guide e Mirae, o BTLG11 foi o FII mais indicado para setembro. No mês passado, já tinha aparecido entre os preferidos de duas corretoras, mas recuou 1,7%.

O fundo é dono de oito galpões logísticos e tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola) e Itambé.

Mais de 90% da sua receita advém de contratos atípicos de locação - contratos de longo prazo (10 anos ou mais) que não contam com revisional de aluguel no meio do contrato e são considerados mais defensivos.

O segmento logístico é um dos preferidos da Mirae e, como salientou a Guide, tem se mostrado o mais defensivo no período de crise, em grande parte pela questão dos contratos atípicos, muito comuns no aluguel de galpões.

A corretora considera o BTLG11 como o melhor nome do segmento, devido ao seu amplo pipeline de aquisições, potencial de valorização dos ativos da sua carteira e por considerá-lo barato em relação a seus pares.

O Vinci Logística (VILG11) figura no top 3 de duas corretoras: Necton e Santander. Focado em galpões logísticos e dono de nove empreendimentos, localizados nos estados de São Paulo, Minas Gerais, Rio Grande do Sul e Espírito Santo, o FII teve valorização de 6,2% em agosto.

Para o Santander, o VILG11 é o fundo mais defensivo do cenário atual, uma vez que 53% das suas receitas são oriundas de locatários da área de e-commerce. A corretora do banco destaca ainda a relevância de alguns inquilinos, como Tok & Stok, Magazine Luiza e Ambev, que correspondem a 20%, 16% e 14% da receita contratada, respectivamente.

Entre as vantagens do fundo, o Santander, cita ainda o controle do nível de vacância e o fato de 46% dos contratos de locação são atípicos. "Estimamos um yield [retorno com dividendos] de aproximadamente 5,9% nos próximos 12 meses, isento de IR", diz o relatório do banco.

Como eu mencionei anteriormente, o BCFF11 saiu do top 3 da Mirae, embora tenha permanecido na carteira recomendada geral. Agora presente no top 3 de apenas duas corretoras - Ativa e Terra - o fundo de fundos do BTG deixou de ser o queridinho absoluto, mas ainda segue entre os preferidos. No mês de agosto, sua valorização foi de 6,3%.

O BCFF11 investe em outros fundos imobiliários. Suas maiores participações são nos FII BTG Pactual Crédito Imobiliário (BTCR11), com 7,0% da carteira; CSHG Renda Urbana (HGRU11), com 6,4% da carteira; e BTG Pactual Shoppings (BPML11), com 5,2% da carteira.

Segundo a Ativa, o fundo se beneficiou de ter 30% do seu patrimônio líquido em caixa no mês de março, o que lhe possibilitou fazer aquisições de cotas de outros fundos a preços bastante atrativos quando os mercados entraram em pânico.

O fundo RBRF11 aparece entre os mais indicados pelo segundo mês consecutivo, tendo sido citado entre os preferidos do Banco Inter e da Necton. Em agosto, o fundo teve queda de 6,2%.

O RBR Alpha é um fundo de fundos que investe em outros FII e também diretamente em Certificados de Recebíveis Imobiliários (CRI), títulos de renda fixa atrelados ao mercado imobiliário. Seus retornos advêm tanto do ganho de capital quanto dos dividendos.

Atualmente, o fundo encontra-se mais exposto a fundos de lajes corporativas, considerando que, apesar da crise, a oferta de locação de lajes de alta qualidade em São Paulo não tem perspectiva de crescer no médio prazo, o que pode resultar numa manutenção ou aumento no valor dos aluguéis à medida que a economia for se recuperando.

Hoje, o fundo tem 49 outros fundos na carteira, sendo 35 de tijolo e 14 de papel. As principais posições são os fundos Tellus Properties (TEPP11), antigo SDI Properties (SDIP11); VBI FL 4440 (FVBI11), que está em processo de liquidação após a venda do seu único ativo; e o BTG Pactual Corporate Office (BRCR11). Todos os três são fundos de lajes corporativas.

O Banco Inter atribui sua recomendação à qualidade da gestão do fundo e à expectativa de um rendimento "adequado" no médio e longo prazo.

Já a Necton diz que acredita que o fundo esteja bem posicionado para continuar gerando bons dividendos, dado o foco nas suas estratégias e bom histórico de gestão. A corretora enxerga também potencial de ganho de capital para o fundo com a venda do imóvel do FBVI11.

O FII preferido das corretoras em agosto foi o BTG Pactual Fundo de Fundos (BCFF11), que fechou o mês em alta de 6,3%. Veja na tabela a seguir o desempenho em agosto de todos os fundos dos top 3 das corretoras no mês passado:

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro