O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A crise de 1929, episódio que lançou os EUA numa profunda recessão, teve início em 24 de outubro daquele ano, data em que a bolsa de NY começou a ruir. O Seu Dinheiro conta os detalhes do dia que ficou conhecido como quinta-feira negra

Em 11 de junho de 1928, o presidente dos Estados Unidos, Calvin Coolidge, fez um discurso durante um encontro de membros do governo federal. Sob sua gestão, iniciada em 1923, o PIB americano cresceu mais de 30% e a taxa de desemprego fixou-se abaixo dos 5%.

O pronunciamento daquela segunda-feira não teve nada de especial: foi um compromisso presidencial protocolar, como outros tantos. No entanto, uma frase marcante foi dita pelo republicano naquele evento. Uma análise que, anos mais tarde, soaria profética:

"A prosperidade é apenas um instrumento a ser usado, não uma divindade a ser adorada"

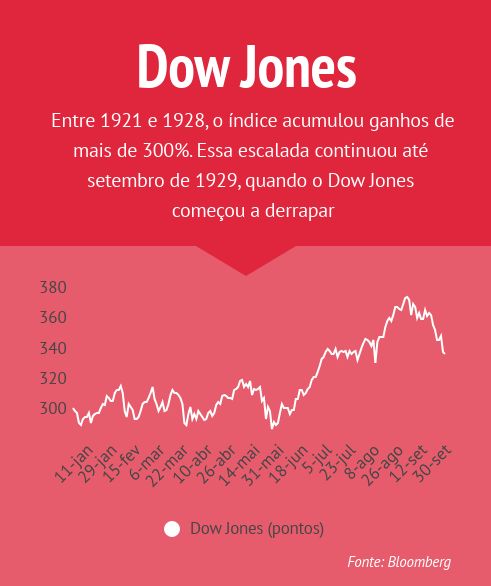

Coolidge deixou a Casa Branca ao final daquele ano, sendo sucedido pelo também republicano Herbert Hoover. Com a economia nos trilhos e com o mercado financeiro cada vez mais forte — o índice industrial Dow Jones chegava a níveis inéditos, acima dos 300 pontos —, tudo parecia encaminhado para que o ciclo de prosperidade continuasse firme.

Uma falsa percepção: dois anos mais tarde, em 1930, o PIB dos Estados Unidos passou a se contrair, o desemprego ultrapassou a barreira dos 8% e o Dow Jones despencou para abaixo dos 170 pontos. E as coisas ainda piorariam muito no restante daquela década.

O divisor de águas foi o ano de 1929, mais exatamente o dia 24 de outubro, que entrou para a História como a quinta-feira negra — e que, hoje, completa 90 anos. Naquela data, Wall Street começou a colapsar, após anos de otimismo exacerbado.

Leia Também

O crash da bolsa e a crise de 1929 arrastariam consigo toda a economia dos EUA, mergulhando o país numa profunda recessão. E não falamos de uma instabilidade qualquer: trata-se da Grande Depressão, que também contaminou o mundo e pavimentou as bases para a Segunda Guerra Mundial.

As condições precedentes para a crise de 1929 — um sentimento de euforia gerado pelo forte crescimento econômico e ampla disponibilidade de crédito, associado à forte especulação no mercado financeiro — foram debatidas na primeira parte desta série.

Se você ainda não leu o capítulo inicial, recomendo que você acesse nossa página especial sobre a crise de 1929. Lá, você encontrará todo o material produzido pelo Seu Dinheiro a respeito desse acontecimento: infográficos, textos e muitos outros conteúdos, que serão disponibilizados ao longo dos dias.

No episódio de hoje, vamos debater o crash em si. Ao contrário do alerta de Coolidge, a prosperidade foi adorada como uma divindade nos Estados Unidos, especialmente no mercado financeiro — e, a partir de 1929, o país começaria a pagar caro por isso.

Outubro de 29 começou com nuvens carregadas sobre Wall Street. O Dow Jones, principal índice da bolsa de Nova York, batera a marca de 381,17 pontos em 3 de setembro e, desde então, não conseguia mais continuar avançando. No início daquele mês, já marcava 342,57 pontos — uma baixa de mais de 10% em relação ao pico.

Essa queda, no entanto, não era suficiente para apagar os ganhos acumulados desde o início do ano. Ao fim de 1928, o Dow Jones rondava o patamar dos 300 pontos — assim, mesmo com o recuo visto em setembro, o índice ainda tinha um desempenho positivo em 1929.

Mas a frieza dos números não servia de consolo aos investidores — muitas vezes, pessoas comuns, que lançavam-se no mercado de ações atrás de enriquecimento rápido sem ter total conhecimento do que faziam. Para quem entrou na bolsa naquele início de setembro, apostando na continuidade do ciclo de alta, essa correção era preocupante.

"A economia dos EUA cresceu muito durante os anos 20, mas passou meio despercebido, em 1927, que a atividade do país começou a desacelerar. A bolsa continuou crescendo, na expectativa de que aquilo fosse uma coisa passageira, sendo que ela já vinha de uma expansão gigantesca. Era claramente uma bolha especulativa", diz Simão Silber, professor da Faculdade de Economia e Administração da USP com doutorado em Economics por Yale.

Ao longo de outubro, o Dow Jones permaneceu relativamente estável, numa faixa entre 340 e 350 pontos. No entanto, os volumes crescentes de negociação indicavam que as operações continuavam aquecidas — para cada vendedor, havia um comprador convicto de que os mercados se recuperariam.

O crescente número de ações negociadas causava um segundo problema: a ticker tape, o sistema de transmissão das cotações para os bancos e corretoras — uma espécie de fax dos anos 20, digamos assim — enfrentava atrasos cada vez maiores, incapaz de processar tantas operações.

Como resultado, muitos investidores ficavam às cegas, sem saber as cotações exatas no momento de uma negociação — e não era incomum que os valores estivessem abaixo dos informados pela ticker tape. "Em outubro [de 1929], o preço das ações estava muito, mas muito exagerado. Hoje, chamamos isso de exuberância irracional", diz Silber.

O resultado dessa combinação de fatores era bastante nítido, embora não completamente captado pelo comportamento do Dow Jones: os mercados temiam que uma tempestade desabasse sobre Wall Street — e que as fortes chuvas pegassem os investidores despreparados.

O dilúvio chegou no dia 24 — o início da crise de 1929.

Naquela quinta-feira, os temores quanto a um crash iminente da bolsa tornaram-se insustentáveis. O Dow Jones, que fechou o pregão anterior aos 305,85 pontos, despencou 11% logo após a abertura, desencadeando uma onda de pânico. Um movimento desenfreado tomou conta do pregão.

Ao fim do primeiro dia do crash, a bolsa de Nova York registrou um volume recorde de negociações, com 12,9 milhões de ações trocando de mãos apenas naquela sessão — a máxima anterior era de 8,2 milhões, de acordo com dados da Cornell University, de Nova York.

E, em termos de desempenho do Dow Jones, qual foi a magnitude do tombo no fechamento? Bem... não tão impressionantes 2,09% de baixa, aos 299,47 pontos.

Ocorre que, ao ver o caos que se desenhava no pregão, um grupo com os principais banqueiros de Wall Street resolveu agir para estancar a hemorragia. Peixes grandes, como a Casa Morgan, o Chase National Bank, o National City Bank e o Bankers Trust.

O plano era simples: unir forças — leia-se juntar caixa — para criar uma espécie de fundo. Esses recursos seriam usados numa ação coordenada de compra de ações na bolsa, especialmente as das empresas mais significativas do pregão, como as integrantes do Dow Jones.

Uma estratégia que mostrou-se muito bem sucedida no primeiro dia da crise de 29: a força compradora, somada à própria sinalização emitida pelos bancos, contribuiu para tranquilizar parcialmente os investidores e impedir uma tragédia de grandes proporções naquela quinta-feira.

O sucesso dos banqueiros fez com que a imprensa americana reagisse de maneiras diversas no dia 25. Entre os jornais que estamparam as movimentações da bolsa na capa, a maior parte destacou a enorme turbulência do pregão do dia anterior — o primeiro episódio da série traz alguns exemplos.

Algumas publicações, no entanto, preferiram centrar os holofotes na recuperação do tombo inicial, assumindo um tom otimista quanto ao futuro do mercado acionário:

[galeria]

A História mostraria, em breve, que a bolsa não se recuperaria — e por muito tempo.

Apesar de os banqueiros terem conseguido contornar o crash na quinta-feira negra, a semente da dúvida estava plantada. Àquela altura, a crise de 1929 já estava em curso.

Um ponto importante a ser ressaltado é o de que o Dow Jones — como qualquer índice acionário — é um portfólio de papéis, um microcosmo da bolsa como um todo. Desde sua criação, em 1896, a carteira tem como objetivo reunir ações de empresas que sejam líderes em seus ramos de atuação.

O ato coordenado dos grandes bancos deu suporte aos ativos das companhias de maior porte, o que também deu impulso ao Dow Jones. No entanto, ações de empresas pequenas e papéis mais especulativos — justamente os que eram amplamente negociados pelos investidores pequenos — não contaram com a mesma ajuda.

E, neste ponto, uma segunda característica da menor regulação do mercado financeiro nos anos 20 teve um papel fundamental. Naquela época, não havia a separação entre bancos comerciais e de investimento — uma mesma instituição poderia desempenhar as duas funções.

Isso criava uma situação bastante peculiar: um banco emprestava dinheiro para uma pessoa, que o usava imediatamente para comprar ações — papéis esses que eram adquiridos na mesma instituição. Assim, ao ver que o preço dos ativos da bolsa começava a ceder, as casas solicitavam "reforços de margem", ou seja, depósitos para cobrir as perdas com a queda dos mercados e, assim, garantir que os empréstimos seriam pagos.

Quando o crash teve início, em 24 de outubro, muitos pedidos de reforços de margem foram disparados — e quem não dispusesse de dinheiro para fazer essa operação, teria a carteira liquidada.

Voltando ao Dow Jones: na sexta-feira, dia 25, o índice até conseguiu se fortalecer mais um pouco, avançando 0,58%, aos 301,22 pontos. No entanto, na segunda-feira, dia 28, os pedidos frustrados de reforços de margem desencadearam um movimento massivo de liquidações de portfólio, provocando uma enorme onda vendedora.

E, desta vez, não houve operação de salvamento que desse conta de conter a inundação. A bolsa de Nova York entrou numa espiral negativa, com os preços das ações colapsando. Apenas naquela segunda-feira, o Dow Jones despencou 13,47%, aos 260,64 pontos — a crise de 1929 galopava a passos largos.

Esse tsunami de vendas continuou com tudo no pregão seguinte — dia 29 de outubro, a terça-feira negra. O índice caiu mais 11,73%, aos 230,07 pontos, acumulando uma baixa de mais de 23% em dois pregões. Desde o pico dos 381,17 pontos, marcado em 4 de setembro, o Dow Jones já acumulava perdas de quase 40%.

Teoricamente, o crash da bolsa de Nova York atingiria apenas as pessoas que faziam operações na bolsa de valores. No entanto, a derrocada do mercado acionário foi tão intensa que acabou criando um efeito cascata — pouco a pouco, diversos setores da economia americana foram sendo puxados para baixo.

Investidores, falidos com o esfarelamento das ações, tornaram-se inadimplentes com os bancos — que passaram a quebrar. E, com um sistema financeiro disfuncional e sem capacidade de conceder crédito, empresas e indústrias subitamente ficam com as costas na parede, sem ter como continuar se expandindo.

Ou, como resume Fernando de Holanda Barbosa, professor da Escola Brasileira de Economia e Finanças da Fundação Getulio Vargas (FGV-EPGE):

"Se não há crédito, não há vendas, e se não há vendas, não há produção. E, se a economia não produz, ela desemprega."

Como a crise de 29 foi disparada apenas em outubro, os dados de PIB e do mercado de trabalho dos Estados Unidos não foram fortemente impactados naquele ano. Mas, a partir de 1930, os números referentes à economia americana sofreriam um abalo expressivo — uma Grande Depressão, diriam os historiadores.

O período posterior ao crash — a forte contração da economia americana na primeira metade da década e a recuperação, já nos cinco anos finais — serão o tema do próximo episódio da série, que será divulgado amanhã. Enquanto isso, aproveite para checar o restante do material especial preparado pelo Seu Dinheiro a respeito da crise de 1929: é só clicar nesse link.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro