Morgan Stanley acha que alta da bolsa americana acabou, mas Goldman Sachs avalia que sobe mais

Em briga de touros e ursos, vemos distintas leituras sobre lucratividade das empresas e como o esperado corte de juro pelo Fed vai bater no mercado de ações

Duas avaliações sobre a bolsa americana feitas por dois gigantes de Wall Street saíram entre segunda e terça-feira e cada uma aponta para um lado.

Na turma dos touros (animal que representa o mercado de alta nos EUA) está o Goldman Sachs, que elevou a estimativa para o índice S&P 500 de 3 mil pontos, para 3.100 pontos no fim do ano e para 3.400 em 2020.

Representando o urso, ou mercado de baixa, está o Morgan Stanley, que reafirmou seu range de negociação para o S&P, feito há 18 meses, entre 2.400 e 3.000, dizendo que o índice não deve ultrapassar esse teto e que a reversão para o piso tem chance de ser mais acentuada.

Para acertamos o passo, o S&P 500 está sendo negociado na linha dos 3.014 pontos no pregão desta terça-feira.

Quem está certo? Não sei e só o tempo dirá. Mas quem quiser se aventurar, por conta e risco, na alta ou na baixa do S&P 500 tem à disposição o fundo de índice (ETF) IVVB11 listado aqui na B3.

O fator Fed atiça o touro

As ações do Federal Reserve (Fed), banco central americano, têm peso central nas análises dos bancos. Amanhã, sai a decisão de juros de Jerome Powell e companhia.

Para o Goldman Sachs, a previsão de redução de juros impactará de forma positiva a forma de avaliar o preço dos ativos. Quanto menor o juro, menor a taxa de desconto para calcular o valor presente de ativos futuros.

Por isso, o banco acredita que os “valuations” das ações poderão ficar acima da média, mesmo estimando redução nos lucros. A relação preço-lucro, uma das diversas formas de avaliar um ativo, teve ficar em 17,6 vezes, contra previsão de 16 vezes feita anteriormente. Em tese, quanto maior o P/E “mais caro” estaria um ativo.

O GS também avalia que o Fed pode se mostrar mais “dove”, ou de postura mais acomodativa na política monetária, do que o mercado espera. Além disso, há previsão de uma nova aceleração da atividade, também com impacto no sentimento dos investidores.

A crença nessa continuidade da expansão econômica é o que leva o banco a estimar o S&P 500 em 3.400 pontos no fim de 2020. Preocupações com o cenário eleitoral americano, diz a instituição, devem ser superadas pelo crescimento da atividade.

Queda de lucros alimenta o urso

Para o Morgan Stanley, a atuação do Fed não será capaz de reacender o crescimento da forma como o mercado espera e como os preços atuais mostram.

O time de analistas reafirma sua cautela com relação ao crescimento, que vai desapontar, tanto em termos econômicos, quanto no aspecto de resultado das empresas listadas.

Em relatório, o MS lembra que os resultados por ação do primeiro trimestre apresentaram uma queda de 0,3% no comparativo anual. Fazendo uma avaliação conjugada dos resultados já divulgados do segundo trimestre, com as estimativas disponíveis, o banco avalia que o consolidado do período apresentará uma retração de 2,6% nos lucros no comparativo anual.

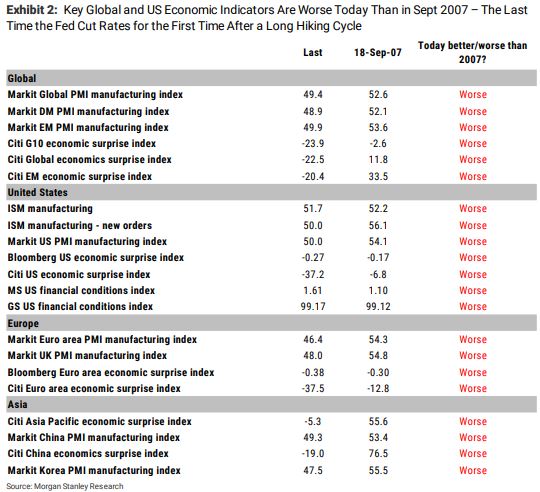

O fator “mais desencorajador”, segundo o Morgan Stanley é o fato de que uma esperada retomada no segundo semestre se mostra pouco provável. Os principais indicadores globais de atividade estão em situação pior, hoje, que em setembro de 2007, quando o Fed embarcou no seu último ciclo de corte de juros.

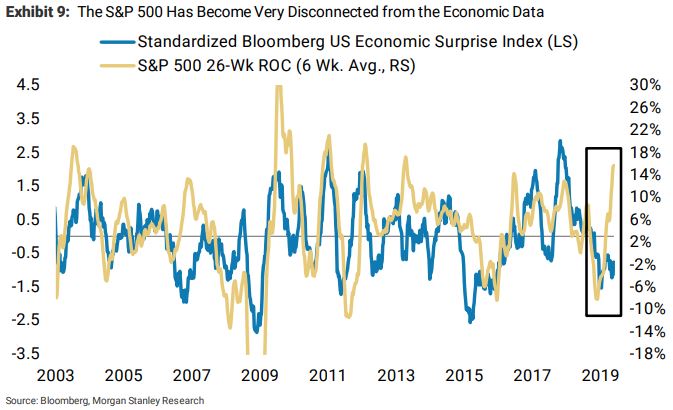

Em resumo, diz o banco, os fundamentos estão decepcionando, neste ano e, em muitos casos, sinalizando piora. E o gráfico abaixo mostra que o preço das ações está mais desconectado dos dados econômicos que o normal.

Para o banco, esse descolamento é resultado, justamente, da ação agressiva dos BCs e da expectativa de novas atuações. O Fed deve cortar meio ponto amanhã e o Banco Central Europeu (BCE) também deve voltar a reduzir juros e comprar ativos (Quantitative Easing). A grande questão é quanto disso já não está no preço dos ativos e para o banco muito disso já foi incorporado.

Twitter, Vale e Americanas têm processos seletivos abertos para estágio e trainee; veja oportunidades com bolsas-auxílio de até R$ 7 mil

Os processos seletivos aceitam candidaturas até outubro, com início previsto a partir de janeiro de 2023

Atenção, investidor: Confira como fica o funcionamento da B3 e dos bancos durante o feriado de 7 de setembro

Não haverá negociações na bolsa nesta quarta-feira. Isso inclui os mercados de renda variável, renda fixa privada, ETFs de renda fixa e de derivativos listados

Em leilão sem concorrência, espanhola Aena arremata bloco com aeroporto de Congonhas por R$ 2,45 bilhões

O ágio da proposta foi de 231,02% sobre o lance mínimo de R$ 740,1 milhões; bloco inclui Congonhas e outros 10 aeroportos

Ibovespa: 2ª prévia confirma três novas ações na carteira a partir de setembro; confira

Os papéis da Arezzo CO (ARZZ3), Raízen (RAIZ4) e São Martinho (SMTO3) são confirmados na segunda prévia; JHSF (JHSF3) deve deixar o Ibovespa

Cenário difícil para os ativos de risco pesa sobre o balanço da B3 no 2º trimestre; confira os principais números da operadora da bolsa

Companhia viu queda nos volumes negociados e também nas principais linhas do balanço, tanto na comparação anual quanto em relação ao trimestre anterior

Existe vida após o massacre dos IPOs na bolsa? Confira as ações das novatas da B3 que podem ressurgir das cinzas

Enquanto boa parte das ações das novatas amarga perdas pesadas, gestores e analistas avaliam que é possível separar o joio do trigo e encontrar ativos de qualidade por um preço baixo; confira as principais apostas

B3 lança programa de formação em tecnologia para mulheres; veja como se inscrever

A instituição financeira oferece 50 vagas, com possibilidade de contratação no final dos cursos; as inscrições vão até 2 de agosto

Bradesco abre inscrições para o programa de estágio; confira outras vagas com bolsas-auxílio de até R$ 7 mil

Além do banco, Getnet e B3 também abriram inscrições para os programas de estágio; a maioria dos processos seletivos aceitam inscrições até o final de julho

Itaú BBA rebaixa recomendação para B3 (B3SA3) e escolhe a ação de banco favorita para comprar

A dona da bolsa brasileira deve encarar um período de baixa lucratividade, por isso teve a indicação reduzida para neutra e preço-alvo fixado em R$ 13

Oportunidade de lucros de aproximadamente 5% em swing trade com a B3 (B3SA3); confira a recomendação

Identifiquei uma oportunidade de swing trade – compra dos papéis da B3 (B3SA3). Veja a análise

Leia Também

-

Balanço da Boeing: Queima de caixa e queda de receita são destaque no primeiro trimestre, em meio à crise de produção

-

“Fraco, mas melhor que o esperado”: os números do Carrefour que fazem esses bancões recomendarem a compra das ações CRFB3

-

PetroReconcavo (RECV3) e Eneva (ENEV3) estudam fusão, diz jornal; ações sobem na B3