O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Foi isso o que aconteceu com investidores do fundo Nu Reserva Imediata, o “caixinha” do Nubank

Já pensou em deixar a sua reserva de emergência em um fundo que se diz totalmente seguro e quando você precisa do dinheiro descobre que uma parte dele sumiu? Pois saiba que foi isso o que aconteceu com investidores do fundo Nu Reserva Imediata.

Segundo o próprio site do Nubank, trata-se de um fundo DI com aplicações de baixo risco, rentabilidade melhor que a da poupança e possibilidade de resgate antecipado.

Até aqui, nenhuma novidade. Praticamente todos os bancos e corretoras têm fundos DI indexados ao CDI, sem risco algum e possibilidade de retiradas no mesmo dia.

No caso do Nubank, no entanto, a rentabilidade garantida virou garantia de prejuízo para quem "guardou" o dinheiro no fundo em 2023.

Antes de mais nada, é preciso entender o que aconteceu com o tal fundo.

Apesar de investir boa parte do dinheiro dos cotistas em ativos conservadores, como o Tesouro Selic, o fundo destinava uma pequena parcela do patrimônio para investimentos em títulos de dívidas de outras empresas.

Leia Também

Em outras palavras, o fundo pegava uma parte do dinheiro dos clientes e "emprestava" para outras empresas, em busca de mais rentabilidade, mas com riscos bem mais altos também.

Antes de continuar, é bom esclarecer que gestores fazem isso para obter um retorno um pouco mais atrativo do que os Fundos DI tradicionais e, assim, chamar mais cotistas para os seus fundos — o que também significa mais lucro para eles.

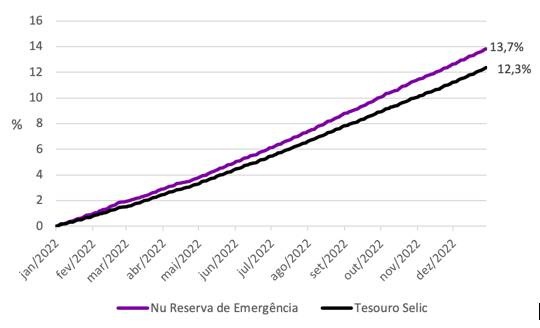

Quando a bonança predomina, essa maior agressividade costuma dar certo. Veja como o fundo "turbinado" do Nu rendeu um pouco mais do que o Tesouro Selic em 2022.

Certa vez, Warren Buffett usou a seguinte frase para descrever gestores que tomam posições arriscadas demais no bull market e que acabam se dando muito mal quando o mercado vira: "quando a maré baixa é que você vê quem está nadando nu".

Aliás, como curiosidade, fui pesquisar qual era a origem do nome Nubank.

Segundo o próprio banco, "Nu vem de sem roupas, pelado mesmo. Traz a ideia de transparente".

Transparente não me parece a melhor definição para o tal fundo DI. Neste caso, acredito que a definição de Buffett para a palavra nu esteja mais próxima do que realmente aconteceu.

Com todos os problemas que vieram à tona, a situação financeira da Americanas piorou drasticamente.

Antes, uma empresa com resultados razoáveis, endividamento controlado e boa relação com bancos. Agora, uma companhia com resultados ruins, dívidas gigantescas e muita desconfiança perante as instituições financeiras. De um dia para o outro, as chances de a Americanas não conseguir pagar as suas dívidas aumentou muito, o que provocou uma forte desvalorização das debêntures da companhia.

Adivinhe qual fundo tinha essas debêntures na carteira? Como dica, vou citar o trecho de uma música para você: "pelado pelado, Nu com mão no bolso".

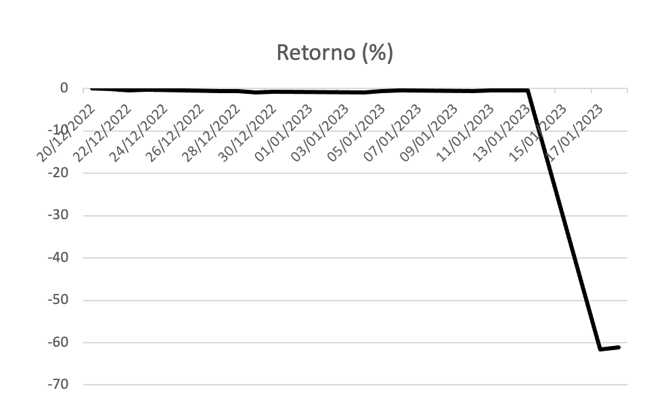

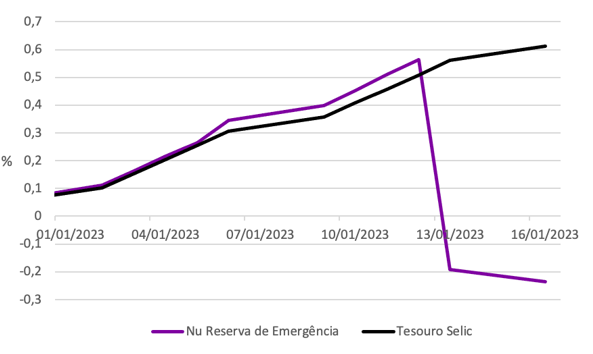

Como consequência, o fundo que deveria prezar por retornos acima da poupança, acabou mostrando prejuízo para os cotistas em 2023:

O que o fundo Nu Reserva de Emergência fez não é incomum, e não há nenhum problema com a estratégia de se misturar investimento em títulos do governo com debêntures.

Como eu já disse, vários fundos DI destinam uma parcela do patrimônio em títulos de dívida de empresas para apimentar a rentabilidade. Mas eles devem fazer isso alertando para os riscos.

No caso do Nubank, o que é inaceitável é o banco sugerir um fundo com esses ativos para clientes que não querem ter risco algum. Para clientes que estão em busca de um lugar seguro para guardar sua reserva de emergência.

Lembrando que, além de debêntures da Americanas, o fundo ainda carregava (talvez ainda carregue, não temos como saber) títulos da Qualicorp, Ambipar, e por aí vai.

Se existe uma coisa que eu quero que você aprenda na coluna de hoje é: não brinque com a sua reserva de emergência!

Já pensou, no momento que você mais precisa do dinheiro, descobre que ele sumiu, ou que, por causa de uma decisão ruim do gestor, só sobrou metade?

Por isso, essa parcela do seu patrimônio precisa estar investida em ativos que não carreguem riscos. Pode ser diretamente em Tesouro Selic, pode ser num fundo DI que invista todo o patrimônio em Tesouro Selic – procure as informações em sua corretora.

Empiricus Selic, BTG Selic e Trend Selic são alguns dos fundos DI para o propósito de reserva de emergência sugeridos na série Melhores Fundos de Investimento.

Lembre-se: essa parcela não está em jogo!

Nesta aplicação, sua reserva de emergência fica alocada nos ativos mais seguros de todo o mercado brasileiro. Além disso, tem taxa ZERO de administração. Clique aqui para conhecer gratuitamente.

Powered by Empiricus Investimentos.

Um grande abraço e até a semana que vem!

Ruy

O Seu Dinheiro procurou o Nubank a respeito do fundo Nu Reserva Imediata e recebeu o seguinte posicionamento:

"A Nu Asset Management, gestora de fundos de investimentos do Nubank, esclarece que o fundo de renda fixa “Nu Reserva Imediata” possui estratégia desenhada para ser uma opção de baixo risco e altíssima liquidez, e busca performance acima do CDI ao longo do tempo. O Nu Reserva Imediata é um fundo de renda fixa com grau de investimento, possui rentabilidade nominal positiva de 2,72% nos últimos 90 dias, e segue trajetória de rentabilidade de longo prazo, apoiada pela diversificação de investimentos.

Assim como dezenas de fundos no mercado com o mesmo perfil, o Nu Reserva Imediata também investe em ativos de crédito privado, dentro de um limite regulatório. A pequena parcela de investimento em debêntures das Lojas Americanas, historicamente avaliada como Triple A por diferentes casas de rating, já foi revista pela Nu Asset Management."

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados

Mudanças no ITBI e no ITCMD reforçam a fiscalização; PF também fez bloqueio de bens de aproximadamente R$ 5,7 bilhões; veja o que mais você precisa saber para investir hoje

Entenda o que acontece com as ações da Azul, que vivem uma forte volatilidade na bolsa, e qual a nova investida de Trump contra o Fed, banco central norte-americano

Além de elevar o risco institucional percebido nos Estados Unidos, as pressões do governo Trump adicionam incertezas sobre o mercado

Investidores também aguardam dados sobre a economia brasileira e acompanham as investidas do presidente norte-americano em outros países

A relação das big techs com as empresas de jornalismo é um ponto-chave para a nascente indústria de inteligência artificial

Após uma semana de tensão geopolítica e volatilidade nos mercados, sinais de alívio surgem: petróleo e payroll estão no radar dos investidores

No atual cenário, 2 milhões de barris extras por dia na oferta global exerceriam uma pressão para baixo nos preços de petróleo, mas algumas considerações precisam ser feitas — e podem ajudar a Petrobras

Descubra oito empresas que podem ganhar com a reconstrução da Venezuela; veja o que mais move o tabuleiro político e os mercados

O jogo político de 2026 vai além de Lula e Bolsonaro; entenda como o trade eleitoral redefine papéis e cenários

Veja por que companhias brasileiras estão interessadas em abrir capital nos Estados Unidos e o que mais move os mercados hoje