Se não pode derrotá-lo, junte-se a ele — mas com moderação

Não vejo problema algum se você quer ter até 80% do seu patrimônio em renda fixa neste momento, mas abrir mão de ter ações na carteira só porque os últimos trimestres não têm sido favoráveis pode atrapalhar bastante os seus objetivos financeiros de longo prazo

E aí, você já estabeleceu as suas metas para o ano de 2023?

Emagrecer, aprender um novo idioma, fazer um curso, trocar de carro, viajar pelo mundo, são alguns dos objetivos comuns que as pessoas escolhem no início de cada ano.

Tem gente que prefere escolher desafios mais fáceis para ter certeza de que serão alcançados. Para os gestores, a situação é bem mais complicada, especialmente em 2023.

Meta complicada

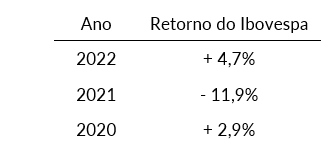

Com a Selic em 13,75% e com grandes chances de continuar próxima desse patamar até o fim do ano, os gestores simplesmente não têm escolha. Eles iniciam 2023 com a meta de oferecer um retorno de mais de +13% nos próximos 12 meses. Lembrando que nos últimos 3 anos a bolsa ofereceu retornos muito menores do que esse.

Olhando para frente, o cenário também não anima. O ambiente político continua conturbado e o novo governo ainda parece não ter entendido a importância da estabilidade fiscal para o país. Bata todos esses ingredientes no liquidificador e a tarefa de superar o CDI com ações em 2023 parece ainda mais difícil.

- Leia também: Outras lições de 2022: juros altos, desvalorização e dividendos — a matemática do investimento em ações

Se não pode vencê-lo…

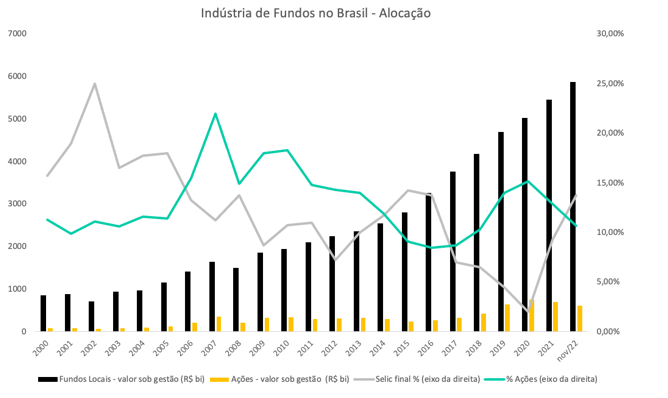

Não é à toa que, depois de quatro anos de aumento na exposição dos fundos locais em ações brasileiras (linha verde), desde 2020 vimos um corte de praticamente 50% da participação nesses ativos.

Leia Também

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Em 2023, a tônica deve ser a mesma, já que o ano começou com a régua lá em cima (+13%). Por que o sujeito vai arriscar a performance do fundo (e o bônus dele) em renda variável se ele pode entregar um retorno de dois dígitos praticamente sem risco colocando a maior parte do dinheiro no Tesouro Selic?

Quer saber o que eu penso sobre isso? Que você deveria fazer o mesmo! Mas com um pouco mais de inteligência.

- ESTÁ GOSTANDO DESTE CONTEÚDO? Tenha acesso a ideias de investimento para sair do lugar comum, multiplicar e proteger o patrimônio

Quem não arrisca, não petisca

Faz sentido a indústria de fundos reduzir a alocação em ações para aproveitar os juros elevados atuais da renda fixa.

O problema é que se concentrar muito em renda fixa pode até te ajudar se o mercado continuar ruim, mas vai atrapalhar muito a sua rentabilidade caso as coisas comecem a melhorar.

Já pensou se você vende todas as suas ações e a bolsa sobe +97% em 2023, assim como aconteceu no primeiro ano do primeiro mandato de Lula como presidente, em 2003?

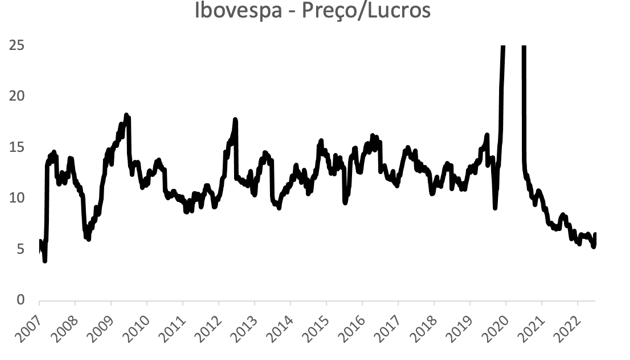

Obviamente, eu não estou dizendo que é isso que vai acontecer. Mas os múltiplos descontados atuais combinados com algum gatilho positivo relevante (como um compromisso fiscal mais contundente) poderiam fazer as ações se recuperarem rapidamente.

Ficar de fora da bolsa em um cenário como esse pode custar caro.

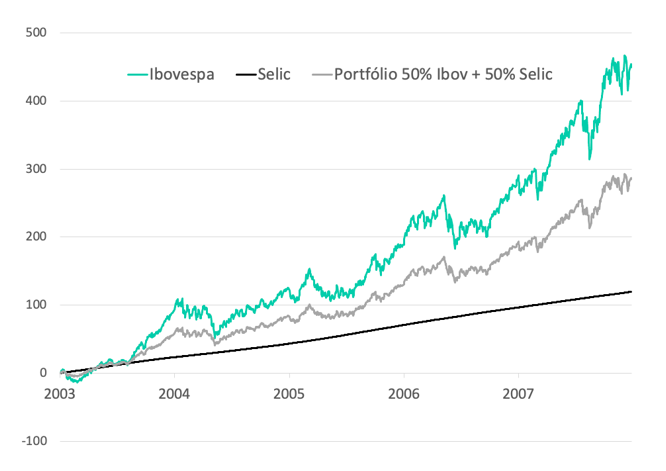

Apenas para exemplificar o raciocínio, coloquei abaixo o retorno de três carteiras diferentes de 2003 a 2007.

A primeira totalmente investida no Tesouro Selic (linha preta). A segunda totalmente investida no Ibovespa (linha verde). A terceira com metade do portfólio investido em bolsa, e o restante em Selic.

Não é preciso ter uma alocação maluca, nem se alavancar em ações para obter retornos elevados quando as coisas vão bem.

Por outro lado, ter uma exposição muito pequena em bolsa nesse cenário pode fazer você perder a grande chance de multiplicação de capital dos próximos dez anos.

Equilíbrio

Não vejo problema algum se você quer ter 50%, 60% ou até 80% do seu patrimônio investido em renda fixa neste momento. Tudo depende do seu apetite por risco.

Mas abrir mão de ter ações na carteira só porque os últimos trimestres não têm sido favoráveis pode atrapalhar bastante os seus objetivos financeiros de longo prazo.

Se você quer investir em ações sem arriscar tanto assim, pode preencher essa parcela do portfólio com papéis de empresas geradoras de caixa e pagadoras de dividendos, como as que compõem a série Vacas Leiteiras — melhor carteira da Empiricus em 2022, com um retorno de +16%.

Se quiser dar uma olhada no rebanho, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP