O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Copom cumpriu as expectativas do mercado e reduziu o ritmo de alta da Selic; confira as sinalizações do BC quanto ao futuro dos juros

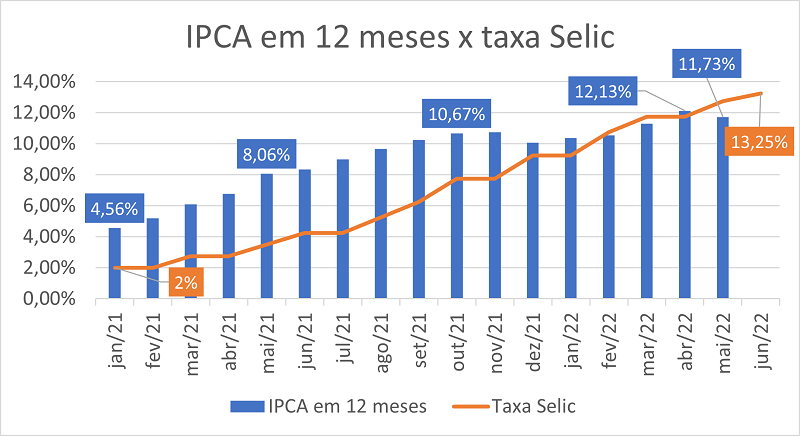

Quando o comandante Roberto Campos Neto autorizou a decolagem do Copom, em março do ano passado, imaginava-se que o voo seria rápido — quase uma ponte-aérea entre juros e inflação. Mas enganou-se quem contava com uma viagem curta: passado mais de um ano, a Selic segue em alta; e, nesta quarta-feira, o BC elevou a taxa básica em mais 0,5 ponto porcentual (p.p.), ao patamar de 13,25% ao ano.

Para quem dormiu durante o trajeto, vale um resumo da rota até aqui. Com o movimento de hoje, já são 11 aumentos consecutivos na Selic, que estava em 2% no começo de 2021 — uma decolagem quase vertical, como a de um foguete. Mais que isso: o nível atingido hoje é o maior desde o fim de 2016, quando os juros estavam em 13,75%.

Tudo isso para conter o avanço dos preços no país: o IPCA acumulado em 12 meses ficou em 11,73% em maio, pressionado pela elevação no preço dos combustíveis, dos transportes e dos alimentos, entre outros fatores. Guerra na Ucrânia, reabertura econômica pós-Covid, choque de commodities — foram muitas as interferências no plano de voo.

Mas, se é que serve de consolo, o Copom parece estar próximo da altura de cruzeiro: em comunicado divulgado há pouco, o BC sinaliza que o ciclo de aperto monetário está perto do fim — a porta ainda está aberta para um novo ajuste, "de igual ou menor magnitude". Uma interrupção já na próxima reunião, no entanto, parece descartada.

Afinal, por mais que os índices de inflação ainda estejam bastante pressionados, eles já começam a dar sinais de arrefecimento: o próprio IPCA de maio mostrou uma desaceleração ante o mês anterior. Ou seja: o aumento nos juros já estaria fazendo efeito na contenção do avanço dos preços.

Naturalmente, ainda há fatores de risco no radar do Copom — no Brasil, a questão fiscal tem voltado aos holofotes desde que o governo ensaiou uma tentativa não muito clara de redução dos impostos incidentes sobre os combustíveis; no exterior, as incertezas da guerra e das oscilações das commodities seguem vivas.

Leia Também

O Copom deixou o solo bem antes dos principais bancos centrais do mundo: enquanto a Selic já está em alta por aqui desde o começo de 2021, os juros dos EUA e da zona do euro estão apenas começando a subir. Ou seja: estamos falando de ciclos econômicos diferentes.

Enquanto a inflação no Brasil permanece elevada, mas já dando sinais de desaceleração, a dinâmica dos preços nos EUA mostra-se em tendência ascendente. Como resultado, o Fed promoveu mais cedo uma alta de 0,75 ponto em sua taxa de juros, pisando no acelerador da política monetária — o movimento anterior foi de avanço de 0,5 ponto.

Essa dicotomia é evidenciada pelo Copom em seu comunicado de hoje. De um lado, o BC diz que o ambiente externo "seguiu se deteriorando", com menor perspectiva de crescimento econômico global e pressões inflacionárias fortes e persistentes.

O aperto das condições financeiras motivado pela reprecificação da política monetária nos países avançados, assim como pelo aumento da aversão a risco, eleva a incerteza e gera volatilidade adicional, particularmente nos países emergentes

Trecho do comunicado da decisão do Copom em 15/6

Por outro lado, o ambiente doméstico mostra-se mais comportado — uma dinâmica que não era vista há tempos. Por aqui, o BC diz que os dados de atividade têm superado as expectativas, enquanto a inflação tem surpreendido negativamente.

Aliás, falando em dinâmicas raras: num evento a la cometa Halley, o Copom promoveu um aperto monetário menos intenso que o Fed — aqui, a alta foi de 0,50 pp; lá, o avanço foi de 0,75 pp...

Considerando tudo isso, o Copom adota uma postura cautelosa, como de costume: diz que há fatores de risco para a trajetória da inflação em ambos os sentidos. O ambiente externo mais deteriorado e a incerteza quando à dinâmica fiscal do país são apontados como potenciais vilões para os preços domésticos.

A questão fiscal vale um destaque à parte. O BC é bastante explícito ao falar das contas públicas do país, citando os riscos de "políticas fiscais que impliquem sustentação da demanda agregada". Ou, em outras palavras: medidas governamentais que estimulem o consumo através de gastos extraordinários da União.

E nos possíveis fatores de baixa da inflação, o que há no radar? Bem, em primeiro lugar, há a possível reversão do aumento nos preços das commodities — a disparada do petróleo, em especial, foi um golpe duro para a inflação brasileira no primeiro semestre, dado o aumento no preço dos combustíveis e dos transportes.

E como se portar nesse ambiente cheio de incertezas?

O Comitê avalia que a conjuntura particularmente incerta e volátil requer serenidade na avaliação dos riscos

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADETrecho do comunicado da decisão do Copom em 15/6

A Selic a 13,25% ao ano já era esperada pelo mercado — na reunião anterior, a autoridade monetária já tinha sinalizado o movimento. Vale lembrar que o Copom está suavizando a intensidade dos ajustes: em fevereiro, o salto foi de 1,5 ponto; em março, de 1 ponto; e, hoje, de 0,5 ponto.

E como ficam as próximas reuniões? Bem, como dito no começo do texto, o BC deixou a porta aberta para mais uma elevação na reunião de 3 de agosto, "de igual ou menor magnitude". Portanto, uma correção ainda mais leve, de 0,25 ponto, está sobre a mesa.

"O Comitê nota que a crescente incerteza da atual conjuntura, aliada ao estágio avançado do ciclo de ajuste e seus impactos ainda por serem observados, demanda cautela adicional em sua atuação", diz o Copom, deixando claro que os ajustes na taxa de juros estão chegando ao fim.

No entanto, chama a atenção o fato de a autoridade monetária pouco falar do cenário para 2022: ao longo do comunicado, o BC cita 2023 como horizonte relevante, cujo teto da meta de inflação é de 4,75%.

Sendo assim, fica cada vez mais claro que, pelo segundo ano consecutivo, o BC não conseguirá cumprir os objetivos determinados pelo Conselho Monetário Nacional (CMN): o teto da meta de inflação para 2022 é de 5%; o IPCA acumulado em 12 meses está atualmente em 11,73%.

"O Comitê enfatiza que irá perseverar em sua estratégia até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas".

Em termos de expectativas, o Copom destaca que a inflação esperada para o fim do ano está em torno de 8,5%, de acordo com o boletim Focus — vale lembrar que a publicação semanal da pesquisa foi comprometida pela greve dos servidores do BC. Para 2023 e 2024, as expectativas são de 4,7% e 3,25%, respectivamente.

No cenário de referência do BC, em que a trajetória para a taxa de juros tem como base o boletim Focus e uma taxa de câmbio com dólar a R$ 4,90, a Selic deve se comportar da seguinte maneira:

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística