O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O noticiário referente a uma importante baixa no ministério da Economia, somado à expectativa quanto à postura do Copom na decisão de juros, vai direcionar o comportamento da bolsa e dos demais ativos domésticos

A bolsa brasileira começou o mês com tudo: nos primeiros seis pregões de junho, o Ibovespa teve seis altas. Mas, desde então, tivemos uma certa... mudança de ares. Nas últimas três sessões, foram três baixas — nada que apague os ganhos acumulados, mas que, ainda assim, deixa uma pulga atrás da orelha dos investidores.

Afinal, o movimento do começo de junho foi só um rali incomum dentro de um mercado pessimista, ou essa correção recente é uma realização de lucros saudável numa bolsa com potencial de ganhos no futuro? A cotação de equilíbrio do dólar à vista é acima ou abaixo dos R$ 5,00?

Pois teremos alguns eventos que ajudarão a responder essas dúvidas nos próximos dias: no Brasil, o Copom irá decidir o rumo da taxa Selic e dará novas pistas em relação ao futuro da política monetária; lá fora, importantes dados econômicos dos EUA e da Europa darão um panorama mais preciso a respeito do estado da economia global.

Só que, é claro, o rumo da bolsa não depende apenas da agenda de dados econômicos ou das diretrizes da política econômica. O noticiário político, que andava calminho de uns tempos para cá, pode mexer diretamente com o comportamento das ações — e a tendência é a de que tenhamos alguma volatilidade no curto prazo.

Desta vez, não estamos falando de alguma turbulência entre governo, Congresso e STF. A tensão, agora, concentra-se no ministério da Economia, que pode ter uma importante baixa num futuro próximo.

A preocupação com uma segunda onda de infecções do coronavírus pelo mundo faz os mercados internacionais começarem a semana com a cautela elevada. As bolsas asiáticas fecharam em baixa durante a madrugada. Os índices futuros em Nova York operam em queda, com o Dow Jones e S&P 500 caindo mais de 2%. Na Europa, os negócios estão no vermelho desde a abertura.

Leia Também

O principal ETF brasileiro negociado em Nova York, o EWZ, tem queda de mais de 3% no pré-mercado americano.

O secretário do Tesouro Nacional, Mansueto Almeida, estaria preparando a saída do cargo, conforme noticiado por diversos veículos de imprensa ao longo do domingo. Grande defensor das medidas de ajuste fiscal e das reformas, ele ocupa o posto desde abril de 2018, ainda no governo Temer.

Mansueto é bastante respeitado pelo mercado e tido como um dos pilares dos ajustes econômicos que vêm sendo conduzidos nos últimos anos no país. Ao saber da notícia, eu entrei em contato com um agente financeiro de bastante experiência — e ele se mostrou bastante preocupado:

"Era a âncora fiscal da economia! Vamos ver se suprem à altura, mas acho um tanto complicado, até pelo histórico dele…", disse a fonte. "Difícil encontrar alguém tão comprometido e habituado ao governo".

Considerando que, no fim das contas, todo a preocupação do mercado em relação ao noticiário político tem relação com a continuidade ou não das reformas fiscais e do ajuste fiscal, a perda de uma figura como Mansueto tende a aumentar a preocupação dos investidores e embutir um maior prêmio de risco nos ativos.

Mas, por outro lado, há quem defenda que mais importante que Mansueto é o próprio ministro da Economia, Paulo Guedes — e, atualmente, ele parece mais firme que nunca no comando da pasta, após um período de instabilidade entre março e abril.

Dito isso, os desdobramentos em relação ao caso certamente vão mexer com as negociações na bolsa nos próximos dias — eventuais confirmações de um cronograma para a saída de Mansueto, bem como possíveis nomes a substituí-lo na função, serão aguardados ansiosamente pelo mercado.

No Brasil, teremos uma semana agitada em termos de agenda econômica, com a decisão de política monetária do Copom, na quarta-feira (17), no centro das atenções dos investidores. Veja abaixo os destaques dos próximos dias:

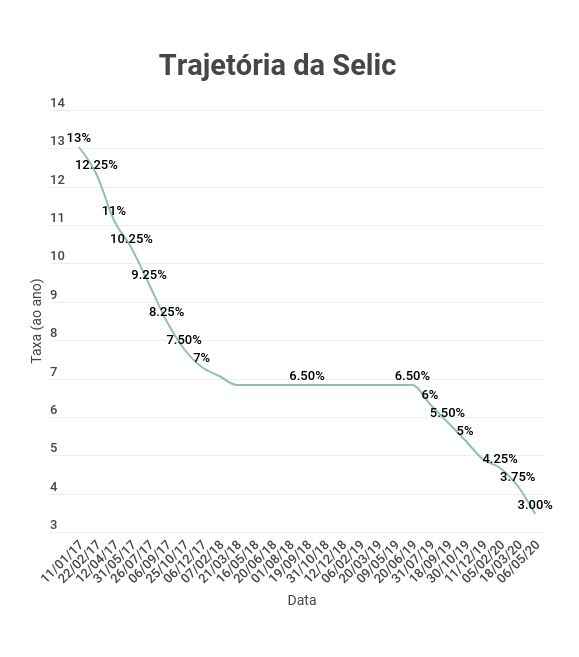

Na última reunião, no início de maio, o Copom cortou a Selic em 0,75 ponto, levando à a 3% ao ano, e fez uma sinalização que parecia definitiva: afirmava, categoricamente, que poderia fazer mais uma redução de igual magnitude em junho, e que, se concretizada, seria a última baixa do ciclo.

Ou seja: no cenário mais agressivo, teremos mais um corte de 0,75 ponto na taxa básica de juros, a 2,25% ao ano. E, de fato, boa parte do mercado aposta neste movimento — uma pequena parcela dos agentes financeiros coloca suas fichas numa redução de 0,50 ponto.

Então, isso quer dizer que não há grandes expectativas em relação à decisão de quarta-feira? Não, não é bem assim: só porque o Copom mandou um recado na última reunião, isso não quer dizer que ele será cumprido à risca.

Em fevereiro, o BC cortou a Selic em 0,25 ponto e mostrou-se contrariado, dando a entender que não reduziria mais a taxa básica de juros; apesar disso, baixou em mais 0,50 ponto em março, sinalizando que aquele era o fim do ciclo; em maio, nova queda de 0,75 ponto, com mais uma indicação de término no alívio monetário.

É claro que essas mudanças de trajeto do Copom se devem às deteriorações da economia brasileira e mundial: o surto de coronavírus colocou a atividade global num estado de letargia do dia para a noite — e, por aqui, a crise política aumenta ainda mais às dúvidas quanto à normalização das coisas.

Assim, há diversos fatores a ficar atento. Em primeiro lugar, há o destino da Selic em si: teremos um corte de 0,75 ponto, no teto das estimativas do próprio BC, um uma redução menos intensa, de 0,50 ponto?

Em segundo lugar, há as sinalizações para o futuro: o Copom vai mudar de ideia novamente, deixando a porta aberta para mais baixas, se necessário — e, caso sim, até onde vai o ciclo de alívio monetário?

A expectativa em relação ao que será feito pelo BC tende a direcionar os mercados brasileiros no começo da semana — e a decisão em si irá influenciar o ajuste nos ativos nos dias seguintes. O dólar, por exemplo, tende a ser diretamente afetado, já que juros mais baixos costumam implicar em pressão cambial.

Lá fora, também teremos dias particularmente cheios em termos de agenda econômica. Decisões de política monetária e novos dados de atividade estão entre os destaques da semana:

Os dados de vendas no varejo e produção industrial nos EUA em maio são particularmente importantes por darem uma figura atualizada do estado da economia americana, especialmente após a surpresa positiva com o comportamento do mercado de trabalho em meio à pandemia.

Qualquer indicação de que a atividade americana ainda sente impactos profundos da crise do coronavírus, sem sinais animadores no curto e no médio prazo, podem colocar as bolsas globais novamente no "modo cautela"; no cenário oposto, o rali das ações poderá ser retomado.

Igualmente importantes são as declarações do presidente do Federal Reserve (Fed, o banco central dos EUA), Jerome Powell, à Câmara e ao Senado do país. Na semana passada, a decisão de juros da autoridade monetária pouco fez para reduzir as incertezas dos investidores.

Por um lado, o BC americano descartou a adoção de juros negativos, mas, por outro, mostrou-se disposto à usar "todas as ferramentas" para ajudar no combate à pandemia. Assim, maiores esclarecimentos quanto a esses possíveis instrumentos tendem a ser bem recebidos pelo mercado.

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente