O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com a taxa básica de juros em 3% e com a possibilidade de ir para 2,25% já na próxima reunião do Copom, a corda poderá esticar ainda mais para gestores de fundos que tomam pouco risco e entregam baixos retornos

Em tempos de juros baixos, o famoso esquema de cobrança em fundos de investimento “2 com 20” — que consiste em se cobrar 2% de taxa de administração e 20% sobre o alfa gerado no ano — será, efetivamente, questionado? Sim, está na hora de termos essa conversa.

Primeiro, permita-me contextualizar um pouco mais. Alfred Winslow Jones, um australiano de nascença, espião, sociólogo, editor e comunista, foi também o primeiro gestor de hedge fund da história.

Após trabalhar como estatístico em uma firma de investimentos nos EUA, Jones seguiu uma vida profissional nada ortodoxa. Na década de 1930, ele atuou como vice-cônsul dos EUA em Berlim e, depois, como um espião para grupos de extrema esquerda da época.

Talvez sua vida de espião não fosse eletrizante o bastante porque, em algum ponto, sua carreira apontou para o mercado de ações americano (não o julgo, pois o mercado pode ser instigante em alguns casos).

Ao concluir seus estudos e se tornar um PhD em sociologia pela Universidade Columbia, Jones teve sua tese publicada na revista Fortune, da qual se tornou editor posteriormente.

Não tenho dúvidas de que o artigo mais relevante de sua autoria foi um sobre previsões no mercado de ações, não pelo seu conteúdo em si, mas por ter despertado nele uma grande ideia durante as pesquisas sobre o tema.

Leia Também

Jones descobriu que duas posições especulativas, ou seja, ficar comprado e vendido em uma ação, poderiam gerar uma combinação mais conservadora do que se esse investimento fosse feito em uma das pontas simplesmente.

Levantou cerca de US$ 100 mil, sendo US$ 40 mil do próprio bolso (“skin in the game” é sempre importante na atividade de investir) e iniciou sua firma de investimentos, a A. W. Jones, em 1949.

Hoje todos conhecemos a estratégia de long and short, que começou a ser utilizada por Alfred W. Jones para reduzir a exposição direcional de sua carteira de ativos. Era uma forma de se proteger, ou, na língua dos financistas, fazer um hedge.

O fundo gerido por Jones permaneceu abaixo do radar por anos a fio, talvez uma habilidade adquirida de seus tempos de espionagem. Mas, em 1966, a revista Fortune o descobriu, exaltando a grande performance de 760% em dez anos do apelidado “hedged fund” do Sr. Jones — um belo desempenho frente ao mais bem-sucedido fundo da época, que rendera “apenas” 358% no mesmo período.

O artigo acabou por cunhar o termo “hedge fund” (soa melhor que “hedged fund”), que até hoje é um dos veículos de investimento mais conhecidos no mundo.

Calma, não só nascia aí a estrutura de um hedge fund, mas também particularidades na maneira de se cobrar taxas dos investidores. Os gestores da A. W. Jones tinham grande parte de seus ganhos proveniente de uma variável atrelada à performance obtida.

Relatos da época descreviam os gestores da empresa como “hard workers”, por se esforçarem mais que seus rivais, ligarem para mais contatos, estudarem mais profundamente os números e tomarem decisões mais rapidamente, ao mesmo tempo que eram mais cuidadosos com os riscos envolvidos, pois estariam colocando a própria pele em jogo.

Junto com o primeiro hedge fund do mundo, veio também a primeira cobrança de taxa de performance, de 20% já naquela época.

Jones disse uma vez que 20% era o percentual que as embarcações dos fenícios levavam do lucro obtido em navegações bem-sucedidas; já outros clamam que 20% foi uma escolha que diminuiria a carga tributária a ser paga pela gestora. Seja qual for a motivação, parecia um bom alinhamento de interesses, não?

Esse modelo funcionou muito bem enquanto essa modalidade de fundos, que possui um imenso grau de liberdade na gestão, foi capaz de entregar belos retornos para seus investidores.

Com o passar do tempo, a média da indústria de hedge funds começou a ter dificuldades de obter boas performances. Mais notadamente, isso passou a ser observado depois da crise financeira de 2008, quando os índices de renda variável obtiveram desempenhos excepcionais.

Abaixo, exponho a performance dos índices S&P 500, MSCI World e HFRI (que representa a média de retornos da indústria de hedge funds) desde o fundo dos mercados em 2009.

Com a performance em xeque e diante de uma economia com juros estruturalmente mais baixos, o modelo 2 com 20 passou a ser imediatamente contestado. Diante de uma situação dessa, o gestor tem três opções: i) diminuir as taxas cobradas; ii) destacar-se quanto à qualidade da gestão; ou iii) perseguir estratégias alternativas.

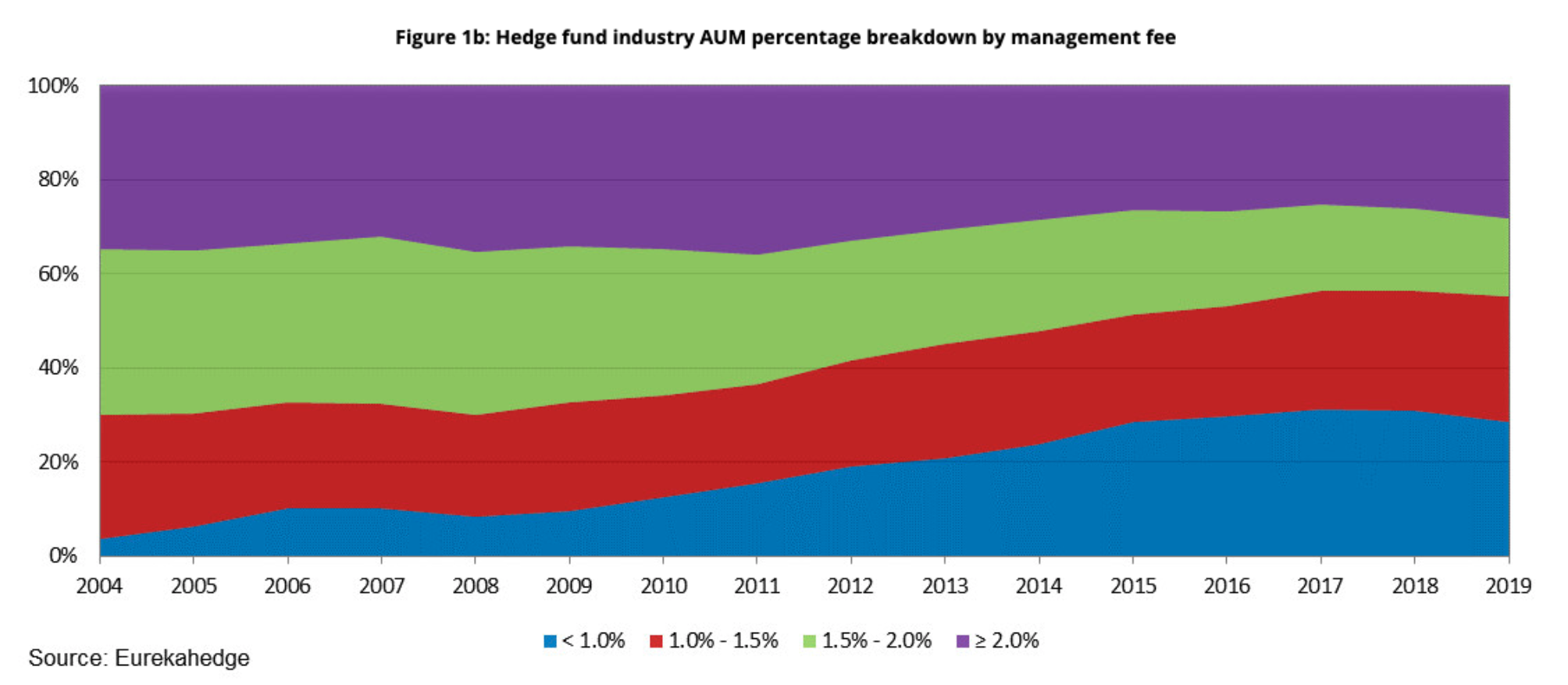

Boa parte da indústria começou a se movimentar, dando espaço cada vez maior para o surgimento de fundos que cobram taxas de administração e de performance menores.

Mas, curiosamente, o percentual de fundos que continuam cobrando 2% de administração resiste em diminuir, talvez indicando que bons fundos tenham liberdade para manter suas taxas inalteradas.

A taxa de performance caiu de forma mais acentuada que a taxa de administração (conforme exposto no gráfico abaixo), o que parece lógico, dado que justamente a performance entregue era o foco da contestação.

Quando os prêmios de risco estão cada vez mais comprimidos, parece sensato ajustar a taxa cobrada, de forma a manter o potencial de retornos interessante ao cliente final.

É importante ressaltar uma coisa: não estou dizendo que, se as taxas de juros e o prêmio de risco diminuem, as taxas dos fundos necessariamente devem cair, e sim que, se um gestor é capaz de manter o mesmo potencial de entrega ao longo do tempo, ele não deveria ter essa necessidade de cortar receita.

Um exemplo que corrobora esse argumento é o lendário fundo Medallion, do gestor Jim Simons. Mesmo cobrando 5% de taxa de administração e 44% de taxa de performance (tendo começado em 20%), o Medallion entrega, em média, 39,1% de rentabilidade líquida a seus investidores desde 1988.

Não tenho problema em pagar 2% ou mais se tenho um bom retorno. Esse pensamento continua válido quando transportamos o debate para o mercado brasileiro. Temos aqui um mercado muito mais ineficiente do que o americano, nos permitindo encontrar gestores que batem consistentemente o mercado, com maior facilidade.

No ano passado, nós da equipe da série Os Melhores Fundos de Investimento analisamos os fundos multimercado da indústria brasileira, e o resultado apontava que os fundos de menor volatilidade que cobravam “2 com 20” remuneravam mais a gestora do que seus próprios investidores.

Neste ano, com a taxa básica de juros em 3% e com a possibilidade de ir para 2,25% já na próxima reunião do Copom, a corda poderá esticar ainda mais para gestores que tomam pouco risco e entregam baixos retornos e, por isso, alguém precisa ser a voz desse movimento.

Nos bastidores da indústria de fundos, já temos feito essa provocação, nos casos em que se faz necessário.

O fato é que, considerando a consistência de retornos de alguns dos Melhores Fundos do mercado, talvez tenhamos, guardadas as devidas proporções, nossos Medallions tupiniquins, que poderiam se dar ao luxo de continuar cobrando 2 com 20.

Mas, se depender de nós, a grande maioria será obrigada a se mexer.

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno