O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Acho que seria o único desastre natural com algum paralelismo pertinente, assumindo, claro, que os dinossauros também se organizassem por meio de um mercado de trabalho formal.

Começam a surgir formulações mais construtivas sobre a pandemia e o funcionamento concomitante das economias, potencialmente capazes de, se concretizadas, constituir fundamentos estruturais mais positivos para os ativos de risco além da mera expansão monetária e fiscal, tipicamente mais associadas a certo artificialismo.

Há uma corrente na comunidade científica, ainda minoritária, argumentando em favor de uma mutação do vírus, que teria o tornado mais fraco e menos letal. Outra vertente, cuja representatividade vem crescendo, sugere uma maior taxa de imunização da sociedade do que o oficialmente medido e reportado. Isso viria das pessoas com atividade viral baixa e sintomas leves.

Em paralelo, países que estão em processos de reabertura têm o feito com algum sucesso, com as pessoas voltando, aos poucos, suas vidas ao normal, sem, ao menos até o momento, uma segunda onda importante de contágio — Itália e Espanha talvez sejam os exemplos mais emblemáticos, além, claro, da Alemanha, que fez um trabalho formidável desde o princípio.

Para reforçar, a China tem observado uma clara recuperação em V de sua economia, ainda que os paralelos com o Ocidente sempre sejam particularmente problemáticos e ainda que confiar na China seja quase um salto de fé.

Essa soma de imunização mais alta, sinais de possível convivência com a pandemia pós-lockdown ou quarentena, associados ao prognóstico de uma vacina em 2021, têm alimentado um ambiente mais favorável a negócios e aos mercados. O dinheiro tem fluído do dólar e dos EUA em busca de yield e de mais crescimento nas periferias, num movimento claríssimo de dash to trash — uma outra forma de descrever um modo “risk on”, de forma mais exacerbada.

Assim, vai se construindo uma interpretação de que a crise de 2020 teria um caráter mais parecido a um “desastre natural”. Ocorre um grande choque inesperado, quase literalmente um abalo sísmico, que, depois de acontecido, permite a volta da vida ao normal. Não haveria, segundo essa interpretação, algo mais perene e estrutural da mudança. Destruição súbita, com recuperação rápida, sem maiores consequências de longo prazo, a tal V-shaped recovery.

Leia Também

Essa dinâmica tem guiado os mercados nas últimas duas semanas e, na ausência de fatos novos — o que costuma ser uma premissa bastante restritiva, mas paciência —, parece querer prosseguir nos próximos dias. O fluxo comprador e otimista, sem encontrar vendedor marginal relevante, flerta com escalada adicional de ativos de maior risco, em especial daqueles que ficaram excessivamente descontados na crise.

Diante do cenário, temos, com cautela e responsabilidade, aumentado o risco da Carteira Empiricus nos últimos dias. Adicionamos as ações da Stone no lugar daquelas da XP dando-lhes maior peso frente à exposição anterior, recompusemos o short (posição vendida) em PRIO3 e migramos 5 pontos percentuais da posição em dólar puro para comprar ações de empresas americanas. Desse modo, incrementamos em 6,5 pontos percentuais a posição em ações do Carteira.

De ontem para hoje, fizemos uma nova adição de ação ao portfólio, no setor de saneamento (talvez o mais descontado da Bolsa junto aos bancos, com um catalisador claríssimo na cara do gol), de mais 1,5 ponto, totalizando, portanto, 8 pontos percentuais. Estamos na diligência final para novos incrementos, possivelmente ainda nesta semana. Ressalva importante: nada será feito sem desrespeitar a imperiosa necessidade de proteção e preservação patrimonial.

O momento ainda exige isso e não nos permitiremos jamais assumir riscos além dos razoáveis, adentrando euforias momentâneas de fluxo, cujos resultados de médio e longo prazo são tipicamente conhecidos. Estamos comprando empresas sólidas, com resultados bem previsíveis e resilientes, a valuations descontados. Nada além disso. Rigor e profundidade de análise sempre.

Reconhecida a melhora, ao menos na margem, dos fundamentos frente à completa falta de visibilidade de semanas atrás, em particular quando consideramos a expansão monetária sem precedentes observada nesta crise, algumas questões relevantes continuam sem respostas.

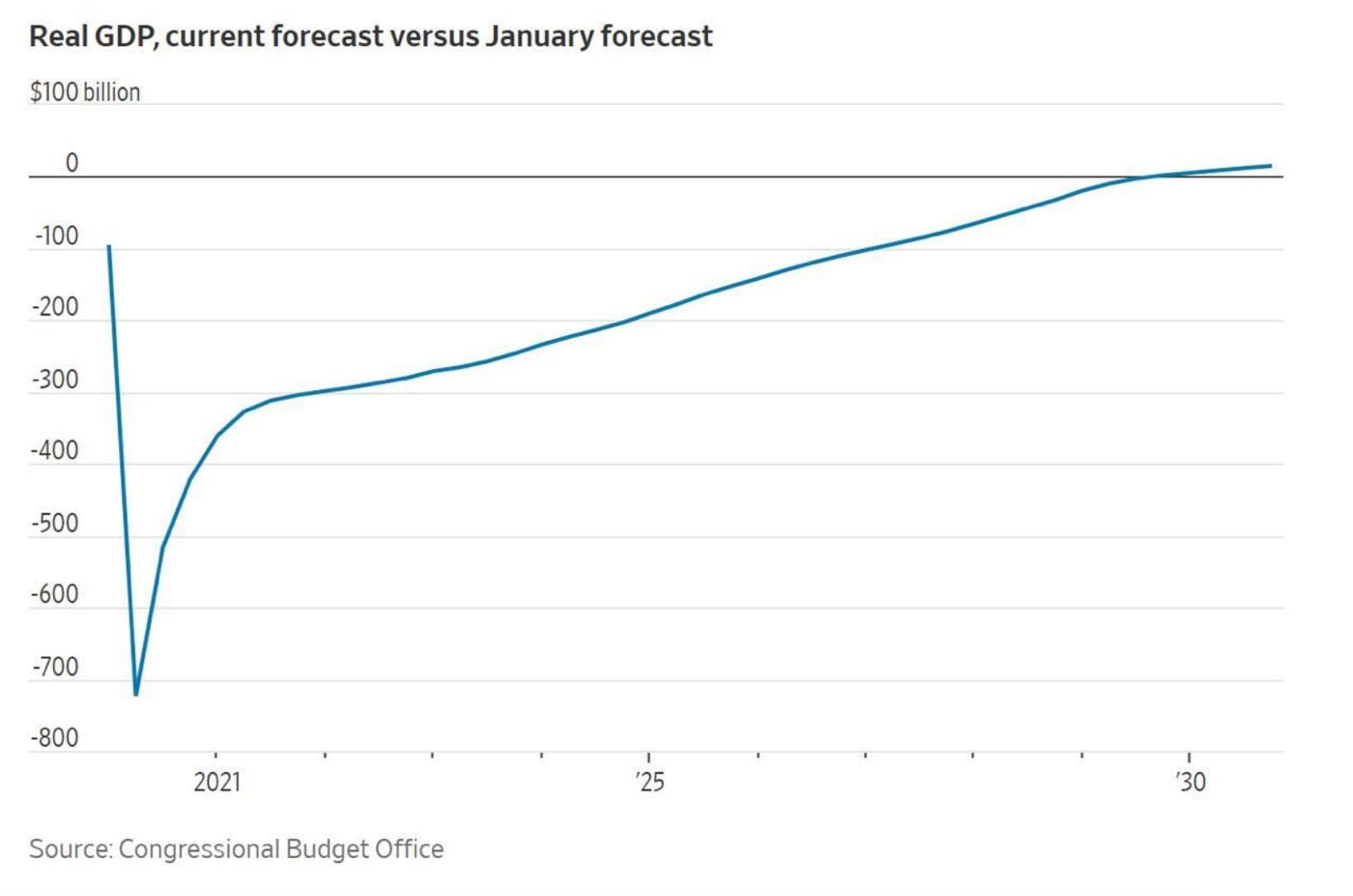

Pergunto (a mim mesmo, mas também aos universitários): qual desastre natural na História nos logrou tamanho retrocesso nos PIBs globais e uma taxa de desemprego de 20% da população americana? Qual evento semelhante trouxe esse nível de aumento do endividamento para os países, com consequências, claro, sobre a produtividade e sobre as gerações futuras? Nossos filhos e netos, talvez nós mesmos, arcaremos com mais impostos — pode não ser agora, mas me parece quase inescapável uma elevação da CSLL em 2021 (imagino que para algo em torno de 30%) e possível tributação de dividendos (ações e FIIs).

Se um terço das empresas americanas já não conseguia gerar caixa para pagar seus serviços da dívida antes da pandemia, depois da famigerada ajuda do Fed, qual deve ser o percentual atual? Para o caso brasileiro, como ficam os comentários sobre uma potencialmente tranquila segunda onda se nem saímos da primeira? E mais: 100% de dívida/PIB será facilmente contornado? O case de estatais blindadas de indicações políticas continua? E, por fim, de forma mais grosseira, qual desastre natural se abateu sobre o mundo todo?

Depois de muito refletir, acho que voltei uns 66 milhões de anos (pois é, os evento raros são… raros), tendo tomado um avião (mentalmente, claro, mas ainda assim devidamente vestido com a minha máscara) para a Península de Iucatã, em direção à cratera de Chicxulub, que teria se constituído a partir do impacto de um meteoro, resultando na extinção de uma gama ampla de animais, incluindo os dinossauros. Acho que seria o único desastre natural com algum paralelismo pertinente, assumindo, claro, que os dinossauros também se organizassem por meio de um mercado de trabalho formal.

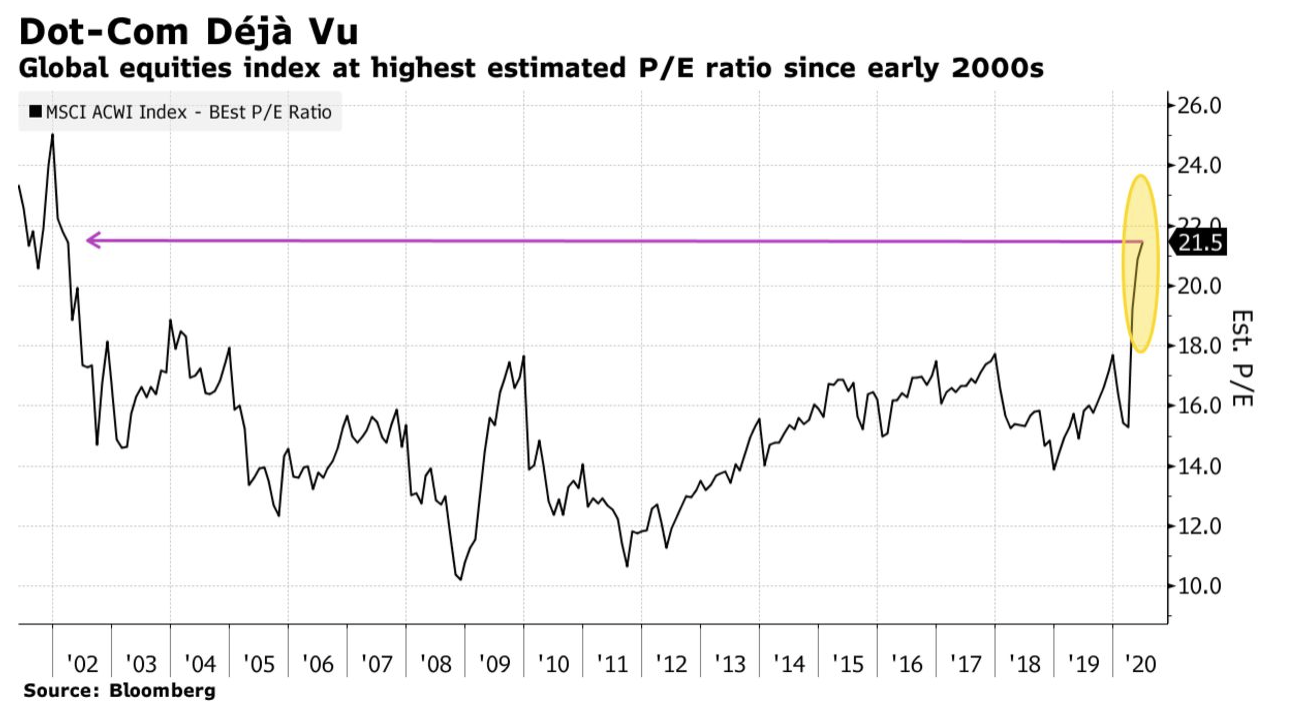

Dois gráficos que ainda precisamos reconciliar nesta história toda, se há, de fato, uma semelhança desta crise com um desastre natural e ainda existe atratividade nos valuations de ativos de risco.

Esta é a projeção de “vida normal” pós-covid:

E esse é o nível de preços das ações hoje:

Enquanto o mundo caminha para a saída talvez definitiva das quarentenas e para a liberdade de uma “vida normal”, talvez ainda estejamos presos às nossas próprias amarras mentais de ancoragem.

Como Kant disse uma vez, “o homem nasce livre, mas a todo canto encontra-se a grossos ferros, seja por outros seja por ele mesmo. Mas mesmo que o homem seja posto a grossos ferros, ninguém pode aprisionar a sua mente”.

A resposta — para as perguntas acima, mas, mais ainda, para toda a quarentena — talvez esteja na poesia de Shakespeare: “Eu poderia viver recluso numa casca de noz e me considerar rei do espaço infinito...”.

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos