O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Não podemos mais contar com o paraíso do CDI, aquela Pasárgada em que, sem levantar do sofá e sem risco algum, ganhávamos 10%, 15%, 20% ao ano. Essa jaboticaba não existe mais

“Meus pais sempre foram muito preocupados. Havia uma percepção nos dois de que algo ruim estaria na iminência de acontecer. Eu não sei o quanto disso é uma carga genética e o quanto é derivado de uma reação à ansiedade deles, mas eu sempre fui o oposto disso. Com poucas exceções na minha vida, eu nunca fui muito preocupado com o futuro, e eu nunca tive muito medo em tentar algo e eventualmente acabar falhando.

Conforme eu cresci, percebi mais claramente a decepção do meu pai consigo mesmo. Ele teve uma vida que não foi satisfatória para si e foi um fracasso aos seus próprios olhos. Isso em parte explica porque ele nos cobrava tanto e exigia que fôssemos tão produtivos, de um jeito que ele mesmo nunca fora.”

Esse é um trecho do livro “The Ride of a Lifetime”, de Robert Iger, por 15 anos CEO da Disney. Foi porcamente traduzido por mim e eu peço desculpas por isso — peço também desculpas aos “porcos” por usar esse termo; espero que não se ofendam, pois, para mim, o ESG nada tem a ver com isso. A Gabi me encaminhou, falando que tinha a ver comigo — não sei se ela está certa; normalmente, ela está. De todo modo, achei inspirador e apropriado para o momento.

Nesta terça-feira, o Copom inicia sua reunião para atualizar a política monetária brasileira. A expectativa majoritária é de que o comitê reduza a taxa Selic em mais 25 pontos-base, para 2% ao ano. Com isso, somos levados de forma inexorável a conviver com mares nunca dantes navegados. O Brasil e seus investidores nunca tiveram taxas de juros tão baixas. Querendo ou não, somos obrigados a tentar algo novo para nossos investimentos se quisermos preservar os rendimentos históricos ou algo perto disso.

A mensagem é de que não precisamos ter medo, apenas encarar a realidade com a responsabilidade que ela exige. De um lado, não podemos mais contar com o paraíso do CDI, aquela Pasárgada em que, sem levantar do sofá e sem risco algum, ganhávamos 10%, 15%, 20% ao ano. Essa jaboticaba não existe mais — se é sua extinção definitiva ou apenas uma entressafra, só o tempo vai dizer (espero também que a jaboticaba não se ofenda).

Há uma interpretação rasa e, em alguns fóruns, permanente de que a Selic a 2% representaria a morte da renda fixa. Entendo ser exatamente o contrário: o juro tão baixo implica o nascimento de um mercado pujante, com profundidade, líquido e mais transparente de renda fixa, que envolva não somente uma grande concentração em títulos pós-fixados e de curto prazo. Assistiremos a um movimento gradual de ganho de liquidez e representatividade em papéis mais longos, desenvolvimento de títulos de dívida corporativa, possibilidade de menores spreads e mais transparência, além do florescer, num segundo momento, de um mercado de ilíquidos no Brasil (mas essa é outra história).

Leia Também

Comecemos do básico: em dias circunscritos às reuniões do Copom, é comum ser perguntado com algo do tipo: “Dada a queda da Selic, onde aplico meu colchão de liquidez, minha reserva de caixa?”.

A resposta é bastante simples: no mesmo lugar. Essa sua reserva existe para emergências e para, eventualmente, aproveitar certas oportunidades hediondas que, de tempos em tempos, o mercado oferece a partir de correções exageradas. Todos devemos carregar um pouco de caixa nos portfólios. E o caixa não é para você ganhar dinheiro em cima dele. O Brasil era uma excrescência, em que o investidor era remunerado de forma abissal no CDI, com liquidez diária e com total liquidez — isso não existe. Feliz ou infelizmente, acabou. O que o investidor pode e, em alguma medida, deve fazer é destinar o excedente da sua reserva de emergência para outras aplicações mais arriscadas, atrás de mais retorno potencial.

Talvez um dos três leitores possa perguntar: “De quanto é esse excedente?”. Tipicamente, sugere-se algo como de três a doze meses de seus gastos mensais para esse colchão de liquidez, variando conforme tolerância a risco, horizonte temporal e estabilidade financeira do sujeito. Acima disso, podemos adentrar o universo de ativos de risco.

Superada essa questão inicial, há outra um pouco (não muito) mais sutil. Os pseudogurus, hoje se multiplicando como gremlins na água, costumam dizer que a queda da Selic fere de morte a renda fixa e implica enorme migração para as ações, supostamente o único destino possível do investidor, ávido por algum retorno.

Embora seja, ceteris paribus, verdadeira a afirmação de que a renda variável ganha atratividade sobre a fixa num ambiente Selic menor, essa é apenas parte da histórica. Existem ao menos outras duas consequências do juro básico no seu menor nível.

A primeira é o chamado “alongamento do duration”. A renda fixa não é a Selic, nem o CDI. Essa é apenas uma das várias possibilidades dentro da renda fixa. Com o CDI menor, investidores vão atrás de alternativas para ter mais rentabilidade mesmo dentro da renda fixa, comprando títulos soberanos de prazos mais longos, caso esses venham a oferecer retorno mais atraente sob um risco controlado, e/ou papéis de dívida corporativa.

Neste ponto, há algo especialmente interessante no momento. Por muito tempo, o mercado ficou debruçado sobre os juros curtos (títulos de vencimento mais próximo, neste ou no próximo ano). Obviamente, há muito mais visibilidade sobre isso do que sobre o médio e o longo prazo. Então, os gestores costumam preferir operar o juro curto e se alavancar em cima dessa oportunidade quando ela existe. Agora, porém, com o Copom sacramentando o corte de 25 pontos-base, basicamente se encerra o jogo no juro curto (ou algo muito perto disso). Assim, precisaremos olhar para a parte intermediária e longa da curva de juros. Em fazendo isso, minha interpretação é de que veremos estimativas hoje contempladas na curva que implicam juros subindo muito e muito rápido. Resumo da história: vejo oportunidades em prefixados e indexados na parte intermediária e longa da curva. O meio da curva traz muito menos risco, claro, em especial diante da complicada situação fiscal brasileira, mas a porrada mesmo (com mais risco, cuidado!) estaria no longo.

Além do duration maior nos títulos soberanos, devemos observar um ganho de liquidez e maior profundidade nos papéis de dívida corporativa, como já vemos nos países desenvolvidos. Em particular, com a onda ESG e a representatividade brasileira no tema ambiental, encontramos muitas possibilidades nos chamados “green bonds” — veja, por exemplo, o que acaba de acontecer com a Rumo.

Mesmo pessoas que historicamente não gostavam do prêmio de risco de crédito no Brasil começam a olhar com mais carinho para esses papéis. Em podcast recente na InfoMoney, por exemplo, o competente gestor Luiz Parreiras, da Verde Asset, foi um dos que citou essa evolução de olhar sobre a renda fixa corporativa brasileira.

Outro desdobramento importante da queda da Selic, além da migração para as ações, do maior espaço para dívida privada e do alongamento dos durations (prazos médios dos títulos), é a maior internacionalização de nossas carteiras. Objetivamente, o “home bias” (a tendência a se investir em demasia em ativos do país de origem) existe em qualquer lugar do mundo. No Brasil, porém, isso acontece com ainda maior intensidade. Talvez a baixa educação financeira cumpra um papel nisso. Pode ser. Contudo, era muito difícil convencer qualquer cidadão a aplicar lá fora com o CDI aqui rodando a 15%-20% — quem quer ligar contra si um taxímetro de 1% ao mês? Agora, o jogo é outro.

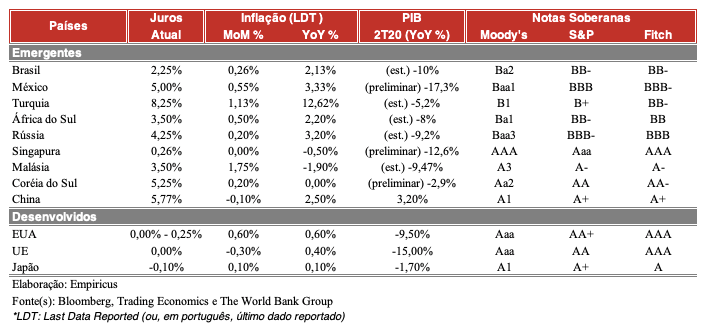

Que tal um bond do Itaú pagando 5% ao ano em dólar? Ou Banco do Brasil a 6%? Ou mesmo o aproveitamento de outros papéis soberanos lá fora? Veja na tabela abaixo como existe hoje uma oportunidade de se aplicar na renda fixa mexicana, cujos juros seguem muito altos, mesmo diante de uma depressão do PIB, de uma inflação bem comportada e de um rating soberano bastante razoável:

Em linhas gerais, são mensagens positivas, de desenvolvimento e sofisticação do mercado e do investidor. Para fazer a ponderação típica de um cético, a antítese à tese otimista é que, para chegarmos lá de verdade, precisaremos avançar muito em taxas e transparência ao investidor. O que hoje se paga de spread na renda fixa e no câmbio no Brasil, por vezes, é um assalto.

Uma vez, conversei com um grande banqueiro brasileiro, que me disse assim: “Felipe, você não sabe o que se ganha de dinheiro no ‘cambiozinho’, essas remessas de 700 mil, 900 mil por dia”. A turma não aceita pagar R$ 5 de corretagem, mas paga spread de 7% no dólar sem ver.

Na renda fixa, muitas vezes a maior parte da remuneração fica com o distribuidor ou estruturador da operação. Algumas perguntas, que costumam valer mais do que as respostas, ficam no ar: i) por que não há “pedra” (livro de ofertas de compra e venda) dos papéis de renda fixa no Brasil? Por que o investidor não pode ver isso com a mesma transparência das ações? e ii) as corretoras que estão prometendo dar alternativas para mitigar o conflito de interesses do agente autônomo, que ficaram mais claros a partir da campanha publicitária do Itaú, vão também tabelar os spreads na renda fixa? Ou nunca saberemos se, naquele título específico, o distribuidor está levando uma querela mais gorda?

Da minha parte, tenho mais dúvidas do que certezas. Ainda bem.

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar