O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

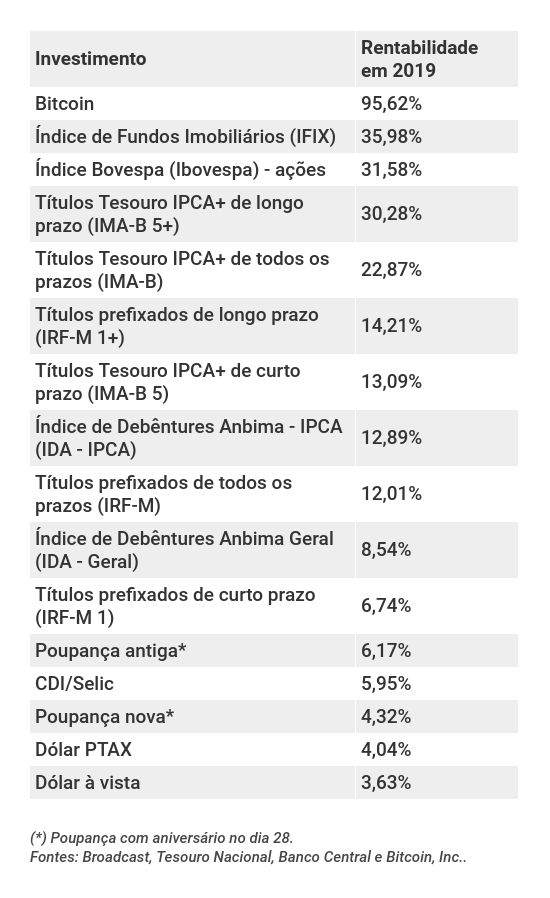

Fundos imobiliários e ações lideram o ranking dos melhores investimentos em dezembro; no ano, campeão foi o bitcoin

O ano de 2019 foi especialmente amigável com aqueles que correram riscos, pelo menos na hora de investir. Quem ousou desapegar um pouco da poupança e da renda fixa conservadora e olhar para a bolsa ou até para as criptomoedas encerra o ano com dinheiro no bolso. Pois os melhores investimentos de 2019 foram justamente o bitcoin, com alta de quase 100%, os fundos imobiliários, com alta de quase 36% e as ações, que também se valorizaram mais de 30%.

Além de beneficiar os ativos de bolsa, a queda da taxa básica de juros (Selic) para patamares nunca antes experimentados também fez brilhar aqueles títulos de renda fixa que se valorizam com os cortes de juros. Eles também estiveram entre os melhores investimentos de 2019 - teve título público se valorizando quase 60% no ano!

Em dezembro, vimos um forte rali na bolsa brasileira, tanto no mercado de ações quanto no de fundos imobiliários, com uma sucessão de recordes no Ibovespa. Resultado: as duas classes de ativos também ficaram no topo do ranking dos investimentos do mês. Na lanterna, aparecem o dólar, que passou por forte alívio em dezembro e o volátil bitcoin.

O ano de 2019 foi fortemente marcado pela queda nas taxas de juros. Estacionada em 6,50% ao ano desde março de 2018, a Selic começou a ser cortada pelo Banco Central em agosto, até cair para 4,50% ao ano em dezembro, o menor patamar da nossa história.

Mas antes disso, os juros futuros - contratos de taxa DI negociados no mercado futuro, por meio dos quais os investidores podem apostar nas taxas de juros em datas futuras - já vinham num forte movimento de queda desde 2018.

Os investidores já antecipavam os cortes na Selic, o que levou a um recuo nas taxas de curto prazo, e também a redução do risco-país com a aprovação de reformas e a eleição de um governo de viés econômico mais liberal, o que impactou sobretudo os juros de longo prazo.

Leia Também

Além disso, esse movimento de queda nos juros é mundial. Bancos centrais do mundo todo passaram o ano estimulando suas economias e tentando afastar uma possível recessão global. Tanto países ricos, como os Estados Unidos, quanto os emergentes cortaram as suas taxas neste ano. Em alguns países desenvolvidos, os juros já estão negativos.

Ou seja, o incentivo para os investidores migrarem para ativos de risco em busca de maiores retornos do que nos títulos seguros da dívida pública foi geral.

Esse fechamento das curvas de juros, no jargão do mercado, foi o grande motor de valorização dos ativos de risco neste ano, capaz de "furar" toda a volatilidade causada pela tramitação da reforma da Previdência no Congresso e pela guerra comercial entre Estados Unidos e China (voltarei a esses temas mais adiante).

É que, com a queda dos juros, os investimentos conservadores - aquela renda fixa atrelada à Selic ou ao CDI - passam a pagar remunerações menores, tornando-se menos atrativos. Essa diminuição no custo de oportunidade acaba incentivando os investidores a buscarem ativos mais arriscados e com maior potencial de retorno, como ações, fundos imobiliários e imóveis, o que por si só já impulsiona os seus preços.

Os fundos imobiliários - e o mercado imobiliário em geral - são especialmente beneficiados pelos cortes de juros, conforme eu já expliquei neste vídeo. Além da questão do menor custo de oportunidade, esse mercado também é extremamente dependente de crédito, e quanto mais baratos os financiamentos, melhor.

Os fundos imobiliários, aliás, estiveram entre os ativos que mais se destacaram em matéria de captação de recursos neste ano. Os rendimentos constantes e isentos de imposto de renda que esses fundos negociados em bolsa são capazes de gerar atraem sobretudo pessoas físicas, principalmente aqueles investidores reticentes em correr o risco das ações, mas desejosos de retornos superiores aos da renda fixa tradicional.

Mas não foram só os ativos de bolsa que se beneficiaram do recuo dos juros. Alguns ativos de renda fixa tiveram retornos formidáveis neste ano graças à queda nas taxas.

É bem verdade que as aplicações com retorno atrelado à Selic ou ao CDI, tiveram um 2019 sem brilho, para a infelicidade dos investidores mais conservadores.

É o caso dos títulos Tesouro Selic (LFT), dos fundos de renda fixa conservadora (como os fundos DI), dos CDBs pós-fixados e, é claro, da poupança nova, que vem pagando apenas 70% da Selic mais Taxa Referencial (TR). Só a poupança antiga ainda conseguiu ter um rendimento digno - mas ainda baixo - dada a sua remuneração fixada em 0,5% ao mês mais TR.

Mas os títulos de renda fixa prefixados e atrelados à inflação tiveram forte valorização em 2019. Estou falando dos títulos públicos Tesouro Prefixado e Tesouro IPCA+ (com ou sem juros semestrais) e também de ativos de renda fixa privada, como as debêntures cuja remuneração é atrelada à inflação.

Esses papéis se valorizam justamente quando há perspectivas de queda na taxa básica de juros, e foi exatamente o que ocorreu neste ano. Na tabela com o ranking anual, eles estão representados pelos seus respectivos índices de mercado:

O IDA-Geral é o índice de debêntures em geral, que inclui papéis prefixados, pós-fixados e atrelados à inflação.

Como você pôde observar no ranking anual, esses índices se saíram muito bem em 2019, sobretudo aqueles que incluem títulos atrelados à inflação e papéis de prazo mais longo.

Estes últimos são mais voláteis que os títulos de prazo mais curto e tiveram uma forte alta no ano, figurando entre os melhores investimentos de 2019. Repare que o IMA-B 5+ ficou em quarto lugar na lista.

Em dezembro, como você pôde ver no ranking mensal, tais títulos tiveram rendimentos que variaram de modestos a negativos, uma vez que agora a perspectiva é de que os juros continuem baixos, mas sem novos cortes significativos. Apenas os juros mais longos é que ainda podem cair um pouco mais, e mesmo assim, nada estrondoso.

Recentemente, os juros futuros até andaram tendo alguns ajustes para cima, desvalorizando os títulos prefixados e atrelados à inflação, conforme eu expliquei nesta matéria.

Se olharmos de perto a rentabilidade dos títulos públicos negociados via Tesouro Direto em 2019, veremos alguns retornos dignos de ativos de bolsa. O campeão absoluto é, novamente, o Tesouro IPCA+ 2045, que no ano passado já tinha valorizado 18,01%, o maior retorno dessa classe de ativos em 2018.

Para quem fez o movimento de deixar o CDI em 2019 apenas para a reserva de emergência e investiu em ativos mais apimentados como fundos imobiliários e ações, o ano não foi sem solavancos.

Até na renda fixa menos conservadora o investidor passou um certo calor. Além da desvalorização já citada de alguns títulos públicos, as debêntures incentivadas e os fundos de crédito também renderam sustos ao investidor, conforme mostramos nesta matéria e nesta outra.

Voltando à renda variável, a bolsa passou, em 2019, por uma série de altos e baixos, como já era de se esperar. Por aqui, o mercado alternou o otimismo com a perspectiva de reformas, privatizações e retomada econômica com os temores relativos à desaceleração da economia mundial, agravada por conflitos como a guerra comercial EUA-China e o Brexit.

Mas, no fim, as nuvens acabaram se dissipando. Primeiro, com a aprovação de uma reforma da Previdência mais robusta do que inicialmente esperado; depois com o fechamento de acordos entre Estados Unidos e China, já em vias de ser assinado, e entre o Reino Unido e a União Europeia. Mais para o fim do ano, dados econômicos positivos nos EUA, na China e no Brasil também contribuíram para a valorização dos ativos de risco.

Dezembro foi sobretudo marcado pelo fechamento do acordo de primeira fase entre EUA e China, que trouxe alívio ao front da guerra comercial. Além disso, por aqui, dados econômicos apontam para o início de uma retomada do crescimento. Esses fatores contribuíram para o rali visto no mês, quando o Ibovespa fechou em alta de 6,85%, acima dos 115 mil pontos.

O dólar deixou os brasileiros - até os que não são investidores - de cabelo em pé em 2019, mas no final foi o ativo com o pior desempenho do ano, veja só. A alta de apenas 3,63%, que levou a moeda americana a terminar o ano cotada a cerca de R$ 4, esconde uma verdadeira montanha-russa.

O dólar a R$ 4 basicamente reflete a nossa nova realidade de juros baixos. Com a redução da taxa Selic, o diferencial de juros entre Brasil e Estados Unidos ficou menor, tornando desvantajoso, para o capital especulativo internacional, aplicar aqui. Antes, valia a pena captar em dólar, investir nos títulos públicos brasileiros e receber os juros altos. Agora, a transação já não compensa, o que afastou esses dólares do mercado brasileiro.

Soma-se a isso o fato de que as empresas brasileiras estão aproveitando os juros baixos para trocar dívida em dólar por dívida em real. Isso elevou a demanda por dólares a fim de pagar as obrigações lá fora.

Pois bem, muitos de nós acreditamos que o clima reformista no Brasil e os juros baixos no mundo seriam suficientes para inundar nosso mercado de dólares de gringos em busca de altos retornos em países emergentes, mas não foi bem isso que aconteceu.

O gringo não veio (ao menos não como imaginamos), e o movimento de valorização dos ativos de risco se deu principalmente pelo apetite do investidor local.

Até aí tudo bem. Só que em novembro o dólar disparou a ponto de fechar acima dos R$ 4,20 pela primeira vez na história. As tensões políticas na América Latina e a decepção dos investidores com os leilões de petróleo ocorridos naquele mês - com praticamente nenhuma participação estrangeira - jogaram a cotação da moeda americana lá para cima.

Em dezembro, veio o alívio, com a redução da aversão a risco no mundo com a trégua na guerra comercial. O dólar à vista recuou 5,40%, retornando ao patamar dos R$ 4.

Seja como for, essa oscilação toda só demonstrou a importância de sempre ter um pouco de dólar na carteira para acomodar esses choques.

Já o bitcoin, maior valorização do ano até agora, viu um movimento parcial de recuperação após o tombo de 2018. Além disso, a criptomoeda foi embalada pelo "halving" que ocorrerá ano que vem, evento que reduz a oferta de bitcoins.

O criptoativo é bastante volátil e descorrelacionado de outros investimentos. A pimenta mais ardida de uma carteira diversificada, mas que, segundo os especialistas na tecnologia, tem um futuro promissor.

Para o ano que vem, o mercado espera uma retomada da economia brasileira e um novo impulso para os ativos de risco.

Já do lado da renda fixa, a coisa não deve andar muito, já que os juros devem ficar mais paradinhos e em patamar baixo.

Para o dólar, variável mais difícil de se acertar, o esperado é, no máximo, uma alta pouco expressiva.

Nos próximos dias, o Seu Dinheiro irá publicar as recomendações de investimentos para 2020 em cada classe de ativos - bolsa, fundos imobiliários, dólar, renda fixa, criptoativos e imóveis.

Fique de olho! Nós acertamos a maior parte das recomendações de 2019 (quem nos pegou foi justamente o câmbio!) e quem seguiu as nossas dicas ganhou dinheiro.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais