O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com a taxa Selic tão baixa, o título público mais conservador do Tesouro Direto pode perder da poupança no curto prazo e não é a melhor opção do mercado para a sua reserva de emergência

Dia desses, uma postagem me chamou muito a atenção na minha timeline do Facebook. Uma participante de um grupo de investidores de renda fixa disse que um de seus títulos Tesouro Selic (LFT), comprado via Tesouro Direto, estava rendendo menos que a poupança.

Segundo a investidora, ele havia sido adquirido em 27/11/2018 e até 26/03/2019 havia tido retorno líquido (após taxa de custódia de 0,25% e IR de 22,5%) de 1,35%. Ainda de acordo com ela, no mesmo prazo, a poupança havia rendido 1,49%, isenta de qualquer custo.

Pelos números informados e pela parcela do extrato que a usuária publicou, trata-se do Tesouro Selic com vencimento em 2023. Já o retorno da poupança é aquele referente ao rendimento de quatro meses para uma data de aniversário todo dia 27.

Uma comparação válida, dado que o retorno acumulado do Tesouro Selic 2023 até 27/03/2019 seria apenas um pouquinho maior. Lembre-se de que a rentabilidade dos títulos públicos é diária.

É claro que, se a usuária tivesse considerado o retorno da caderneta entre 27/11/2018 e 26/03/2019, o último mês, incompleto, não teria apresentado rentabilidade. Afinal, a poupança só tem rendimento no aniversário. O retorno, neste caso, teria sido de 1,12%.

Ou seja, caso tivesse vendido seu Tesouro Selic no dia 26, o retorno líquido do título público teria superado o da poupança. Mas se a venda ocorresse no dia seguinte, 27, o Tesouro Selic realmente teria tido rentabilidade inferior à da caderneta.

Leia Também

Nos comentários, alguns usuários questionavam: mas como pode, se o Tesouro Selic paga a variação da taxa básica de juros, enquanto a poupança paga só 70% da Selic? A autora da postagem e outros usuários respondiam: “isso em teoria! Mas o Tesouro não paga isso!”

Outro usuário alertava: eu já mostrei, nos cálculos, que Tesouro Selic só é mais vantajoso que a poupança para investimentos acima de seis meses, quando a alíquota de IR cai de 22,5% para 20%.

Havia ainda aqueles que lamentavam ter tirado o dinheiro da poupança para aplicar em Tesouro Selic, uma aplicação mais segura que a poupança e teoricamente mais rentável, mesmo com taxa de custódia e imposto de renda.

Pois bem, recorri ao meu próprio extrato do Tesouro Direto. Em 28/03/2019, meu Tesouro Selic 2023 adquirido em 28/01/2019 tinha retorno líquido de 0,61%. No mesmo período de dois meses, a poupança retornou 0,74%.

De fato, se o Tesouro Selic sempre pagasse a variação diária da Selic, ele renderia mais que a poupança mesmo para prazos mais curtos.

Numa simulação teórica, o Tesouro Selic paga 100% da Selic, menos a taxa de custódia da B3 de 0,25% ao ano e o imposto de renda pela tabela regressiva. Estou considerando que a corretora não cobra taxa de administração, mas a essa altura do campeonato, já espero que você não invista mesmo por corretora que cobre taxa.

Já a poupança paga 70% da Selic mais Taxa Referencial (TR) quando a Selic, como agora, é igual ou menor do que 8,5% ao ano. Quando a taxa básica de juros está muito baixa, a TR costuma ser igual a zero (como também tem sido o caso neste momento).

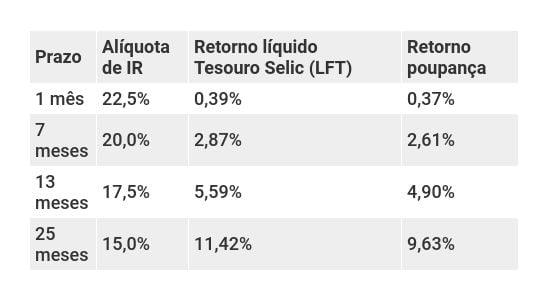

Assim, comparando os dois investimentos em diferentes prazos, com diferentes alíquotas de IR e sempre considerando o retorno da poupança no aniversário, temos:

Repare que, quanto maior o prazo, melhor o Tesouro Selic em comparação à poupança, posto que as alíquotas de IR vão reduzindo com o tempo.

Acontece que, na prática, a coisa não é bem assim. Primeiro porque nem sempre o Tesouro Selic paga, no vencimento, a variação exata da Selic. Quando há baixa demanda pelo título, ele é negociado com deságio, isto é, mais barato do que seria o seu valor nominal.

O investidor que o adquire nessas condições ganha, no vencimento, um retorno superior ao da Selic. Eu, por exemplo, comprei Tesouro Selic 2023 com uma remuneração de Selic + 0,01%, o que equivale a 6,51% ao ano, considerando uma Selic constante de 6,50%.

Quando a demanda pelo título é alta, porém, ele é negociado com ágio, mais caro que o normal. Seu retorno no vencimento será inferior à Selic. Por exemplo, Selic menos 0,05%.

Quando negociado ao par, isto é, pelo seu valor nominal, o Tesouro Selic paga exatamente a variação da Selic, e a sua taxa é expressa como Selic + 0,00%, ou simplesmente 0,00%.

O mais comum é que o Tesouro Selic seja negociado ao par ou com deságio. Ambas as situações são vantajosas para o investidor, pois ele ganha igual ou acima da Selic no vencimento. Então não está bem aí o problema.

A questão maior é que existe um spread entre os preços de compra e venda dos títulos públicos, que para o Tesouro Selic (LFT) costuma ser de até 0,04 pontos percentuais.

Assim como acontece quando você compra e vende dólar, os preços de compra e de venda de títulos públicos são sempre vantajosos para o Tesouro e desvantajosos para você, investidor. Ou seja, você compra “caro” e vende “barato”.

O Luis Rogé, especialista em renda fixa, publicou uma coluna sobre isso no Seu Dinheiro uma vez. O Tesouro enviou uma resposta, dizendo se tratar de um mecanismo para evitar prejuízos ao próprio Tesouro e interrupções mais frequentes na plataforma de negociação.

Ocorre que esse spread faz com que o retorno na venda antecipada - embora atrelado à Selic e quase sempre positivo - não necessariamente seja igual ao retorno contratado na hora da compra do título, que é a rentabilidade no vencimento.

Eu, por exemplo, comprei meu título com retorno de Selic mais 0,01%. Se eu o tivesse vendido no dia 28/03/2019, a taxa de venda teria sido de Selic mais 0,05%.

Como resultado, o meu retorno anualizado bruto, segundo o próprio site do Tesouro Direto, teria sido igual a Selic menos 0,97%, o que equivale a 5,47% ao ano, ou 0,44% ao mês, e não aqueles 6,51% contratados até o vencimento.

Por isso o retorno do meu título em 28/03/2019, depois de descontado um IR de 22,5% e a taxa de custódia, estava inferior ao da poupança, como eu mostrei acima.

Essa questão do spread, aliás, também faz com que o investimento em Tesouro Selic não seja vantajoso para o curtíssimo prazo, isto é, para períodos de poucos dias.

É evidente que, mesmo com IOF para aplicações inferiores a 30 dias, o Tesouro Selic ainda pode dar algum retorno positivo em prazos menores que um mês, coisa que a poupança não faz. O retorno da poupança nesses casos é zero.

Mas se você compra um Tesouro Selic hoje e o vende poucos dias depois, você pode ter retorno negativo! Novamente, na poupança, seu retorno seria zero, mas ao menos você não teria perdas nominais.

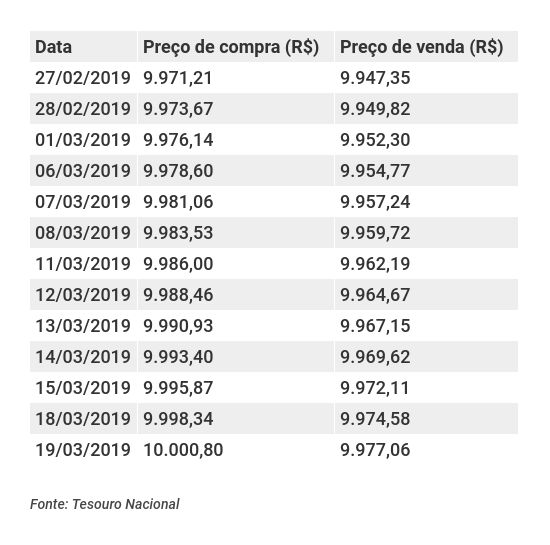

Por exemplo, se eu tivesse comprado um Tesouro Selic 2025 no dia 27/02/2019 e o tivesse vendido antes de 15/03/2019 - menos de 10 dias depois, portanto - eu o teria vendido por um preço inferior ao da compra. Repare:

Em geral, quanto maior a diferença entre as taxas de compra e venda e o prazo do título, mais tempo leva para os preços de venda começarem a superar os de compra.

Você pode conferir os preços e taxas de negociação dos títulos públicos na seção "Balanços e Estatísticas", no site do Tesouro Direto.

[Atualização: na data de publicação desta reportagem, à noite, o Tesouro Nacional enviou uma nota em que reconhecia o impacto do spread sobre os preços do Tesouro Selic e na redução da sua rentabilidade, dizendo que, no atual contexto de juros baixos, já está buscando uma solução para minimizar o problema. Confira a resposta na íntegra.]

Dito tudo isto, e depois de fazer algumas simulações, dá para concluir que, de fato:

1) Com a Selic atual, o Tesouro Selic (LFT) não é o melhor substituto da poupança para prazos inferiores a seis meses, principalmente os de poucos dias, quando pode haver perdas nominais na venda antecipada.

Embora a rentabilidade do Tesouro Selic seja diária, superando a da poupança nos prazos quebrados, a caderneta supera o título público nas suas datas de aniversário considerando a venda antecipada quando a alíquota de IR do Tesouro Direto ainda é de 22,5%.

2) Quanto mais tempo você ficar com um Tesouro Selic, melhor, pois as alíquotas de IR vão baixando e a vantagem, frente à poupança, vai crescendo.

3) O Tesouro Selic é vantajoso sobretudo para quem deseja levá-lo até o vencimento, porque aí dá para ganhar até mais do que 100% da Selic. O problema de rentabilidade abaixo da poupança ocorre na venda antecipada, vale frisar.

O problema é que, no caso de levar o título ao vencimento, não seria uma aplicação de curto prazo, muito menos de reserva de emergência.

Infelizmente, há poucos prazos de Tesouro Selic disponíveis no Tesouro Direto. Em geral, só uma ou duas opções, com vencimento dentro de alguns anos. Atualmente, só há um: o Tesouro Selic 2025. Seis anos de prazo! Para deixar o dinheiro aplicado por tanto tempo, existem até alternativas mais rentáveis.

4) O Tesouro Selic não é a melhor alternativa para a sua reserva de emergência, aquela que você pode ter de mexer a qualquer momento.

Lembre-se de que você pode precisar sacar a sua reserva de emergência a qualquer tempo - em um ano, cinco anos ou cinco dias. Caso você faça uma aplicação hoje e precise resgatar em uma questão de dias, poderia ter perdas no Tesouro Selic.

Se você quer uma regra de bolso, esqueça a poupança e o Tesouro Selic e aplique a sua reserva de emergência e os recursos para objetivos de curto e médio prazos em aplicações conservadoras, com liquidez diária e que rendam, após descontadas eventuais taxas, 100% do CDI ou mais.

Uma opção são os fundos de renda fixa conservadora (como os fundos simples e os antigos fundos DI), que aplicam em investimentos de baixo risco. Certifique-se de que consigam consistentemente remunerar 100% do CDI ou mais.

Em geral, apenas fundos com taxa de administração bem baixa conseguem tal feito. E, por bem baixa, eu quero dizer de, no máximo, 0,3% ou 0,4% ao ano. A rentabilidade do fundo já é divulgada líquida de taxa de administração.

Fundos de renda fixa conservadora têm liquidez e rentabilidade diárias, o que os torna bons substitutos da poupança. Isto é, apesar de serem tributados, não têm o problema de só renderem no aniversário, como a poupança, nem do spread, caso do Tesouro Selic.

A outra opção são os CDBs com liquidez diária que pagam 100% do CDI ou mais. Eles têm a vantagem de não terem taxa de administração, apesar de também serem tributados.

Apenas certifique-se, antes de investir, de que o título realmente paga a remuneração contratada mesmo quando resgatado antes do vencimento. Como a rentabilidade também é diária, eles irão superar a poupança tanto no aniversário como nos prazos “quebrados”.

E onde encontrar esses produtos? Bem, certamente não nos grandes bancos. As plataformas digitais de investimentos de corretoras oferecem fundos de diversas gestoras e CDBs de vários bancos, e costumam trabalhar com essas opções.

No caso dos CDBs, especificamente, são as instituições de médio porte que costumam oferecer retorno assim tão atrativo. Mas como os CDBs têm cobertura do Fundo Garantidor de Créditos (FGC), a mesma garantia da poupança, você ficará seguro se mantiver suas aplicações abaixo do limite de cobertura: R$ 250 mil por CPF, por banco.

Mas uma coisa é certa: se você tem objetivos de curto e médio prazos com uma data estipulada, o melhor mesmo é casar o vencimento da aplicação de renda fixa com a data do objetivo.

Nesse caso, vale qualquer título público, bem como títulos privados emitidos por bancos médios e garantidos pelo FGC, como CDB, Letras de Câmbio, LCI e LCA, mesmo sem liquidez diária.

Finalmente, não sejamos hipócritas. Pode ser muito mais prático deixar mesmo um dinheirinho na poupança para emergências que possam ocorrer em uma questão de dias ou de poucos meses.

Está certo que a poupança não tem rentabilidade antes da data de aniversário, mas até 30 dias de aplicação, os outros investimentos de renda fixa têm IOF, e ele não é barato. Logo, sua remuneração é bem baixa.

Além disso, a diferença de rentabilidade entre as aplicações conservadoras nessas circunstâncias é tão pequena que não faz mal deixar uma parte da sua reserva de emergência na poupança, além de dar menos trabalho.

E você não corre risco de ter perdas nominais ou então se arrepender de ter tirado o dinheiro da poupança ao conferir o seu extrato.

Uma opção é deixar uma pequena parte da sua reserva na poupança - digamos, para objetivos que ocorram dentro de um mês - e outra parte em CDBs ou fundos de renda fixa como os descritos acima para movimentações de prazos superiores a um mês. Para prazos superiores a seis meses, mesmo o Tesouro Selic não está descartado.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado