O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

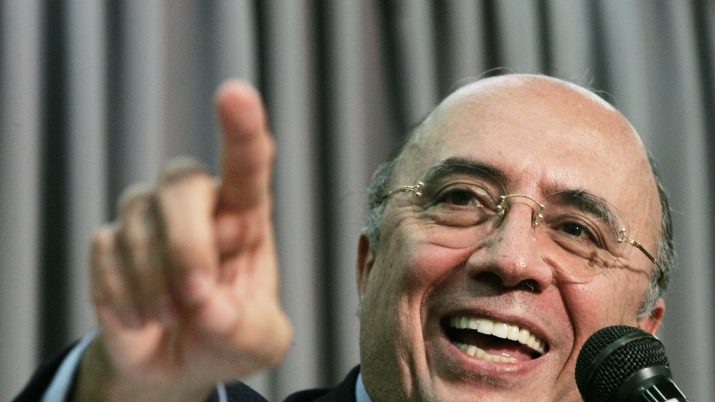

Secretário da Fazenda paulista afirmou que a venda ou a capitalização da Sabesp não deve ocorrer neste ano

O secretário de Fazenda e Planejamento de São Paulo, Henrique Meirelles, jogou um balde de gelo na cabeça dos investidores nesta segunda-feira, 1º, ao afirmar que houve uma mudança, por parte do governo, na percepção do prazo em que será viabilizada a venda ou capitalização da Sabesp. Segundo ele, o governo estadual não acredita ser viável ter a conclusão desse processo ainda em 2019.

"O ponto novo é uma questão de prazo. Concluímos que não será viável ou muito pouco provável que nós possamos ter uma conclusão do processo em 2019", disse. Segundo ele, o governo trabalha agora com a possibilidade de que as receitas entrem nos cofres públicos apenas no início de 2020.

A decisão sobre o futuro da Sabesp, se a empresa será capitalizada ou privatizada, depende da aprovação de uma medida provisória no Congresso Nacional. Se for aprovada como está, o entendimento é que a MP retiraria valor da empresa - por vetar uma das principais vantagens competitivas da companhia, de fixar contratos diretamente com as prefeituras, sem licitação - e inviabilizaria a capitalização.

O Orçamento estadual previa cerca de R$ 4 bilhões em receitas com a capitalização. O montante, contudo, foi retirado da previsão do Estado porque o governo entende que a entrada desse recurso neste ano é "incerto".

Meirelles deixou claro, no entanto, que o governo se prepara para as duas possibilidades, capitalização ou privatização. "Estamos avaliando as duas hipóteses. E temos grupos trabalhando nas duas coisas. Existia um trabalho mais avançado no caso da capitalização, que já tinha um estudo com Banco Mundial. Na privatização estamos começando agora, deve sair formalização do grupo de trabalho", disse.

No mercado, as falas do secretário trouxeram impactos relativos às ações da empresa na bolsa, que abandonaram a queda de 1,5% no meio da tarde e passaram a cair pouco mais de 0,2%.

Leia Também

A fala de Meirelles sobre a Sabesp ocorreu no momento em que o secretário detalhou o contingenciamento de R$ 5,7 bilhões nas despesas do governo. Segundo ele, o bloqueio foi necessário porque uma série de receitas previstas pelo governo anterior eram "incertas e excessivamente otimistas". A capitalização da companhia de saneamento foi um dos itens cortados dessa lista.

Juntas, todas as receitas retiradas somam R$ 10,4 bilhões. Como o governo decidiu contingenciar apenas R$ 5,7 bilhões desse total, outros R$ 4,7 bilhões foram empurrados para o fim do ano, à espera de uma melhora na arrecadação ou de financiamentos.

O secretário de Fazenda paulista também afirmou que o governo estuda emitir um título da dívida (bond) com garantia de royalties do petróleo para cobrir parte da receita que está prevista no Orçamento de 2019, mas corre o risco de não se concretizar. Outra opção sobre a mesa é vender os direitos de recebimento dos royalties, uma venda de recebíveis. Segundo Meirelles, qualquer uma das duas operações deve render cerca de US$ 1 bilhão.

Meirelles sinalizou que as duas propostas dependeriam da aprovação do projeto de securitização da dívida na assembleia. Segundo ele, o governo contempla as duas possibilidades e testa o mercado. "Estamos conversando com investidores, na próxima semana devo estar em Nova York tratando não só desse assunto, mas também de Sabesp", disse.

No caso da emissão do título da dívida, o governo teria que fazê-lo via SPPrev, que administra o regime próprio de previdência do Estado. Isso porque o direito de receber royalties é do sistema de previdência, segundo explicou o secretário.

*Com Estadão Conteúdo.

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço