O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A MRV fechou ontem uma oferta de ações para levantar R$ 1 bilhão; dias antes, a Direcional já havia captado R$ 429 milhões em outro follow-on do setor

Por muito tempo, a janela de captação ficou fechada para as construtoras e incorporadoras da B3, com trancas seladas e vidros cobertos por pedaços de madeira cujos pregos eram reforçados a cada martelada do Banco Central na taxa básica de juros (Selic).

Mas esse cenário mudou recentemente, como mostram os últimos movimentos do setor. A MRV (MRVE3) fechou na última semana uma oferta de ações para levantar R$ 1 bilhão. Dias antes, a Direcional (DIRR3) já havia captado R$ 429 milhões em outro follow-on do setor.

Um dos fatores por trás do sucesso das operações é a expectativa de queda nos juros, que levou a uma retomada do apetite ao risco pelas ações e melhorou as perspectivas para os custos dos financiamentos imobiliários.

Mas o grande responsável pelo movimento recente é o “Minha Casa Minha Vida” (MCMV), que foi relançado pelo presidente Lula (PT) no início deste ano e recentemente ganhou limites maiores.

As novas regras do programa habitacional chegaram ao mercado armadas com um pé de cabra para retirar todas as obstruções do caminho e abrir definitivamente a janela das ofertas de ações das construtoras na B3, especialmente para as focadas no segmento de baixa renda.

Vale relembrar que entraram em vigor na semana passada as alterações anunciadas pelo Conselho Curador do Fundo de Garantia do Tempo de Serviço (FGTS) para o MCMV. Entre as principais mudanças está a ampliação do valor máximo dos imóveis, que subiu de R$ 264 mil para até R$ 350 mil na faixa três, para famílias com renda de até R$ 8 mil.

Leia Também

Além disso, o governo federal incrementou o subsídio oferecido para a população de baixa renda, com ganhos de até R$ 4,4 mil mensais, e reduziu os juros nas primeiras duas faixas.

Na visão dos especialistas, as novidades no Minha Casa Minha Vida deram o empurrão necessário para que as construtoras aproveitem o momento mais favorável de mercado para captar recursos e equilibrar as finanças.

“Isso traz uma margem para as companhias e torna os investimentos futuros mais atrativos, com uma rentabilidade melhor. Com isso, vemos que as empresas estão fazendo uma reestruturação no balanço e recompondo o caixa para fazer frente aos investimentos do programa”, diz Rafael Quick, analista do Inter.

As maiores companhias que atuam no segmento de baixa renda já vinham lançando e vendendo a um bom ritmo dentro do MCMV, e os números devem tornar-se ainda mais favoráveis com a atualização das regras.

“Em um cenário onde a competição não está tão grande — porque, dado o juro mais alto, várias incorporadoras menores retraíram —, a demanda por moradia de baixa renda é muito alta e a capacidade de pagamento melhorou, faz sentido captar”, diz Paulo Weickert, sócio fundador da Apex Capital.

O gestor aponta ainda que, diferente de uma emissão de títulos de dívida, o levantamento de recursos via oferta de ações diminui o risco de um excesso de alavancagem financeira das empresas.

“É uma captação de dinheiro novo para investir em um setor que tem retornos bons e que está com uma dinâmica muito positiva”.

Além disso, ocorre em um momento favorável para as ações das principais empresas de baixa renda, que acumulam fortes altas neste ano. “O follow-on só se torna atrativo se as empresas estiverem operando com bons múltiplos. Ninguém vai a mercado caso esteja descontado para não ter de deixar muito dinheiro na mesa”, argumenta Quick.

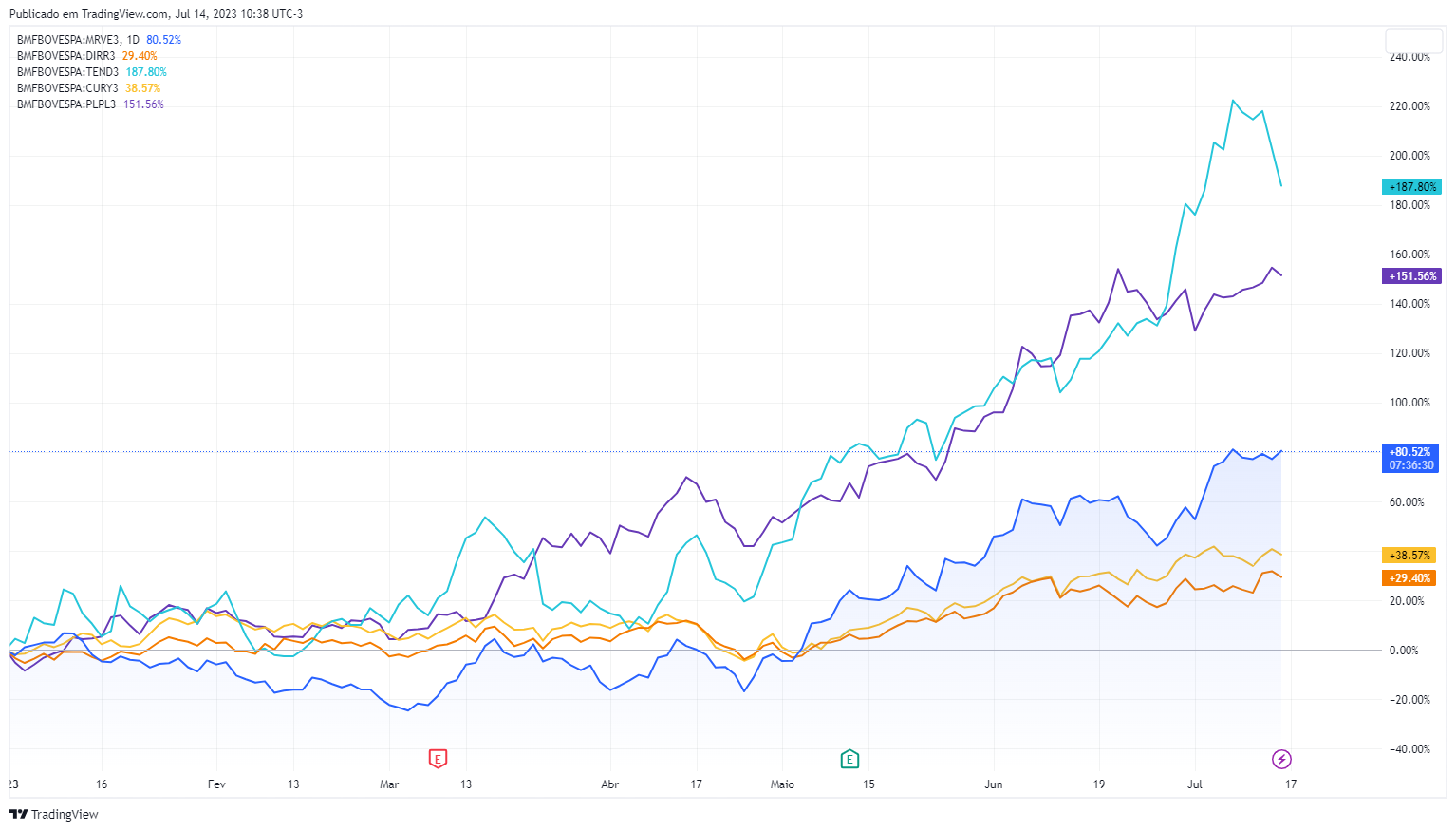

*Alta acumulada das ações em 2023 até às 10h38 de 14/05 | Gráfico: Tradingview

Com o cenário tão favorável para as construtoras de baixa renda, devemos ver novas ofertas de ações em breve?

É difícil prever qual será a próxima companhia a optar por aumentar o capital próprio e diminuir a dívida. Mas os movimentos estão ligados ao ritmo de expansão que as construtoras adotarão daqui para a frente.

“As empresas que saírem na frente em termos de volume de investimentos conseguirão melhor poder de compra na barganha por terrenos futuros e abocanharão uma parcela maior dos recursos disponíveis para o “Minha casa, Minha vida”, cita o analista do Inter.

Para o gestor da Apex, o follow-on é essencial para apenas um nome do setor B3: “Das listadas, quem precisava mesmo de capital era a MRV, que é uma das empresas de baixa renda mais alavancadas. Então, se vierem novas ofertas, é mais pela oportunidade do que por necessidade de caixa.”

Já outro gestor ouvido pelo Seu Dinheiro cita a Tenda (TEND3) — que enfrentou problemas de endividamento recentemente e teve de renegociar com credores — como uma das principais candidatas a ser a próxima na fila das ofertas de ações na B3.

“A Tenda é a mais alavancada das incorporadoras. A empresa teve todos os problemas que já conhecemos de dívidas, estouro de custo de obras e prejuízos e eu acredito que ela vá fazer uma oferta pois precisa dos recursos.”

Vale destacar que as ações da Tenda são um dos destaques da construção civil, acumulando uma alta de mais de 216% neste ano. Mas isso depois de perderem mais de 70% do valor nas mínimas na bolsa.

“A Tenda tem conseguido ter maior controle sobre os custos e vem buscando a rentabilidade. O MCMV deve ajudar, porque a construtora consegue trabalhar nas faixas um e dois, onde outras não chegam. Mas entendemos que a companhia surfou um otimismo para o setor inteiro: como ela estava bem espremida, vindo de uma série de de fatores negativos, uma notícia positiva faz bastante efeito sobre as ações”

Rafael Quick, analista do Inter

Se a Tenda ainda pode demorar para se recuperar completamente dos efeitos da inflação e dos juros sobre as margens para aproveitar o novo Minha Casa Minha Vida, a MRV não deve ter o mesmo problema, segundo Paulo Weickert.

“Dado o tamanho e o histórico da companhia, eu acredito que a MRV é a companhia melhor posicionada para aproveitar o momento. Todas as construtoras do segmento econômico irão se beneficiar, mas a MRV tem tudo para ser o grande destaque”, diz o gestor da Apex.

Vale relembrar que a companhia mineira divulgou no início do mês uma prévia operacional que agradou analistas e investidores. A incorporadora registrou o melhor trimestre de vendas líquidas da história no segmento de incorporação.

O Valor Geral de Vendas (VGV) foi de R$ 2,2 bilhões e 9.765 unidades comercializadas no primeiro trimestre. Trata-se de um aumento de 22% em relação aos três meses imediatamente anteriores e alta de 48% frente ao mesmo período do ano passado.

Já o analista do Inter cita a Direcional (DIRR3) como favorita. “A construtora conseguiu apresentar uma margem bruta equilibrada mesmo durante o ciclo de alta de custos, o que já é uma vantagem competitiva.”

Rafael Quick cita ainda o modelo de recebimento de pagamentos da companhia — 70% do valor do imóvel durante a construção e 30% após a entrega das chaves — como outro ponto positivo.

“Vemos que a geração de caixa da companhia é mais constante, então gostamos da tese e entendemos que, com as mudanças no programa habitacional, Direcional tende a crescer e está bem posicionada hoje para surfar essa onda do Minha Casa Minha Vida.”

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço