O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O seu diferencial está em como contornar essa situação para seguir construindo o seu patrimônio e manter uma alocação fora do país

Na semana passada, foi manchete de diversos canais de notícia a mudança proposta pelo Ministério Público (MP N°1.171) para a tributação sobre investimentos no exterior.

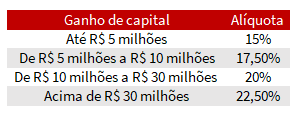

A regra que está em vigor deixa isentos de imposto de renda vendas mensais de até R$ 35 mil para ativos estrangeiros. Passando disso, os rendimentos são cobrados de forma progressiva de 15% a 22,5% como mostra a tabela abaixo:

A regra para dividendos é diferente, com a cobrança de impostos de forma progressiva até 27,5%.

Se a nova medida for de fato aprovada em até 120 dias pelo Congresso, a principal mudança que afeta o investidor diretamente será a unificação das alíquotas cobradas e a redução das margens de valores isentos. Se implementada, ela começará a valer a partir de janeiro do ano que vem, da seguinte forma:

Ou seja, a MP N°1171 prevê a tributação de rendimentos acima de R$ 6 mil e deixa de isentar valores de vendas mensais de até R$ 35 mil.

Para holdings e trusts mantidos no exterior, a nova regra prevê que estas terão que passar a pagar tributos sobre o rendimento de forma anual e não mais quando realizado o lucro em caixa, forma aplicada hoje.

Leia Também

Eu sei, logo de cara você pensou que isso é um absurdo.

“Como podem considerar MAIS tributos? Já não temos o suficiente?”

Sim, parece revoltante olhando dessa forma, mas não estamos aqui para discutir as decisões políticas por trás da taxação dos investimentos no exterior.

Vamos pensar em você.

Desde que saiu a notícia, ouvi muita gente dizendo que ia desistir de investir lá fora por motivos diversos.

“Ficou muito caro”, “Está mais difícil”, “Logo inventam mais uma taxa e eu vou sair no prejuízo”, foram alguns dos discursos mais comuns.

Será mesmo que esse é o melhor cenário para você? Desistir?

Pode ter certeza que não.

O seu diferencial está em como irá contornar essa situação para seguir construindo o seu patrimônio.

Não estou falando de práticas ilegais, longe disso.

Você deve se preparar desde já com as armas disponíveis para o caso de aprovação do projeto.

Como as novas regras devem limitar o seu investimento diretamente lá fora, temos que trabalhar juntos para que você não reduza a sua exposição no exterior – que considero saudável como sendo de pelo menos 30% do seu patrimônio.

Para isso, sugiro que você passe a considerar cada vez mais a alocação em veículos internos com exposição internacional, caso ainda não o faça.

A verdade é que temos em mãos um universo de oportunidades em que a qualidade de gestão e o histórico vencedor no longo prazo de vários deles são diferenciais que devem ser considerados quando você estiver planejando onde colocar o seu dinheiro.

Casas renomadas como Bridgewater, Fundsmith, JP Morgan e PIMCO têm veículos disponíveis em plataformas de investimento brasileiras e estão abertas para captação neste exato momento.

O “pulo do gato” é que, por mais que esses veículos se exponham ao exterior, a cobrança de tributos será feita da mesma forma que outros fundos com alocação somente no Brasil.

Assim, se deixar o seu investimento por pelo menos 2 anos – um horizonte ainda considerado curto – em fundos com tributação regressiva, será tributado em 15%. Em fundos de renda variável, a alíquota é de 15%, independentemente do prazo de resgate.

Os BDRs e os BDRs de ETFs também seguirão com a mesma tributação hoje já imposta, também sendo uma ótima alternativa para se expor ao mercado offshore. Estão disponíveis em torno de 1052 ativos entre BDRs e BDRs de ETFs.

Afinal, você não vai investir em qualquer lugar, muito menos investir em todos eles, pois isso garantirá um retorno mediano a partir de um grupo com estratégias boas e ruins.

Para saber exatamente onde alocar o seu dinheiro, como todo investimento, é preciso fazer uma análise completa, que vai muito além de avaliar retornos em janelas curtas de tempo. Questões quantitativas e qualitativas devem ser consideradas e balanceadas visando uma carteira adequada ao seu perfil de risco.

Assim, aqui estão alguns pontos que você vai precisar considerar na hora de escolher em qual fundo de investimento colocar o seu dinheiro:

Você também não pode deixar de olhar para a parte numérica que envolve a estratégia:

Se, para você, toda essa última parte parece ter sido escrita em outro idioma, não se preocupe.

Mesmo que você não conheça nada desse mercado e não saiba por onde começar, vou te dar dois caminhos muito simples e eficientes para obter sucesso nos seus investimentos no exterior – com ou sem “nova regra de tributação”.

Até a próxima e bons investimentos,

Rafa Ribas

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais