O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

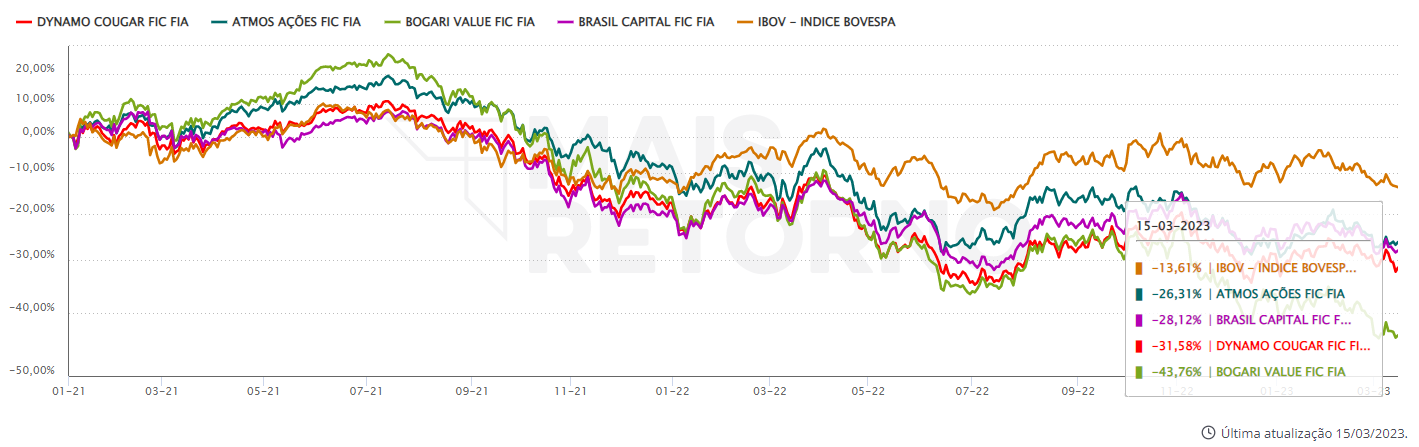

Aposta no setor de consumo custou caro aos fundos de ações mais vitoriosos do mercado, como Atmos, Brasil Capital, Bogari e Dynamo

Quando o lendário fundo de ações Dynamo Cougar reabriu para captação, em janeiro do ano passado, a disputa por cotas foi tão acirrada quanto os ingressos para um festival de música.

Em menos de dois minutos, a gestora bateu a meta de levantar R$ 450 milhões com os que já eram clientes e muitos investidores ficaram de fora da rara oportunidade de abocanhar um espaço num dos fundos com maior retorno acumulado do país — foi apenas a segunda vez nos últimos 10 anos que a gestora o abriu para novos aportes.

No entanto, quem colocou dinheiro no Dynamo Cougar naquela época amarga uma perda superior a 18% até o momento. Vale ponderar que a bolsa de modo geral não teve um bom desempenho nesse período, mas o Ibovespa teve recuo bem mais modesto, de 8%.

Em quase três décadas de vida, a gestora já passou por outros períodos de “seca”, o que não impediu o fundo de acumular uma valorização de impressionantes 24.000%, contra apenas 2.000% do Ibovespa, de acordo com dados do site Mais Retorno. Mas a Dynamo nunca ficou por um período tão longo atrás do principal índice de ações do mercado.

E o caso está longe de ser isolado na indústria. Outras gestoras tradicionais, com fundos de ações famosos, passam por uma trajetória parecida e estão há dois anos consecutivos no vermelho. O Bogari Value, por exemplo, também reabriu para captação entre maio e junho do ano passado e está em queda de 21% desde então, ante recuo de 7% do Ibovespa.

Outros notáveis da indústria de fundos, como o Brasil Capital e o Atmos Ações, também desidrataram nos últimos dois anos. Observando os dados, é comum a todos eles um ponto de virada marcado no tempo: o segundo semestre de 2021.

Leia Também

Afinal, o que aconteceu de tão importante naquela época para virar os ânimos da renda variável a ponto de os fundos terem desempenho muito inferior ao principal índice de mercado?

A “culpa” recai sobre o ciclo dos juros. No Brasil, a Selic vinha em trajetória de alta e começava a tirar a atratividade do mercado acionário, tanto que a janela para ofertas públicas iniciais (IPOs) na bolsa se fechou no segundo semestre de 2021 — o último IPO foi da Oncoclínicas (ONCO3) em agosto.

Além disso, entre setembro e outubro o mercado americano passou a precificar aumento maior nos juros do que o Federal Reserve indicava até aquele momento.

“Todo esse movimento secou a liquidez da renda variável, o que levou esses fundos a sofrerem muito, como toda a indústria”, afirmou Juliana Machado, analista de fundos do BTG Pactual.

Foi nesse mesmo período que os fundos de ações, que vinham registrando captação líquida há meses, passaram a sofrer resgates líquidos. Em 2021, a classe ainda conseguiu encerrar com captação positiva de R$ 5,421 bilhões. Mas, no ano passado, o saldo ficou negativo em R$ 70,460 bilhões.

Mais do que a dinâmica de juros, porém, a filosofia de investimento das gestoras citadas acima também serve como explicação para a baixa.

Os fundos seguem uma abordagem bottom-up fundamentalista, o que significa dizer que os gestores não operam ciclos de mercado. A escolha por investir em determinada empresa se dá por fatores como qualidade da gestão, potencial de crescimento, comparação com outras companhias semelhantes etc.

Toda a bolsa é afetada por uma fuga de capital quando os juros da economia começam a subir, mas um setor em específico costuma se dar pior que outros: o de consumo.

Isto porque, pela própria natureza do negócio, as empresas de consumo são mais alavancadas, o que as coloca em posição de desvantagem quando o dinheiro começa a ficar mais caro. Assim, acontece uma reprecificação dos papéis.

No Índice de Consumo da B3 (ICON), que estabelece uma carteira teórica formada pelas principais ações do setor, fica claro o colapso dos papéis na bolsa.

O índice partiu de um patamar de 5.600 pontos em junho de 2021 para encerrar aquele ano ao redor de 3.900, o que dá uma queda de cerca de 30%. A título de comparação, o Ibovespa recuou aproximadamente 19% no mesmo período.

Mas a trajetória de queda do setor de consumo se estendeu ao longo de 2022 e, desde o começo deste ano, o índice sequer superou os 3 mil pontos.

Analisando as carteiras dos fundos naquela época, é possível observar que mais de ¼ do patrimônio líquido de cada um estava investido em empresas do setor de consumo, tanto cíclico quanto não cíclico.

Em setembro de 2021, a Natura (NTCO3) era a segunda principal posição do Dynamo Cougar, com uma fatia de 7,09% do fundo. No mês seguinte, ela passou para o primeiro lugar, com 7,16%. O problema é que, entre 1º de setembro e 31 de outubro, o papel derreteu 26%.

“A companhia sofreu bastante. Entre setembro e outubro de 2021 mudou muito a perspectiva do Brasil. A Natura teve um ano muito desafiador, de pressão de custo das commodities, consumo no Brasil desacelerando e juros subindo com a companhia mais alavancada, o que afetava o fluxo de caixa”, disseram os gestores da Dynamo ao Seu Dinheiro.

Da mesma forma, a Alpargatas (ALPA4), que respondia por 3,5% do fundo naquele setembro, despencou 35% na mesma base comparativa. O Cougar teve queda acumulada de 19% em apenas dois meses.

A Natura também tinha lugar de destaque nas carteiras dos outros fundos citados na reportagem, mas, desde então, a exposição à companhia foi reduzida gradualmente. O Brasil Capital foi além e liquidou a posição no começo do ano passado.

Por mais que os papéis da Natura tenham caído bastante, isto não significa, na visão da Dynamo, que a empresa seja ruim.

“O negócio mudou? Piorou a qualidade do negócio, da marca, das pessoas? Não”, disse a Dynamo. Mas a gestora reconhece que, dentro de um fluxo de caixa projetado, os anos de 2021 e 2022 foram abaixo do que se esperava.

Na carteira mais recente disponível do Dynamo, de novembro de 2022, as ações da Natura respondiam por 4,67% do fundo. A principal posição era em Eneva (ENEV3) com 9,03%.

A reportagem do Seu Dinheiro também procurou a Atmos, Bogari e Brasil Capital, mas as gestoras não quiseram comentar a performance recente dos fundos.

Apesar dos gestores de fundos como o Cougar não gostarem de comparar o desempenho de seus produtos com o Ibovespa, é impossível não fazê-lo. Afinal, o investidor precisa saber se vale a pena remunerar os especialistas em troca de retornos vultosos ou se é mais vantajoso simplesmente comprar um ETF que replique o índice.

Como em todo processo de investimento, o tempo é elemento essencial para uma tomada de decisão. Afinal, dependendo da janela que se analisa, qualquer ativo pode parecer maravilhoso ou desastroso.

Tomando o Dynamo Cougar, que é o mais antigo dos fundos que tratamos, a rentabilidade acumulada desde o início é imbatível. Porém, reduzindo a janela para os últimos 24 meses, ele está com desempenho pior do que o Ibovespa: queda de 32%, ante recuo de 10% do índice.

A alta concentração em ações de commodities e bancos costuma ser um defeito do Ibovespa, e por isso mesmo as gestoras não usam o índice como benchmark. Mas foi o que garantiu a vitória do principal índice da B3 contra os fundos estrelados nos últimos dois anos.

Mas isso não significa que os grandes gestores não tenham posições em empresas do Ibovespa. Eles apenas têm uma distribuição diferente. Nas carteiras disponíveis mais recentes, nota-se que as principais posições dos fundos citados na reportagem são, inclusive, em empresas que estão no índice. Confira:

DYNAMO COUGAR

| EMPRESA | PL % FUNDO |

| Eneva (ENEV3) | 9,03% |

| Cosan (CSAN3) | 7,00% |

| Vibra (VBBR3) | 6,25% |

| Localiza (RENT3) | 5,72% |

| Natura (NTCO3) | 4,67% |

ATMOS AÇÕES

| EMPRESA | PL % FUNDO |

| Equatorial (EQTL3) | 6,57% |

| Eneva (ENEV3) | 6,17% |

| Localiza (RENT3) | 5,36% |

| Hapvida (HAPV3) | 4,36% |

| B3 (B3SA3) | 3,02% |

BOGARI VALUE

| EMPRESA | PL % FUNDO |

| Vibra (VBBR3) | 9,15% |

| Hapvida (HAPV3) | 7,71% |

| Eletrobras (ELET3) | 6,24% |

| Eneva (ENEV3) | 6,15% |

| Itausa (ITSA4) | 5,85% |

BRASIL CAPITAL

| EMPRESA | PL % FUNDO |

| Cosan (CSAN3) | 10,99% |

| Localiza (RENT3) | 10,06% |

| Itaú Unibanco (ITUB4) | 6,32% |

| Hypera (HYPE3) | 5,82% |

| Suzano (SUZB3) | 5,71% |

Com a queda acumulada nos últimos dois anos, os fundos tentam recuperar a cota, mas o ambiente econômico está turbulento para onde quer que se olhe. A elevação das taxas de juros tem provocado crises de crédito em várias companhias e, em momentos nebulosos, o horizonte de investimento dos cidadãos fica mais voltado para o curto prazo.

Isso penaliza ainda mais os fundos de ações long only como os citados na reportagem, pois eles só operam comprados, apostando na valorização dos papéis no longo prazo. No Brasil, o caso Americanas colocou tempero extra ao caldo da crise.

“Acho que a gente tem um cenário de curto prazo desafiador com o impacto de Americanas, Oi, Light… Algumas companhias vão tentar renegociar dívidas, o que vai deixar o mercado com spreads altos. Mas não vemos problema sistêmico”, disseram os gestores da Dynamo.

Para a casa, o ambiente contamina outras empresas de varejo, que, apesar de terem fundamentos favoráveis, acabam sofrendo na bolsa. “É nesse momento que aparecem boas oportunidades”, avaliam.

Na visão da Dynamo, o Mercado Livre é o principal concorrente que se beneficia deste cenário, seguido pela Amazon. Ambas as empresas têm ações negociadas no exterior, com BDRs listados na B3.

Só o tempo e a boa gestão poderão recuperar as cotas, mas vale ressaltar que apenas quem conseguiu entrar nas reaberturas no ano passado vai conseguir sentir isso. Os fundos seguem fechados para novos aportes, e a perspectiva é de que isso se mantenha por um bom período.

E para quem colocou dinheiro em um desses fundos nas janelas mais recentes de captação, é hora de sacar os recursos? Para a Juliana Machado, analista do BTG, as gestoras mantêm seu valor apesar da performance mais fraca nos últimos anos.

“Essa é uma escola que tem fundamento e não deixou de ser válida, mas ela vai sofrer em determinados momentos porque não vai capturar alguns movimentos. E tudo bem. A gente não espera que esses gestores ganhem com ciclos”, ressaltou.

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras