O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Como nos ensinou Benjamin Graham, o Senhor Mercado é um sujeito bipolar, disposto a pagar preços absurdamente baixos ou altos por suas ações, dependendo do humor

Se você acompanha esta coluna há algum tempo, já deve ter lido por aqui sobre o meu carro. Trata-se de um Chevrolet Astra, que está bem longe de ser considerado um carro moderno, mas que serve perfeitamente para as minhas necessidades.

Com quase vinte anos de idade e um valor de tabela de mais ou menos R$ 20 mil, não tenho o que reclamar dele. O carro tem um motor razoavelmente potente, construção sólida, é confortável, não é "beberrão", tem manutenção barata, além de IPVA e seguro bastante acessíveis.

Em minha opinião, em termos de custo-benefício a relação é bastante atrativa e, por esse motivo, não penso em me desfazer dele tão cedo.

Mas será que isso nunca poderá mudar?

Muitas vezes, eu recebo reclamação de assinantes inconformados com uma sugestão de venda de uma ação por ela ter subido demais.

"Poxa, a empresa continua muito boa, os fundamentos seguem saudáveis, ela ainda paga dividendos, e mesmo assim você recomendou vender só porque a ação subiu muito? Não faz sentido!"

Leia Também

Será mesmo que não faz?

Vamos voltar ao meu Astra. Eu já falei sobre os benefícios do carro e que, por R$ 20 mil, eu não consigo encontrar em nenhum outro automóvel uma relação de custo-benefício tão atraente quanto a dele.

Mas o que aconteceria se, de um dia para o outro, algum maluco surgisse querendo pagar R$ 200 mil? Como ficaria essa relação custo-benefício?

Agora, eu tenho um carro que está sendo avaliado pelo mesmo preço de um carro zero, bem mais confortável e potente, mas que continua me oferecendo as mesmas coisas que um carro médio de vinte anos de idade consegue.

O custo aumentou muito, enquanto os benefícios permaneceram os mesmos. Continuar com o Astra, nessas condições, já não faria mais sentido.

Esse exemplo pode parecer absurdo e até mesmo impossível, mas acontece muito mais vezes do que você imagina no mercado de ações, e deixar passar esse tipo de oportunidade só por questão de apego é o mesmo que rasgar dinheiro.

Muitas vezes, encontramos uma companhia aparentemente perfeita, com gestores honestos, marcas relevantes, liderança de mercado, resultados crescentes e ótimos dividendos.

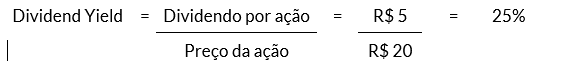

Em um dia, a ação custa R$ 20 e te paga dividendos de R$ 5 no fim do ano, o que resulta em um ótimo dividend yield de 25%.

Mas como nos ensinou Benjamin Graham, o Senhor Mercado é um sujeito bipolar, disposto a pagar preços absurdamente baixos ou altos por suas ações, dependendo do humor.

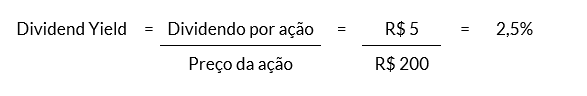

No ano seguinte, o humor melhora significativamente, o mercado se anima com a ação e ela sobe para R$ 200, mesmo que os dividendos tenham permanecido no mesmo lugar.

Repare que nada mudou com relação aos fundamentos. A empresa continua ótima, com as mesmas vantagens competitivas incríveis de sempre. Mas neste momento o mercado está pagando muito mais caro do que deveria por ela.

Ou seja, a relação entre o custo da ação e o que você recebe sendo dono dela cai drasticamente. Isso é mais fácil de ser visualizado através do dividend yield.

De um ano para o outro, o custo-benefício de se carregar a ação cai dez vezes.

Como acionista, você tem duas alternativas: continuar com o dinheiro parado na mesma ação e aceitar os retornos (yields) bem menores sobre o dinheiro investido daquele momento em diante, ou aproveitar a oportunidade para vender um ativo claramente sobrevalorizado e encontrar uma outra empresa interessante, mas que ainda não tenha sido vítima do "oba oba" do mercado e que ofereça benefícios atrativos levando em conta os preços de mercado.

Encontrar empresas com yields bem acima de 2,5% não será uma tarefa difícil, e elas provavelmente vão proporcionar retornos muito melhores no futuro do que a sua antiga paixão.

Veja que eu não estou defendendo o trading, ou a compra e venda alucinada de ações a qualquer oscilação boba de mercado.

Estamos falando aqui de situações claras de sobrevalorização, nas quais devemos deixar a nossa paixão de lado e ter a disciplina para tentar entender se não existem relações de custo-benefício mais atraentes no mercado. Só assim você vai conseguir ter retornos decentes no longo prazo.

Também é importante lembrar que não se trata de um adeus. É provável que, alguns meses ou anos depois, o mercado perceba que a tal ação realmente não valia os R$ 200 que estavam pagando por ela.

Em algum momento, ela deve voltar a negociar em níveis atrativos novamente, e você poderá aproveitar para colocar essa ótima empresa na carteira mais uma vez, mas desta vez por uma relação custo-benefício bem mais atraente e com muito mais potencial de te oferecer lucros e dividendos no futuro.

Na série Vacas Leiteiras, estamos sempre atentos à relação custo-benefício, porque é ela quem vai definir o bom desempenho de um investimento.

Quer um exemplo? Neste momento, apesar dos riscos políticos relacionados às eleições, Banco do Brasil negocia por quatro vezes lucros e um dividend yield de 12% para o ano que vem. Custo baixo e benefício alto que nem o meu Astrinha oferece.

Se quiser conferir o restante dessa seleção que está batendo o Ibovespa com folga em 2022, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro