O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A nova indicação do banco para os papéis SBSP3 passou de compra para neutra, mas o preço-alvo subiu de R$ 56,00 para R$ 60,00

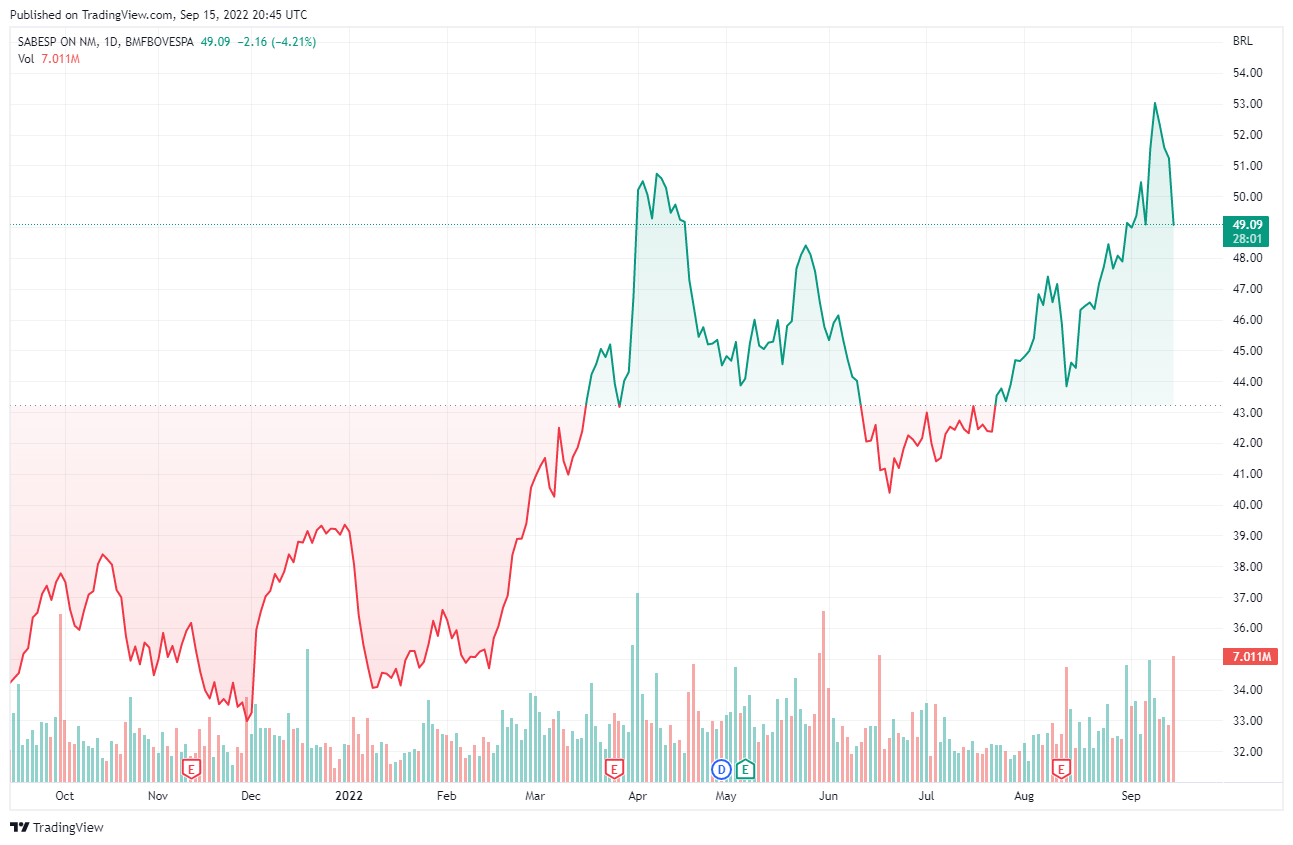

Um vazamento de água ou um problema no esgoto… Dessa vez, a Sabesp (SBSP3) veio à tona, mas não por uma atividade que parou o estado de São Paulo. A companhia de saneamento básico paulista ficou entre as maiores baixas da bolsa brasileira nesta quinta-feira (15). O motivo: o UBS BB rebaixou a recomendação das ações.

A nova indicação do banco para os papéis SBSP3 passou de compra para neutra, mas o preço-alvo subiu de R$ 56,00 para R$ 60,00 — o que representa um potencial de valorização de 22% com relação ao fechamento de hoje

A reavaliação do UBS BB pesou e as ações da Sabesp fecharam o pregão em queda de 4,22%, a R$ 49,09.

Para o banco, a campanha eleitoral — com possibilidade de privatização no radar — e os resultados fracos no último trimestre contribuíram para adoção de maior cautela em relação ao desempenho da empresa.

Mudanças de premissas macroeconômicas, como inflação e juros, e futuros reajustes tarifários de longo prazo também foram consideradas.

Ou seja, os riscos de interferência política, mudanças regulatórias e a flutuação da taxa de câmbio entraram no radar do banco suíço a respeito da Sabesp.

Leia Também

Apesar do rebaixamento na recomendação e de resultados fracos do segundo trimestre, os papéis da Sabesp têm um bom desempenho.

No mês, as ações já valorizaram 10% e nos últimos 12 meses, contam com ganhos de 43%.

No último trimestre, porém, a Sabesp registrou lucro líquido de R$ 422,5 milhões, uma queda de 45,4% na comparação com o mesmo período do ano passado.

O Ebitda (lucro antes juros, impostos, amortização e depreciação) ajustado subiu 4%, para R$ 1,51 bilhão entre abril e junho.

“Acreditamos que a avaliação da Sabesp está próxima de seu nível médio histórico e acima do nível mais baixo da pior crise hídrica do estado de São Paulo (2014/2015)”, afirma o UBS.

A Sabesp é uma empresa mista, ou seja, parte da companhia de saneamento básico, coleta e tratamento de esgotos são controladas pelo governo, no caso, estadual.

O estado detém 50,3% do capital total da companhia e o restante é negociado na bolsa de valores brasileira, a B3. Em outras palavras, a ideia estrutural é a mesma que rege o Banco do Brasil (BBAS3) no âmbito federal.

Sendo assim, o vento da privatização hora ou outra bate à porta da Sabesp, sobretudo em período de campanha eleitoral.

Neste ano, alguns candidatos têm declarado publicamente suas intenções de privatizar ou melhorar a rentabilidade da companhia — o que foi destacado no relatório do UBS BB, ainda que o banco não considere a desestatização como cenário-base da avaliação.

Os dois candidatos ao governo de São Paulo mais bem posicionados nas pesquisas eleitorais já manifestaram suas opiniões sobre a empresa.

Tarcísio de Freitas (Republicanos) prometeu privatizar a companhia caso eleito. Ele detém 21% das intenções de voto e é o segundo colocado no último levantamento do Ipespe, divulgado em 08 de setembro.

Já Fernando Haddad (PT), que detém 36% das intenções de voto, descarta a ideia.

Na avaliação do UBS, o risco de desestatização paira sobre a companhia já que “o próximo governador e consequentemente futuro controlador da Sabesp poderá tomar decisões que impactam substancialmente a empresa”.

“O processo de privatização é muito complexo e demorado. Como exemplo, o processo de privatização da Eletrobras começou em 2016 e só terminou em 2022. Assim, não estamos considerando uma privatização em nosso cenário-base e acreditamos que os investidores estão precificando apenas uma probabilidade de 20% de uma possível bull case (privatização)”, afirma o relatório.

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores

Em painel do evento Onde Investir em 2026, do Seu Dinheiro, grandes nomes do mercado analisam os cenários para o Ibovespa em 2026 e apontam as ações que podem se destacar mesmo em um ano marcado por eleições

Entrada recorde de capital estrangeiro, rotação global de dólares para emergentes e alta de Petrobras e Vale impulsionaram o índice, em meio a ruídos geopolíticos nos Estados Unidos e com eleições brasileiras no radar dos investidores

O banco digital controlado pela holding dos irmãos Batista busca levantar US$ 434,3 milhões em abertura de capital nos EUA

A oferta é destinada exclusivamente a investidores profissionais e será realizada sob o regime de melhores esforços

Após cair mais de 6% em cinco pregões com o temor de escassez hídrica, as ações da Sabesp passaram a embutir um cenário extremo de perdas, mas para o JP Morgan o mercado ignora a proteção do modelo regulatório

Para especialistas consultados pelo Seu Dinheiro, alívio nos juros ajuda no curto prazo, mas o destino das ações mais alavancadas depende de outro vetor macroeconômico

De acordo com a gestora, a alienação faz parte da estratégia de reciclagem do portfólio do fundo imobiliário

Even (EVEN3), Cyrela (CYRE3), Direcional (DIRR3) e Lavvi (LAVV3) divulgaram prévias operacionais na noite de ontem (15), e o BTG avaliou cada uma delas; veja quem se destacou positivamente e o que os números indicam

As incertezas típicas de um ano eleitoral podem abrir janelas de oportunidade para a compra de fundos imobiliários — mas não é qualquer ativo que deve entrar na carteira

Resultado preliminar dos últimos três meses de 2025 superou as projeções de lucro e endividamento, reforçou a leitura positiva de analistas e fez a companhia liderar as altas da bolsa

Analistas dos dois bancos indicam onde investir em 2026 antes que os juros mudem o jogo; confira as estratégias

Banco elevou a recomendação para compra ao enxergar ganho de eficiência, expansão de margens e dividend yield em torno de 8%, mesmo no caso de um cenário de crescimento mais moderado das vendas

No começo das negociações, os papéis tinham a maior alta do Ibovespa. A prévia operacional do quarto trimestre mostra geração de caixa acima do esperado pelo BTG, desempenho sólido no Brasil e avanços operacionais, enquanto a trajetória da Resia segue como principal desafio para a companhia