O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

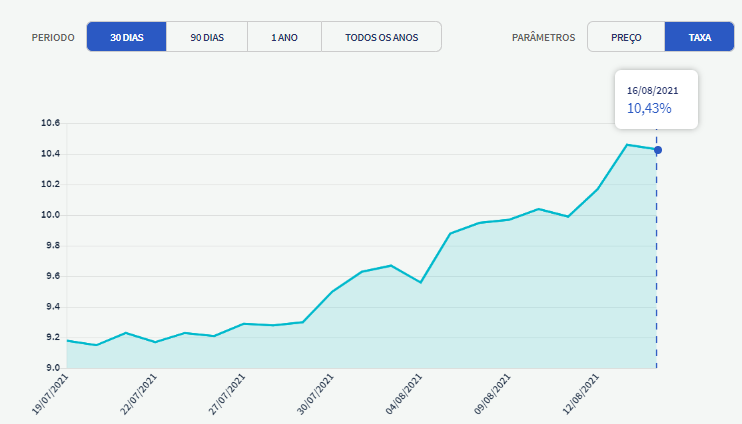

O investidor que comprar hoje o título do governo prefixado (remuneração fixa) com vencimento em 2031 leva para casa uma rentabilidade de 10,43% ao ano — bruta de impostos e taxas

Saudades dos rendimentos da época das taxas de juros de dois dígitos? Pois seus problemas acabaram. Desde a semana passada já é possível aplicar com retorno acima de 10% ao ano, e ainda por cima no Tesouro Direto, o investimento mais seguro do mercado.

O investidor que comprar hoje o título do governo prefixado (remuneração fixa) com vencimento em 2031 leva para casa uma rentabilidade de 10,43% ao ano — bruta de impostos e taxas. No caso específico desse papel, os juros são pagos a cada semestre na conta do investidor.

O Tesouro Direto conta ainda com dois títulos prefixados que pagam tanto os juros como o valor investido apenas no vencimento, o que traz a vantagem de ampliar a rentabilidade ao longo do tempo. O papel com vencimento em 2024 rende hoje 9,36% e o que vence em 2026 traz juros de 9,75% ao ano.

Como eu disse logo no começo desta matéria, o investimento no Tesouro Direto é considerado o mais seguro do mercado. Ou seja, a chance de um calote é mínima, já que, no limite, o governo pode imprimir dinheiro para pagar os credores.

O problema é que a rentabilidade dos títulos do Tesouro Direto é garantida apenas no vencimento. Ou seja, se você precisar do dinheiro antes do prazo terá de vender na taxa negociada pelo mercado no momento. Esse fenômeno é conhecido como marcação a mercado.

Se no momento da venda os papéis estiverem com uma taxa mais alta do que a sua, você estará sujeito a uma perda de capital. É exatamente o que vem acontecendo neste momento. As taxas dos títulos do Tesouro vêm subindo diante do aumento dos riscos fiscais e da inflação, que têm levado o Banco Central a elevar os juros. Veja abaixo o comportamento recente do Tesouro prefixado 2031:

Leia Também

Mas se o BC conseguir conter a alta dos preços e a ameaça fiscal for contida, as taxas dos papéis do governo podem voltar a cair no mercado. Nesse caso, se as taxas dos títulos estiverem mais baixas do que no momento da compra, você tem um ganho de capital, mais ou menos como uma ação que se valoriza.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado