O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Edição de 2020 do simpósio trouxe uma discussão muito mais relevante do que vários dos debates propostos anteriormente, com Fed novamente influenciando o mundo inteiro

Anualmente, desde 1978, o Federal Reserve de Kansas City conduz o famoso Simpósio Econômico de Jackson Hole, Wyoming. O evento tem como objetivo focar em questões econômicas importantes com as quais as economias mundiais se defrontam. Entre os participantes podemos contar sempre com a presença de banqueiros centrais proeminentes e ministros da economia e finanças, bem como acadêmicos e grandes nomes do mercado financeiro global.

Mas qual a real importância de tal ocasião?

Basicamente, durante a conferência, diversas proposições são elaboradas pelos palestrantes e demais participantes, de modo a se buscar soluções para os problemas existentes ou novas abordagens para as tratativas hoje ainda em utilização, como o próprio framework dos Bancos Centrais.

O framework é um conjunto de técnicas, ferramentas e conceitos pré-definidos. É, em linhas gerais, uma estrutura de trabalho que atua com funções pré-estabelecidas, as quais se adaptam aos diferentes cenários. O Fed, por exemplo, indica que deverá realizar revisões em seu framework a cada cinco anos.

Na semana passada, a edição de 2020 do simpósio trouxe uma discussão muito mais relevante do que vários dos debates propostos anteriormente. Devido à crise atual e às medidas tomadas pelas autoridades monetárias ao redor do mundo, muito se reflete sobre os novos paradigmas para as políticas fiscais e monetárias.

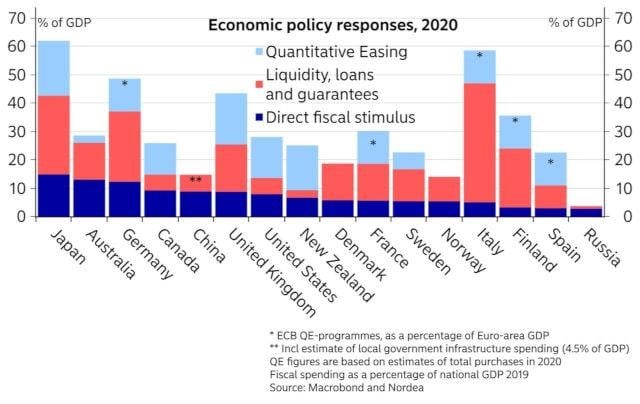

Abaixo, note como se deu a resposta das principais entidades ao redor do globo à crise do novo coronavírus:

Leia Também

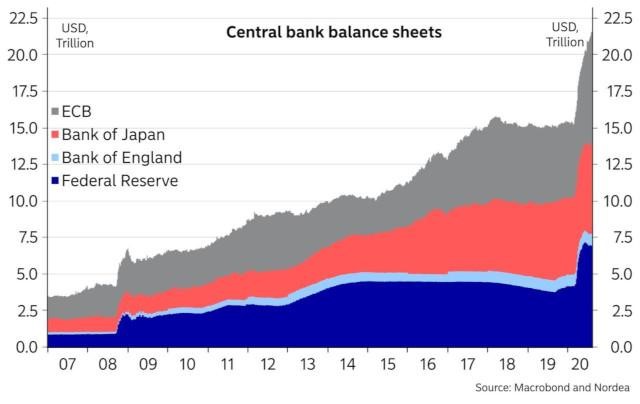

Os desdobramentos práticos desaguam em perspectivas sem precedentes, comparáveis aos períodos de pós-guerra no passado. Os próprios balanços dos BCs alcançaram patamares antes impensáveis, de modo que já se inicia a discussão sobre a possibilidade de estarmos caminhando lentamente em direção a uma bolha de ativo, fruto de um mundo sob efeito de esteroides (injeção pesada de liquidez).

Com isso, inúmeras são as possibilidades: i) risco inflacionário; ii) novo paradigma sob a Teoria Monetária Moderna; iii) bolha de ativos; iv) "japonização” mundial; e v) armadilha da liquidez. Todas com impacto direto em nossas vidas e em nossos investimentos.

Em se tratando do Fed, sua direção tem se dedicado na busca de novas ferramentas para o combate das problemáticas possíveis à frente; isto é, o framework do Banco Central dos EUA, o mais importante do mundo, está sob revisão. Quase como se o mundo inteiro estivesse também, como corolário prático.

Veja alguns dos motivos pelos quais isso acontece:

i) o dólar ainda é a moeda mais forte e importante do mundo, sendo formadora da base de boa parte do comércio global;

ii) o Fed deve zelar pela manutenção do poder de compra da moeda (meta informal de inflação em 2%), enquanto ainda se atenta para a boa desenvoltura da economia americana (meta dupla informal com preocupação de manutenção do emprego nos EUA);

iii) a moeda americana ainda é vista como um porto seguro global para investidores; e

iv) as taxas dos títulos do tesouro americano são as consideradas “taxas livres de risco” para o mundo (risk-free global), nivelando o fluxo de capital ao redor do planeta.

Jerome Powell, presidente do Fed e uma das pessoas mais poderosas do mundo, tem o desafio de estimular a economia americana, puxando novamente a inflação para próximo da meta, diante de um mundo inundado de liquidez e deflacionário naturalmente por fatores estruturais (demográficos e tecnológicos). Contudo, a ferramenta de estímulo mais importante, a taxa de juros, já está em zero. Paralelamente ainda, o mercado está sensibilizado, de modo que pequenas variações na taxa de juros acarretam choques potencialmente grotescos no mercado de ativos.

Como lidar com o dilema?

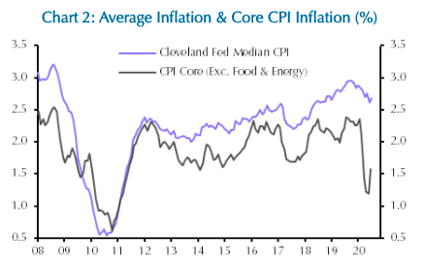

Duas são as propostas que estão sendo principalmente discutidas com o intuito de deixar a taxa de juros mais baixa por mais tempo: i) Average Inflation Targeting (AIT, ou meta de inflação média); e ii) Temporary Price Level Targeting (TPLT, ou meta temporária do nível de preço).

As duas propostas são parecidas, com o Fed se comprometendo com a compensação de períodos de inflação abaixo da meta por períodos de inflação acima da meta, e vice-versa.

Enquanto na primeira seria contabilizada uma média móvel de um período mais longo e não apenas de um ano somente, a segunda contabiliza uma espécie de “dívida” do BC para com a inflação, alterando a meta do ano seguinte com a diferença da inflação entregue para com a meta do ano vigente.

Em tese, a AIT estaria em vias de ser adotada pelo Fed já entre 2020 e 2021, mas um vírus virou o mundo de cabeça para baixo, radicalizando a política fiscal e monetária global.

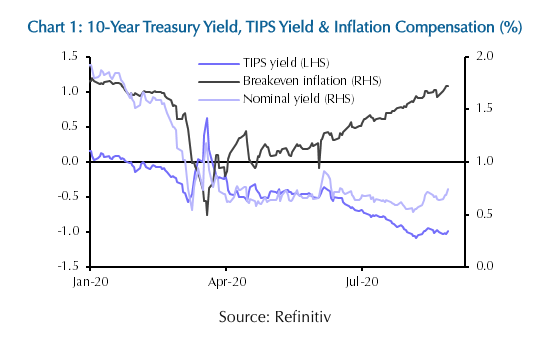

Durante o simpósio, Powell pareceu bastante direcionado a manter os juros baixos por mais tempo, além de se mostrar mais complacente com a inflação. Como resultado, as expectativas de inflação têm se tornado mais carregadas, com a possibilidade de carrego inflacionário em um próximo framework do Fed.

Como disse Felipe Miranda recentemente em uma carta a seus assinantes, “a inflação é um risco grande justamente porque ninguém está preparado para ela. Ainda que tenha baixa probabilidade de ocorrência, sua materialização seria devastadora. Ela forçaria uma reversão grande das políticas de expansão fiscal e monetária, sem que o mundo esteja preparado para isso — todas as vezes em que os bancos centrais sinalizaram (nem precisaram ir às vias de fato) retirada dos estímulos, os efeitos foram trágicos.”

Ou seja, estamos navegando sob um céu sem estrelas.

Nunca estivemos aqui e os caminhos estão sendo desbravados enquanto escrevo estas palavras. A verdade é que um juro mais baixo por mais tempo nos EUA de fato pode ser positivo para ativos de risco, ao menos no curto prazo. Mas restará ao Federal Reserve e as demais autoridades mundiais entenderem como melhor navegar o barco de modo a não cairmos em uma armadilha da liquidez (perda de eficácia da política monetária), uma bolha de ativos (como a crise de 2008) ou ainda uma “japonização” do mundo (sem crescimento).

Seja qual for o desfecho, positivo ou negativo, precisamos estar preparados. Juro baixo no EUA significa possibilidade de juro baixo por aqui, ambos por mais tempo — a menos que venha uma inflação muito forte, como alguns agentes hoje já tentam antecipar devido ao choque nas expectativas.

Viver em um mundo complexo sem devido auxílio tem se provado um desafio e tanto.

O investidor pessoa física, contudo, não precisa se preocupar. A Empiricus, a maior casa de análise independente da América Latina para o varejo, tem se dedicado incansavelmente a levar aos investidores normais ideias tão boas ou até melhores do que as dos investidores profissionais e institucionais.

É o caso da série best-seller Palavra do Estrategista, em que Felipe Miranda, estrategista-chefe da casa, compartilha as melhores oportunidades de investimento no Brasil e no mundo, mesmo diante um cenário tão conturbado.

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?