O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Empresas quebrando são mais frequentes que empresas dominando o mundo em algumas décadas. Mas poucos acertos podem rechear a sua carteira e garantir sua aposentadoria precoce.

Olá, seja bem-vindo ao nosso papo de domingo sobre Aposentadoria FIRE® (Financial Independence, Retire Early). Nesta semana, fizemos uma série de lives comemorando os 11 anos da Empiricus.

Como sempre, os conteúdos mais legais são aqueles que passam despercebidos.

Todo mundo assistiu a Live com o Ministro Paulo Guedes, mas nem 10% dessas pessoas assistiram a fantástica aula do professor Hendrik Bessembinder.

Para todos que estão num projeto de aposentadoria precoce e independência financeira, eu compilo abaixo os insights valiosos do professor.

Boa leitura.

O professor Bessembinder compilou dados históricos de mais de 64 mil empresas com ações listadas, comparando três intervalos diferentes:

Leia Também

Para organizar as ideias e tirar conclusões efetivas, ele nos apresentou alguns gráficos com a distribuição de frequências.

Como assim?

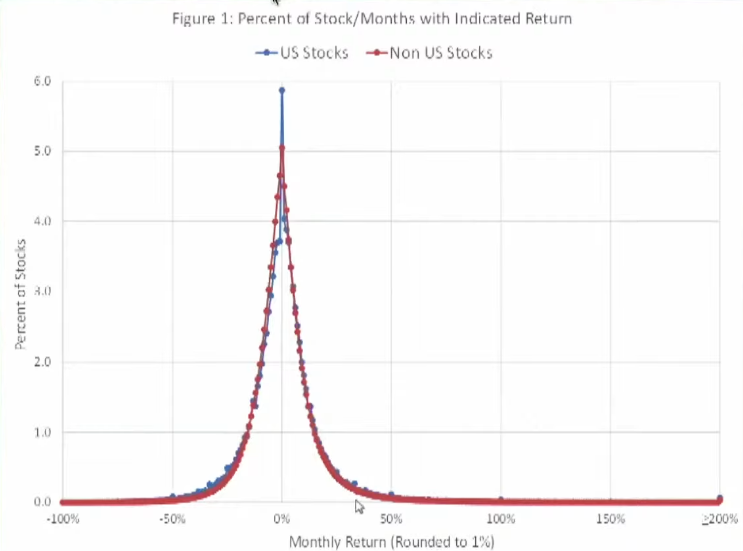

No gráfico abaixo, ele compila os retornos obtidos por essas ações, mensalmente. No eixo horizontal está o retorno ao final do mês. No vertical, o percentual de ações que tiveram aquele retorno.

Fonte: Palestra do Professor Bessembinder, 25.11.2020

Como já era de se esperar, a grande maioria dos retornos mensais se concentram ao redor de zero.

A curva, aliás, é bastante parecida com a distribuição normal.

Porém, ao invés de simétrica, ela possui um claro viés em direção à direita, ou seja, em direção aos resultados positivos.

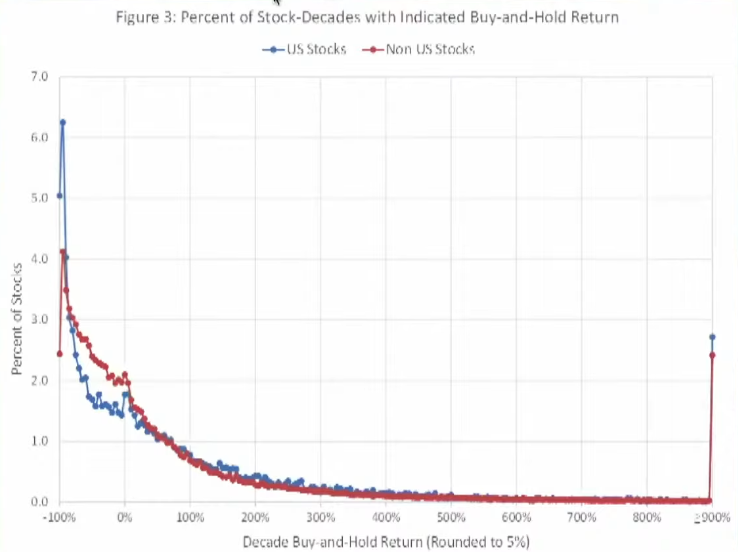

A grande sacada, porém, está na réplica deste gráfico para um período de 10 anos, que suprime parte relevante da aleatoriedade que impacta os resultados mensais.

Fonte: Palestra do Professor Bessembinder, 25.11.2020

Que conclusões tiramos dessa figura, tão diferente da anterior?

Primeiro, que depois de 10 anos, o resultado mais frequente entre mais de 64 mil ações é o de uma queda de aproximadamente 100% no valor das ações.

Estes são os picos próximos ao lado esquerdo do gráfico.

Ou seja, empresas quebrando são mais frequentes que empresas dominando o mundo. Parece razoável.

Entretanto, o que salta aos olhos é o que acontece no canto direito do gráfico.

O segundo grupo mais frequente é o das empresas que apresentaram retornos iguais ou maiores do que 900% em 10 anos.

Conclusão?

Na semana passada, escrevi sobre como o mercado é eficiente, e na maior parte das vezes, tudo o que você precisa fazer é seguir a manada.

Ser “do contra” paga bem apenas numa minoria do tempo.

Esse parece ser também o resultado da pesquisa do professor Bessembinder.

Repare, na tabela abaixo, como a diferença entre os retornos médios e a mediana para as ações em nível global, EUA e Brasil, são completamente diferentes:

Fonte: Palestra do Professor Bessembinder, 25.11.2020

Apenas para nivelarmos: a mediana é o ponto central de uma distribuição, a média o somatório de toda a amostra, dividido pelo quantidade de observações.

Numa amostra de salários de 10 pessoas, em que 9 ganham 5 salários mínimos e o décimo elemento é o senhor Bill Gates, a mediana será igual a 5 salários mínimos, e a média será de alguns bilhões de dólares (claramente não representativa).

Ou seja, a mediana dos retornos, em 30 anos, é negativa nos EUA, nos emergentes como classe, no Brasil, em todo lugar…

Mas a média dos retornos é absurdamente positiva. Isso porque as empresas que dão certo, o “clube dos 900%”, dão extremamente certo.

Aplicando a metodologia ao Brasil, o professor encontrou as 20 ações que mais geraram riqueza a seus acionistas nos últimos 30 anos.

Vale, Magazine Luiza, Weg, Raia Drogasil, Ambev, Localiza…

No final do dia, por mais sem graça que pareça, tudo o que você precisa é das Melhores Ações da Bolsa.

E quais são elas? O meu colega Max Bohm montou uma lista das 18 Melhores Ações da bolsa brasileira. Neste link, ele fala sobre a sua “ação número 1”, aquela que, a seu ver, tem o maior potencial de alta reprimido da B3.

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais