O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O que me parece fazer mais sentido agora é buscar uma boa dose de diversificação e, na atual conjuntura, um belo fundo de fundos imobiliários (famosos FoFs) é uma opção bastante adequada

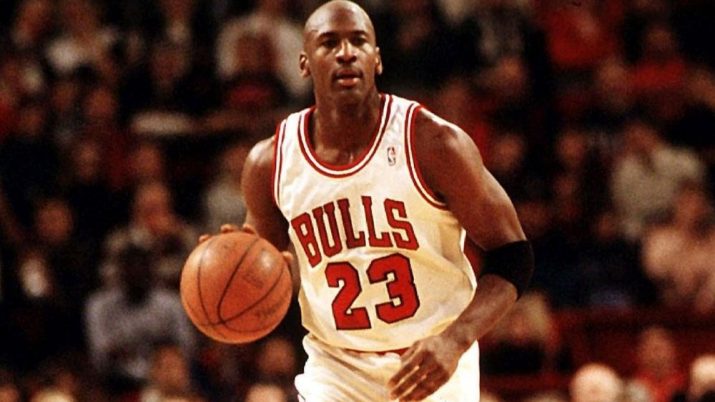

No começo dos anos 90, o Brasil viveu sua primeira febre da NBA – as transmissões da Band, com o genial Luciano do Valle, permitiram que minha geração acompanhasse, ao vivo e a cores, a carreira do maior atleta dos últimos 40 anos em qualquer esporte.

Sem essa história de Conferência Leste na Sportv e Oeste na ESPN (ou seria o contrário) e os Game Pass da vida para você assistir todos os jogos com narração até em aramaico, tudo que nos restava eram as parcas (mas ótimas) transmissões da Band, que eu acompanhava na TV Philco de 14” do meu quarto, com direito a Bombril na antena e a interferência toda vez que minha irmã ligava o secador de cabelos – ah, os mistérios do eletromagnetismo.

As conversas sobre Jordan marcaram os recreios da época do ginásio (ensino fundamental é uma coisa muito moderna para o meu cérebro jurássico) e me acompanharam até o primeiro semestre da faculdade, quando eu ainda era um projeto de biólogo.

A carreira do Jordan acabou (temporariamente) assim como os meus planos de dedicar a vida ao estudo da evolução (definitivamente) em 1998. Esse último ano é o foco de um documentário (“The Last Dance”) maravilhoso disponível na Netflix (se você não esteve isolado num bunker nas últimas semanas, ao menos o trailer deve ter passado na sua telinha).

Falar que Jordan foi um gênio é um clichê e um understatement. Ele mudou não só o basquete dentro da quadra, mas todos os esportes fora dela. Os contratos dos três Ronaldos, Messi, Tom Brady, Tiger Woods, Nadal e LeBron James são todos filhotes do primeiro contrato de Jordan com a Nike.

Jordan mudou a forma como as pessoas consomem esportes, lidam com seus ídolos e acompanham o noticiário esportivo.

Leia Também

Em paralelo, a dedicação, a forma como encarava erros, sua competitividade e, claro, o foco nos momentos mais decisivos são lições importantes para a vida e também para seus investimentos – dá para fazer um monte de parábola entre Jordan e o mercado de ações.

Mas, entre tantos acertos e vitórias do “Sir Airness”, o que mais me chamou a atenção foi o, na minha opinião, o maior erro de toda a sua carreira. Pior do que “perder” dois anos jogando baseball e pior do que sair da aposentadoria para vestir a camisa dos Wizards.

No começo de sua segunda temporada como profissional, Jordan sofreu uma lesão bem chatinha – ele fraturou o pé no terceiro jogo da temporada e teve que sentar no banco por longos 64 jogos.

Parcialmente recuperado, mas se sentindo pronto para jogar, ele forçou a volta às quadras, mesmo quando foi informado de que havia 10% de chance de uma segunda lesão com potencial para acabar com sua carreira.

Com 22 anos e o ímpeto da juventude, optou por jogar e até levou os Bulls aos playoffs naquele ano.

Em retrospecto, a decisão parece ter sido acertada – não se machucou novamente e, ao longo dos próximos 15 anos, escreveu a história do basquete e do esporte mundial. Ao forçar a volta às quadras, Jordan cometeu um erro muito comum no mundo dos investimentos – confundiu risco com probabilidade.

O fato das probabilidades lhe serem favoráveis pouco diz a respeito do risco. Caso o menino Michael se machucasse novamente, seria o fim da carreira. Uma tragédia não só para a família Jordan, mas para o mundo todo, que seria privado de acompanhar um dos fenômenos mais espetaculares das últimas décadas.

Pense na boa e velha roleta-russa: você tem 83% de chance de ganhar. Mas, se perder, você perde tudo – a morte é a ruína completa.

Uma outra forma de encarar a coisa é a seguinte: no primeiro colegial, eu era apaixonado por uma menina do segundo. Além de linda, cantava bem, era divertida, gostava de Beatles e fazia teatro comigo.

Mas, eu era um mané do primeiro colegial e ela era uma das mais populares da escola. Nunca tive coragem de chamá-la para sair. Se tivesse, 99% de chances de tomar um fora, claro. Mas qual era o risco real? Nenhum. Talvez ficasse mal uns dois dias, a autoestima ia sofrer um pouquinho, mas a vida ia seguir meio que como sempre foi.

Apesar das probabilidades jogarem contra mim, ali não havia nenhum real com que me preocupar. Foi um erro não ter mandado um “quer ir ver Titanic nesse sábado?”.

O resultado negativo (mais provável) não me traria nenhum prejuízo, ao contrário da roleta-russa que, se der errado (menos provável), literalmente acaba com a sua vida.

E, imagino, o objetivo de todos aqui seja o de continuar respirando até o fim dessa quarentena e bem depois dela também.

Com investimentos é absolutamente a mesma coisa: a primeira ordem do dia, de todos os dias, é sobreviver. É chegar no dia seguinte em posição de continuar no jogo.

Em palavras mais sofisticadas: seu primeiro objetivo no mundo dos investimentos deve ser sempre evitar a ruína. Em palavras menos sofisticadas: não pode quebrar, bicho. E para isso, é preciso evitar riscos desnecessários, mesmo que isso te prive de algum rendimento.

Na última conversa que tivemos por aqui, no distante 30 de abril, eu dediquei uma boa parte do espaço para explicar por que estava com uma cabeça menos construtiva e que achava importante jogar na retranca naquele momento. A ideia é sempre ser um pouco mais conservador e sobreviver até o fim do dia, para então pensar em começar a ganhar dinheiro novamente.

De lá para cá, o Ibovespa subiu quase 10% e me deu um belo cala a boca. Ao menos minha recomendação, o GTWR11, andou 1,80%, o dobro dos 0,9% do Ifix, se isso serve de consolo.

Oras, se eu estava reticente com os mercados há um mês, agora estou ainda mais, dado que as coisas ficaram 10% mais caras (grosso modo) e os riscos que enxergava não se dissiparam, apesar de eu concordar que o risco político chegou a cair no curto prazo com a divulgação do vídeo na última sexta-feira.

Quem está de olho nas comunicações do governo com o STF percebe facilmente que há uma queda de braço entre os dois poderes, com ameaças pouco veladas do general Heleno ao ministro Celso de Mello, que, protocolarmente, encaminhou à PGR pedido de apreensão do celular de Jair Bolsonaro, feito por alguns partidos.

Ontem, com a ação da Polícia Federal que foi atrás de alguns apoiadores bolsonaristas por suposto esquema de divulgação de fake news, o clima esquentou ainda mais. A corda está cada vez mais esticada e o risco de ruptura institucional ainda é baixo, mas certamente não é desprezível.

De novo, baixas probabilidades, mas com potencial ruína se as coisas derem errado.

Por outro lado, o discurso na Faria Lima e nos bares (fechados) do Leblon já mudou: o “smart money” está virando a mão e tem uma gente boa bastante otimista com Brasil, esperando mais uma pernada da Bolsa para cima.

No curto prazo, é bem possível que a Bolsa realmente ganhe fôlego e vá lá testar os 100 mil pontos novamente, mas ainda não consigo acreditar em uma retomada rápida da economia com o volume de problemas que teremos pela frente.

Ou seja, continuo achando que o modo sobrevivência é que faz mais sentido no momento, mesmo que isso me custe um pouco do retorno e que você venha me xingar de medroso daqui umas semanas. Tudo bem, faz parte. Mas não dormiria tranquilo se te vendesse um discurso muito otimista nem se recomendasse nada muito arriscado por aqui.

Assim, o que me parece fazer mais sentido agora é buscar uma boa dose de diversificação e, na atual conjuntura, um belo fundo de fundos imobiliários (famosos FoFs) é uma opção bastante adequada.

Dentro das opções disponíveis, a que mais me agrada no momento é o HFOF11 (Hedge Top FOFII 3 FII). É um fundo gerido pela Hedge Investments, gestora de fundos imobiliários formada por uma equipe que nasceu na Hedging Griffo e é liderada pelo mais do que competente André Freitas, que tem décadas de experiência no mercado imobiliário brasileiro.

O HFOF11 é bem diversificado e está mais focado em fundos de lajes corporativas e de CRIs, mas tem também uma boa exposição a galpões, shoppings e agências bancárias – é uma carteira de FIIs completinha para você.

Além da excelente equipe na análise técnica, o fundo tem um DNA de “trader” e opera bastante no curto prazo, visando capturar oportunidades momentâneas do mercado – com isso, geram ganhos de capital que vão incrementando a distribuição mensal de proventos e compõem bem o retorno do fundo.

A cereja no bolo foi uma tacada de sorte da equipe de gestão, que entrou na crise logo depois de uma captação e, portanto, tinha caixa para ir às compras logo depois da queda mais significativa do mercado – é sempre bom ter um pouco de caixa, mas ter caixa no meio de uma crise é uma vantagem quase imbatível.

A ideia é comprar as cotas (que são bem líquidas) e já, sem muito esforço, montar uma carteira com mais de uma dezena de bons fundos e ainda contar com a gestão profissional do pessoal da Hedge.

Pode comprar HFOF11 até o limite de R$ 110, mas sempre sabendo que, por melhor que seja a equipe e o fundo, não estão imunes a uma segunda onda de pessimismo que pode surgir a qualquer momento.

Além desse risco de mercado, considero o maior risco de um FOF o fato de você ser “refém” das decisões dos gestores – não há nenhuma garantia de que tomarão sempre as melhores decisões em linha com os interesses dos cotistas, mas confio bastante na equipe da Hedge e é um risco que estou disposto a correr.

Com boa parte do patrimônio investido em fundos de CRIs, também vale citar o risco de crédito, mas a diversificação e qualidade dos papéis me deixam mais confortável. Por fim, o fundo não está livre do risco de vacância, dada a alta exposição ao fundo de lajes e galpões, nem do risco macroeconômico, que pode pesar bastante conforme formos tomando conhecimento dos reais efeitos da crise ao longo dos próximos meses.

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação