O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Saiba o que esperar dos principais números de cada companhia, numa semana cheia de resultados, e esteja preparado para qualquer eventual surpresa do mercado

A temporada de balanços das empresas segue a todo vapor. Já tivemos até agora, entre outros resultados, os números do Santander — mais uma vez à frente do Bradesco —, Gol — que vive um imbróglio com o leilão de partes da Avianca — e Via Varejo — no vermelho pelo terceiro trimestre consecutivo.

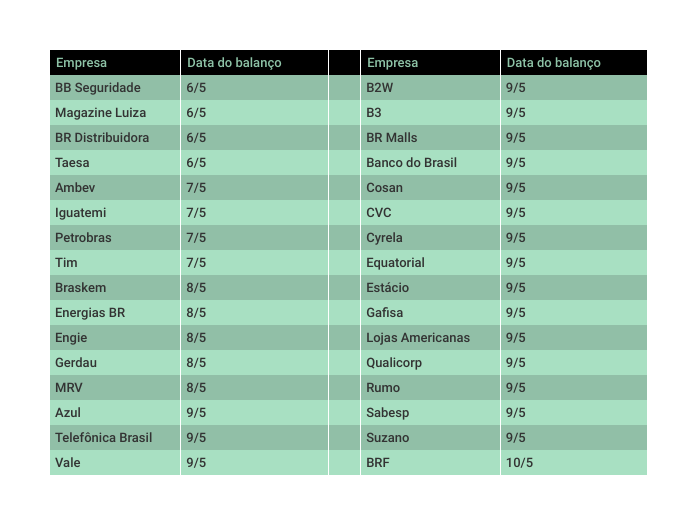

Mas esta semana deve ser a mais intensa em número de balanços: são cerca de 30 empresas que divulgam seus números. Para ficar nos destaques, Magazine Luiza nesta segunda-feira, 6, Ambev e Petrobras na terça-feira, 7, Vale e Banco do Brasil na quinta-feira, 9, e BRF para fechar a semana, na sexta-feira, 10.

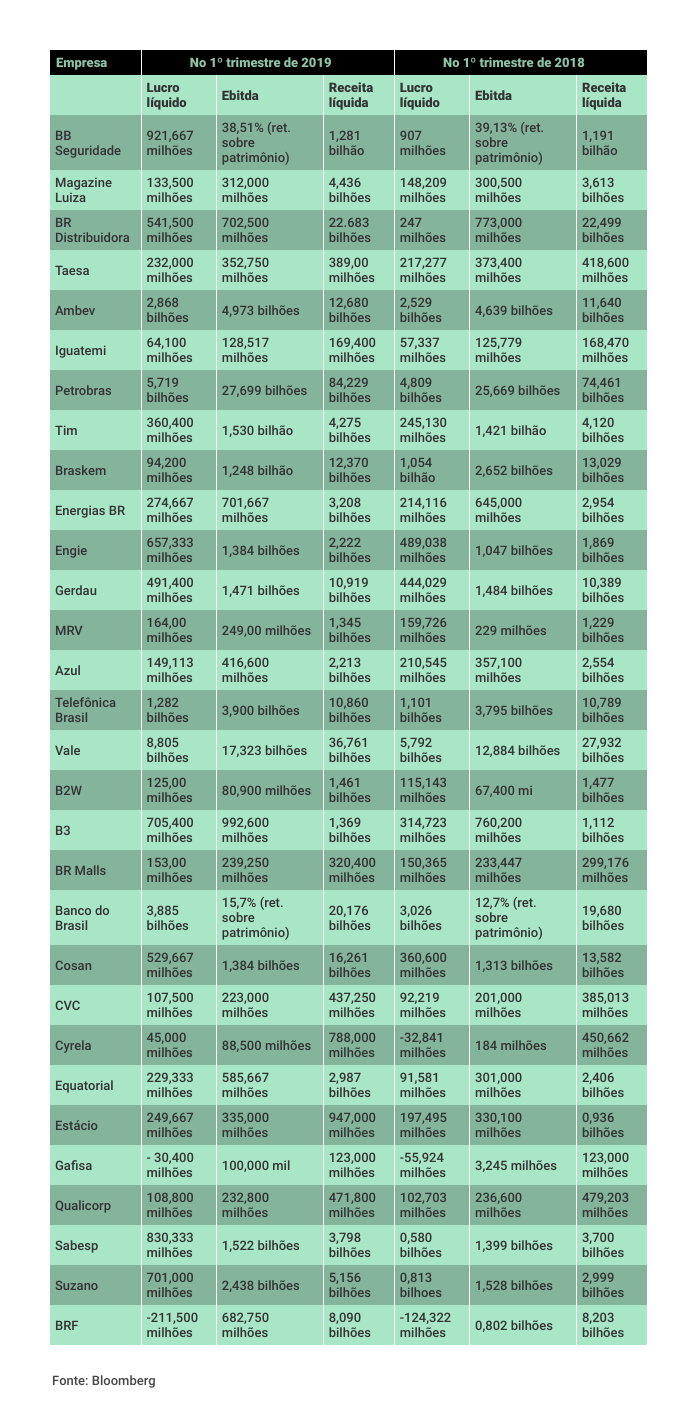

Em meio a tantos resultados, a dúvida: em quais balanços prestar a atenção? Abaixo você confere o que esperar de cada destaque desse período.

Os números do primeiro semestre da Magazine Luiza devem atestar o bom momento vivido pela empresa, nas previsões de analistas ouvidos pela Bloomberg. Eles projetam um lucro líquido de R$ 133 milhões — número semelhante ao R$ 148 milhões do mesmo período do ano passado.

No balanço do trimestre encerrado no final de 2018, a empresa já havia superado as expectativas dos analistas após um período de fortes investimentos no varejo online.

Leia Também

Nem mesmo os movimentos recentes da Amazon, que no início deste ano expandiu e passou a ter estoque próprio no Brasil, abalou a Magalu, que seguiu seus planos. Entre outras coisas, a companhia arrematou a Netshoes, numa disputa que envolvia também a B2W (dona da Americanas.com e do Submarino), e avançou para o Norte do País, com a abertura de Lojas.

A Magalu também teve uma vitória na Justiça: o Supremo Tribunal Federal (STF) considerou inconstitucional a inclusão do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) na base de cálculo do PIS e da COFINS. Com o trânsito em julgado, a varejista teve reconhecido o direito de reaver, mediante compensação, os valores já recolhidos. A estimativa da Magalu é que os créditos corrigidos representem aproximadamente R$ 750 milhões — valor que deve ser validado perante a Receita Federal.

Quem tem motivos para comemorar, é claro, são as pessoas que detêm os papéis da empresa, entre elas a empresária Luiza Helena Trajano, a acionista majoritária. Entre 2015 e o início deste ano, Trajano viu o preço da ação da sua empresa crescer 183 vezes.

Outra empresa que deve apresentar números animadores para os acionistas é a Ambev. Os analistas consultados pela Bloomberg esperam um lucro líquido de R$ 2,8 bilhões, ante R$ 2,6 bilhões do mesmo período do ano passado, evidenciando uma retomada da empresa ao combate.

O ano de 2018, no geral, foi complicado para a Ambev, que viu suas ações caírem 30% — foi a companhia que mais perdeu valor de mercado no Ibovespa, o principal índice da Bolsa, em números absolutos: de R$ 340,7 bilhões para R$ 241,8 bilhões.

A explicação, de acordo com especialistas, estaria na atuação da concorrência nas vendas dos produtos em atacarejos. Forte no modelo de distribuição direta, com vendas para bares, a empresa viu a concorrência tirar proveito de transformações do setor nos últimos anos.

Conforme a Bruna Furlani contou aqui no Seu Dinheiro, o último resultado trimestral da empresa foi de queda de 17,3% no lucro líquido ajustado. Até que, já no final de abril, analistas da Goldman Sachs passaram a prever bons números para a companhia neste primeiro período de 2019, por conta do carnaval e do verão. Pois é, se brasileiros amam essa combinação, imagine os acionistas da Ambev…

Depois de um 2018 positivo, a Petrobras tem vivido muitas mudanças no sentindo liberal. Para ficar em alguns exemplos, no último dia 26, o Conselho de Administração da estatal aprovou novas diretrizes, de desinvestimento, de gestão de portfólio de ativos. Na semana passada, foi a vez de se desfazer da refinaria de Pasadena — símbolo de corrupção dos governos petistas. Antes do feito, houve a venda de 90% da participação na Transportadora Associada de Gás S.A. (TAG).

Fora isso, a empresa tem estado sujeita às declarações e interferências do presidente Jair Bolsonaro, a exemplo do que aconteceu com a política de preços da estatal. Em 11 de abril, o chefe do Executivo determinou a suspensão do reajuste de 5,7% no preço do diesel (o litro passaria de R$ 2,1432 para R$ 2,2662).

A medida, de imediato, jogou para baixo as ações da empresa. Posteriormente o presidente disse que não interferiria novamente nos valores, mas é claro que o caso deixou o mercado com um pé atrás.

De qualquer forma, se focarmos nos balanços, veremos que a empresa vive um bom momento. No ano passado, a estatal teve seu primeiro resultado anual positivo desde 2013, com lucro líquido de R$ 25,779 bilhões. Para o primeiro trimestre de 2019, os analistas ouvidos pela Bloomberg esperam que a empresa tenha um lucro líquido de R$ 5,7 bilhões, ante R$ 4,8 bilhões do mesmo período do ano passado. É esperar para ver.

O contexto da Vale é delicado, do ponto de vista da imagem pública da empresa. Você deve lembrar que, no início do ano, o rompimento de uma barragem da empresa em Brumadinho (MG) causou mais de 200 mortes, fora o prejuízo ambiental.

Mas dois meses depois da tragédia, a mineradora anunciava um lucro líquido de 25,657 bilhões em 2018 — uma alta de 24,6% em relação ao ano anterior. No quarto trimestre, o lucro da Vale atingiu US$ 3,786 bilhões, quase quatro vezes maior que no mesmo período de 2017.

A empresa então começou a promover restrições na sua produção, em resposta a sentenças judiciais e por decisões internas. O que, ao que indica a Federação das Indústrias do Estado de Minas Gerais (Fiemg), terá um efeito brutal sobre a economia de MG.

Segundo a entidade, mantida a situação atual, 850 mil vagas podem ser fechadas e o PIB estadual vai avançar 0,8% este ano — menos de um quarto da projeção anterior, de 3,3%. “Temos de aprender com os fatos (de Brumadinho e Mariana), mas os efeitos na economia são perversos”, disse o presidente da Fiemg, Flávio Roscoe, em abril. Para ele, após a tragédia, a Vale adotou “posição conservadora”.

Apesar disso, os analistas da Bloomberg preveem que, neste semestre, o desempenho da empresa, em relação ao lucro líquido, deve ficar em R$ 8,8 bilhões, ante R$ 5,7 bilhões do mesmo período de 2018. A avaliação pode ser explicada em parte porque, mesmo com a previsão de vender 20% a menos, o preço do minério de ferro exportado pelo País subiu 11,6% em relação a igual período do ano passado.

Outra empresa sensível as declarações do presidente da República, o Banco do Brasil passou por dois episódios recentes que evidenciam a vocação intervencionista de Bolsonaro. Só no último mês, ele pediu para suspender uma peça publicitária da instituição destinada ao público jovem e "brincou" ao apelar para que o presidente do banco, Rubem Novaes, reduzisse os juros para o setor agropecuário — o mercado reagiu mal e houve quedas nas ações.

Apesar disso, o BB espera registrar neste ano um lucro entre R$ 14,5 bilhões e R$ 17,5 bilhões — na melhor das hipóteses, o resultado pode crescer 29,5%. A instituição também projeta um aumento entre 3% a 6% na carteira de crédito neste ano, sem considerar as operações realizadas com o governo.

O banco trocou de gestão e tem novos ares desde o início de 2019, quando Rubem Novaes assumiu a cadeira da presidência. Ele anunciou a intenção de vender parte de negócios nas áreas de gestão de fundos, banco de investimento e recuperação de créditos.

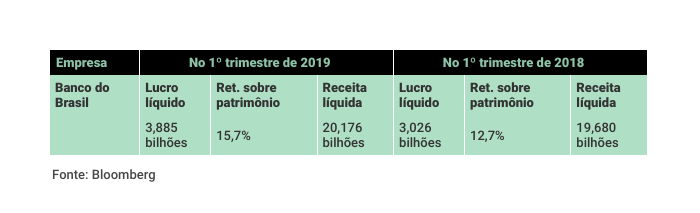

Em relação ao primeiro trimestre, analistas ouvidos pela Bloomberg esperam um lucro líquido de R$ 3,8 bilhões, ante R$ 3,0 bilhões do mesmo período do ano passado. O retorno sobre o patrimônio líquido esperado é de 15,7%, ante 12,7% no mesmo período de 2018 — esse é um dos parâmetros que mais interessa ao acionista de qualquer banco, pois reflete diretamente como a instituição está empregando o capital que vem dos mercados.

No trimestre passado, a rentabilidade atingiu 16,3%. Mas ainda distante dos concorrentes. Para efeito de comparação, o Bradesco entregou um retorno de 19,7% no quarto trimestre, o Santander atingiu 21,1% e o Itaú Unibanco, 21,8%.

Em 2019, no primeiro trimestre, Bradesco, Santander e Itaú melhoram ainda mais esses números. O BB vai ter de correr se não quiser ficar para trás.

Outro destaque deve ser a BRF. A empresa também passa por mudanças na sua cúpula, entre elas a saída de Pedro Parente da presidência e de Ivan Monteiro — executivo que exercia os cargos de diretor vice-presidente financeiro e de relações com investidores; será substituído por Lorival Nogueira Luz Junior. A empresa espera um lucro líquido de 2,8 bilhões, ante os 2,5 bilhões do primeiro trimestre de 2018.

Neste momento, já ficou claro que a agenda estará realmente cheia, né? Para você não se perder, consulte esta tabela com as principais projeções de mercado.

Banco eleva recomendação para neutra após reestruturação reduzir dívida, juros e custos de leasing; foco agora é gerar caixa e diminuir alavancagem

Reestruturação da Azul dilui participação do fundador, que segue no Conselho de Administração

Enquanto a operação nos EUA se manteve forte e resiliente, o lado brasileiro foi “notavelmente fraco”, avaliam os analistas do BTG Pactual

Os debenturistas podem receber de R$ 94,9 milhões a R$ 174,2 milhões, segundo as regras, para a amortização ou resgate das debêntures

Preço-alvo cai e corretora alerta para riscos crescentes no curto prazo; veja o que está em jogo no 4T25, segundo os analistas

A Tecnisa detém 52,5% do capital social da Windsor, responsável pelo novo “bairro” planejado de São Paulo

Depois de alguns trimestres lutando contra a concorrência acirrada de asiáticas e Amazon, a plataforma argentina entra em mais uma divulgação de resultados com expectativas de margens pressionadas, mas vendas fortes e México em destaque

Além dos proventos, a companhia aprovou um programa para recomprar até 55 milhões de ações preferenciais e 1,4 bilhão de ações ordinárias

Empresa distribuiu os recursos provenientes da venda do shopping Midway, no valor de R$ 1,6 bilhão, aos acionistas e agora busca levantar capital para expandir lojas

Segundo coluna de O Globo, Ultrapar teria contratado o BTG Pactual para avaliar a venda da rede de postos

Com foco no crédito consignado e rentabilidade acima da média do setor, esse banco médio entra no radar como uma tese fora do consenso; descubra quem é

A dona da Vivo confirmou R$ 2,99 bilhões em JCP, propôs devolver R$ 4 bilhões e ainda aprovou recompra de R$ 1 bilhão; ação renova máxima histórica na B3

Com a operação, o Pátria encerra um ciclo iniciado há cerca de 15 anos na rede de academias, em mais um movimento típico de desinvestimento por parte de gestoras de private equity após longo período de participação no capital da companhia

Plano prevê aumento gradual dos investimentos até 2030 e reforça foco da mineradora nos metais da transição energética

Após concluir o Chapter 11 em apenas nove meses, a Azul descarta fusão com a Gol e adota expansão mais conservadora, com foco em rentabilidade e desalavancagem adicional

Enquanto discussões sobre a desestatização avançam, a Copasa também emite papéis direcionados para investidores profissionais

Após um rali expressivo na bolsa nos últimos meses, o banco anunciou uma oferta subsequente de ações para fortalecer balanço; veja os detalhes

A empresa de distribuição de gás surgiu quando a Comgás, maior distribuidora de gás natural do país localizada em São Paulo, foi adquirida pela Cosan em 2012

A Natura diz que o pagamento para encerrar o caso da Avon não se constitui em reconhecimento de culpa; acusação é de que produtos dos anos 1950 estavam contaminados com amianto

Após dois anos no comando do banco, Marcelo Noronha detalhou com exclusividade ao Seu Dinheiro o plano para reduzir custos, turbinar o digital e recuperar o ROE