O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Tesouro Selic não é para ganhar da poupança, mas para educação financeira, dizem técnicos do Tesouro, pois quanto mais tempo o investidor permanece com a aplicação, mais ele ganha

Técnicos do Tesouro Nacional me enviaram uma nota e me deram uma entrevista por telefone para esclarecer sobre a redução do spread das taxas de compra e venda do Tesouro Selic, depois que eu mostrei numa reportagem que o antigo spread penalizava o retorno do título no curto prazo em relação à poupança.

A diferença entre taxas caiu de 0,04 ponto percentual para 0,01 ponto percentual. A queda de fato melhorou o retorno do Tesouro Selic, que passa a ganhar da poupança na maioria das situações e, em casos específicos, dá retorno igual ou levemente menor que a caderneta, como mostrei nesta outra matéria.

Para os técnicos do Tesouro, o retorno eventualmente menor do Tesouro Selic frente à poupança em prazos mais curtos não deve ser visto como problema, uma vez que o objetivo desse tipo de título não é ganhar da poupança em qualquer circunstância, mas sim a educação financeira do investidor. Este, afinal, logo perceberia que, quanto mais tempo permanece com o investimento, maior o retorno - o que, de fato, não ocorre na poupança.

"A gente nunca enxergou a rentabilidade menor nos primeiros meses como um problema. No caso de uma reserva de emergência, se o investidor não precisar resgatá-la nos três primeiros meses, por exemplo, ele vai ter chance de ganhar muito mais num prazo maior", me disse um dos técnicos. O investidor veria, por exemplo, que ficar com o dinheiro na poupança por um ano não tem vantagem em relação ao Tesouro Selic. E é verdade.

Além disso, o Tesouro Selic tem prazo de seis anos, que é bem longo. Se levado ao vencimento ele retorna exatamente a Selic do período, mais um ágio ou deságio. De fato, todos títulos do Tesouro Direto só pagam a rentabilidade contratada no vencimento, e de certa forma só completam plenamente o seu propósito se levados ao fim do prazo.

Os técnicos disseram que já haviam recebido questionamentos sobre essa questão do spread do Tesouro Selic diversas vezes, mas que antes havia limitações técnicas para reduzir a diferença entre as taxas. Não foi uma questão de falta de transparência, disseram, mas sim de restrições do sistema. Mas que já enxergavam sim a possibilidade de redução.

Leia Também

Segundo o Tesouro Nacional, o spread é necessário para a estabilidade da plataforma de negociação e para que o Tesouro não tenha perdas. Em nota enviada anteriormente ao Seu Dinheiro, o órgão afirmou que:

"Os títulos do programa Tesouro Direto são negociados com base nos preços do mercado secundário de títulos públicos, sendo atualizados três vezes ao dia. Entretanto, para evitar que oscilações nos preços entre uma atualização e outra resulte em perdas para os investidores ou para o Tesouro Direto, existe uma prática de se aplicar um spread entre os preços de compra e de venda."

O retorno do Tesouro Selic inferior ao da poupança em certos prazos se devia, segundo o Tesouro, ao fato de que a Selic está no seu menor patamar histórico.

Ainda segundo os técnicos do Tesouro Nacional, a redução do spread potencializou a rentabilidade do Tesouro Selic no curto prazo e vem numa esteira de melhorias que vêm sendo implementadas desde 2015, como a redução no prazo de liquidação de dois para um dia e a redução da taxa de custódia de 0,3% ao ano para 0,25% ao ano.

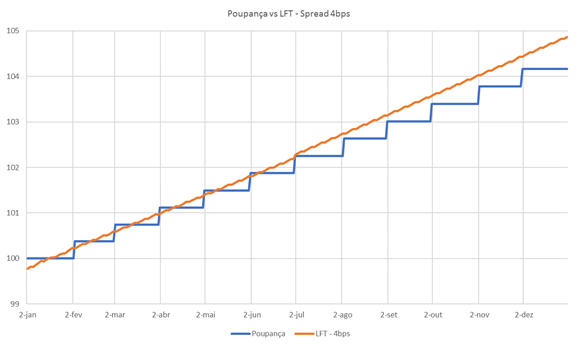

O órgão divulgou ainda dois gráficos com simulações de antes e depois da medida, considerando uma Selic constante de 6,50% ao ano e desconsiderando feriados. No primeiro gráfico, nota-se que o Tesouro Selic de fato ficava bem abaixo do retorno da poupança duas semanas após as datas de aniversário, superando-a nas duas últimas semanas do mês, ao menos nos primeiros meses. A diferença se dá não só pelo spread, mas também pela taxa de custódia e pelo imposto de renda.

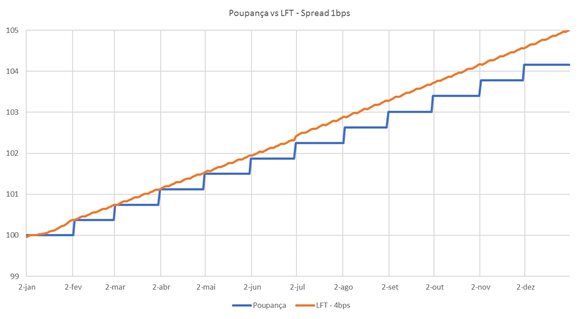

Já no segundo gráfico, com a simulação de como ficaria agora, nas datas de aniversário de uma poupança equivalente, o retorno do Tesouro Selic é similar ao da caderneta. Ao passo que, nas demais datas, torna-se maior, uma vez que seu rendimento é diário, e não mensal. Lembrando que, pelas simulações que eu fiz na calculadora do Tesouro Direto, as rentabilidades do Tesouro Selic ainda podem ficar um pouco abaixo do retorno da poupança em datas específicas, pelo menos até quatro ou cinco meses de investimento.

Com o passar do tempo, a diferença entre o Tesouro Selic e a poupança vai se tornando cada vez maior, o que torna o título bem mais vantajoso para prazos maiores que seis meses.

Uma nova redução na taxa de custódia provavelmente deixaria o Tesouro Selic mais vantajoso que a poupança em realmente qualquer circunstância. Perguntados sobre essa possibilidade, os técnicos do Tesouro Nacional alegaram que estão sempre monitorando essa possibilidade e em discussões com a B3, responsável pela custódia dos títulos, de modo a buscar um equilíbrio entre os custos da instituição e as necessidades do programa.

Disseram ainda que, a partir do momento em que o programa cresce, a probabilidade de ter um ajuste na taxa de custódia aumenta.

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes