O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Poupança? Tesouro Direto? Fundos de renda fixa? CDBs? Afinal, onde deixar investidos os recursos do seu colchão financeiro emergencial? Nesta matéria eu te indico os melhores investimentos para esse objetivo

Você já sabe que ter uma reserva de emergência é fundamental, certo? Inclusive, já falei aqui no Seu Dinheiro sobre por que ela deve ser o seu primeiro objetivo financeiro, além de quanto dinheiro você deve destinar a ela.

Mas sempre que eu falo desse assunto aqui no site, os leitores me perguntam: mas afinal, qual o melhor investimento para aplicar os recursos da reserva de emergência?

Bem, a primeira coisa que você precisa saber é que esses investimentos precisam atender a três critérios básicos:

Ou seja, eu basicamente estou descrevendo um investimento de renda fixa conservadora. Essas características permitem à aplicação ter baixa volatilidade e alguma previsibilidade de retorno.

Em outras palavras, você não ficará sujeito a um mercado de grandes altos e baixos, em que você poderia perder parte do valor investido. Pelo contrário, seu patrimônio será preservado para as horas de necessidade.

É bem verdade que a caderneta de poupança tem essas características, além de ser isenta de imposto de renda. Porém, sua rentabilidade é baixa e não é diária.

Leia Também

Com a Selic igual ou inferior a 8,5% ao ano, a poupança rende apenas 70% da Selic + Taxa Referencial (TR), taxa esta que atualmente se encontra zerada. Ou seja, em tempos de juros baixos, a poupança só rende mesmo 70% da Selic.

Além disso, a caderneta de poupança só tem rendimento no aniversário, isto é, nas datas em que a aplicação completa mês cheio. Assim, se a sua poupança faz aniversário todo dia 1º e você fizer um resgate no dia 15, você só terá rentabilidade até o último dia 1º, não recebendo nada pelos outros 14 dias em que o dinheiro permaneceu aplicado.

Da mesma forma, antes de completar um mês de aplicação, o retorno da poupança é igual a zero. Eu falo mais sobre as regras do rendimento da poupança nesta matéria.

Atualmente, existem investimentos até mais seguros do que a poupança, com rentabilidade diária e mais elevada. Então não tem por que você ficar na caderneta.

Meu tipo de investimento preferido para reserva de emergência são os fundos de renda fixa conservadora, aqueles que chamamos de fundos DI, fundos de renda fixa simples e fundos Tesouro Selic.

Estes últimos são os mais indicados, pois investem apenas em Tesouro Selic e não cobram qualquer tipo de taxa.

As instituições financeiras que oferecem esses fundos gratuitos, por ora, são o banco BTG Pactual Digital, a corretora Pi, a plataforma Órama e a corretora Rico.

Eles têm valores iniciais de aplicação bastante acessíveis à pessoa física. O da Pi, por exemplo, aceita aportes a partir de R$ 30; o da Órama aceita investimentos a partir de R$ 100; e os fundos do BTG e da Rico têm aplicação inicial de R$ 500.

O Tesouro Selic (LFT) é o investimento mais conservador do Brasil. Por se tratar de um título público, ele tem o menor risco de crédito da nossa economia, pois conta com a garantia do governo federal.

Esse título rende, no vencimento, um valor próximo ao da Selic, a taxa básica de juros, que atualmente se encontra em 5,50% ao ano.

Apesar de o Tesouro Selic ser indexado à Selic, os fundos Tesouro Selic têm como referência o CDI, a taxa de juros praticada nas operações interbancárias. O CDI costuma se aproximar da taxa básica, e atualmente tem ficado por volta de 5,40% ao ano.

Mesmo com a ausência de taxas, esses fundos não têm chegado a render 100% do CDI consistentemente. Mas seu retorno tem ficado bem próximo disso, algo em torno de 98% ou 99% do CDI.

Isso é mais que o suficiente para superar a rentabilidade da poupança na data de aniversário em qualquer prazo, mesmo com o imposto de renda. Na verdade, hoje, um retorno mínimo de 95% do CDI já seria o bastante.

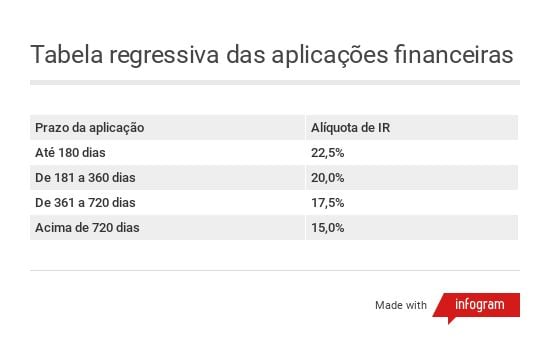

Lembrando que a vantagem da rentabilidade dos fundos frente à da poupança aumenta com o tempo, pois as alíquotas de IR são regressivas, como mostra a tabela:

E como o retorno dos fundos de investimento é diário, se os compararmos com a poupança fora da sua data de aniversário, o retorno do fundo ganha com facilidade - até mesmo em prazos inferiores a 30 dias, quando, além de IR, também há incidência de IOF sobre o retorno dos fundos.

Os fundos conservadores comuns, que cobram taxa de administração, também são opções para a reserva de emergência, desde que sejam baratos.

Eles são normalmente chamados de fundos DI ou fundos de renda fixa simples. Seu referencial de rentabilidade também é o CDI.

Com a Selic atual, a taxa de administração de um fundo desse tipo não pode ultrapassar 0,6% ao ano para que eles sejam capazes de bater a poupança em qualquer prazo, após descontado o IR. Assumindo-se, claro, que o fundo seja capaz de gerar uma rentabilidade bruta de 100% do CDI.

Só que esses fundos também podem não conseguir render sempre 100% do CDI. Sendo assim, o ideal é que a taxa de administração seja ainda menor, de não mais do que 0,5% ao ano.

Mas não é difícil encontrar fundos desta natureza com taxa de 0,3% ao ano ou menos, o que dá uma margem de segurança ainda maior para o investidor, dado que a Selic pode continuar caindo.

Por menor que seja a taxa, porém, é certo que um fundo desses vai ter um retorno líquido menor que um fundo Tesouro Selic de taxa zero.

Certamente você não vai encontrar fundos tão baratos nos grandes bancos de varejo. Pelo contrário, os fundos mais conservadores, nestas instituições, costumam ter taxas altíssimas e render menos do que a poupança.

Fundos baratos normalmente são oferecidos por gestoras sem ligação com os bancões, sendo distribuídos pelas corretoras de valores e plataformas de investimento on-line.

Mas antes que você fique temeroso de investir fora do seu banco, lembre-se de que os fundos têm CNPJ próprio. Sendo assim, o patrimônio do fundo, que pertence aos cotistas, não se confunde com o da corretora que o distribui ou das instituições responsáveis pelo seu funcionamento, como a gestora ou a administradora.

Caso alguma delas venha a quebrar, por exemplo, basta que os cotistas escolham outra para substituí-la. Seu patrimônio permanece intacto.

Comprar Tesouro Selic por conta própria via Tesouro Direto também é uma possibilidade para a sua reserva de emergência.

Mas o retorno é sacrificado pela taxa de custódia de 0,25% ao ano que a pessoa física é obrigada a pagar, mesmo que opte por uma corretora que não cobre taxa de administração para esse tipo de investimento - o que, no caso do Tesouro Direto, é o mais indicado.

Os fundos conseguem driblar este custo porque eles compram e vendem títulos no Selic, o Sistema Especial de Liquidação e Custódia, onde não há cobrança de taxas.

Mas no caso do Tesouro Direto, os títulos ficam custodiados na bolsa, para a qual é necessário pagar essa taxa.

Além disso, o Tesouro Direto costuma oferecer poucas opções de vencimento para o Tesouro Selic. Hoje há apenas um vencimento: em março de 2025.

Para se desfazer do título antes do vencimento, no caso de uma emergência, o investidor precisa vendê-lo antecipadamente de volta para o Tesouro Nacional, o que pode ser feito a qualquer momento sem problemas. O governo garante a recompra.

Porém, ao fazer isso, o investidor pessoa física fica sujeito a um spread, que é a diferença entre a taxa de compra e a taxa de venda do título.

Nos fundos, é possível minimizar essa questão do spread porque o fundo tem acesso a mais opções de vencimentos de títulos públicos.

Após eu mostrar aqui no Seu Dinheiro que o spread deixava o Tesouro Selic desvantajoso frente à poupança em certos prazos, o Tesouro Nacional reduziu essa diferença, o que melhorou o retorno do título público.

Mesmo assim, o Tesouro Selic ainda perde da poupança nas suas datas de aniversário enquanto a alíquota de IR sobre o retorno do título ainda está na faixa de 22,5%. O investimento em títulos públicos também é tributado segundo a tabela regressiva do IR.

Ou seja, no curto prazo, o Tesouro Selic só é mais vantajoso que a poupança nas datas “quebradas”, por conta do rendimento diário. Só quando a alíquota de IR passa para 20,0% é que o título público começa a ganhar da caderneta em qualquer circunstância. E, daí para a frente, a vantagem do Tesouro Selic só aumenta.

Como as situações de desvantagem da compra direta do Tesouro Selic são muito pontuais, dá para dizer que esta é a segunda melhor opção para a sua reserva de emergência.

Ou ainda, que é uma boa opção para deixar parte da reserva, aquela à qual você talvez só recorra depois de completados seis meses de aplicação. Lembrando que, no Tesouro Direto, também vale a regra do “primeiro que entra é o primeiro que sai”.

Ou seja, você resgata dos aportes mais antigos, tributados pelas menores alíquotas, para os mais recentes.

O investimento no Tesouro Direto também é muito acessível para qualquer investidor. É possível investir a partir de 1% do valor de um título, desde que a quantia não seja inferior a R$ 30. Hoje, o investimento no Tesouro Selic com vencimento em 2025 parte de cerca de R$ 100.

Para investir no Tesouro Direto, você só precisa de uma conta numa corretora de valores, que pode ser até a do seu banco, já que hoje em dia nem os bancões cobram taxa para esse investimento.

No vídeo a seguir, eu explico, em linhas gerais, como investir no Tesouro Direto:

Para dar um exemplo, vou contar como eu faço. Eu divido a minha reserva de emergência entre um fundo DI barato e o fundo Tesouro Selic do BTG Pactual Digital.

Não deixo praticamente nada na conta-corrente do meu banco principal (só alguma coisinha caso eu precise sacar) e concentro todos os meus gastos no cartão de crédito para acumular pontos (mas é claro que sempre pago a fatura integralmente e em dia). Praticamente não uso dinheiro vivo no dia a dia.

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano