O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

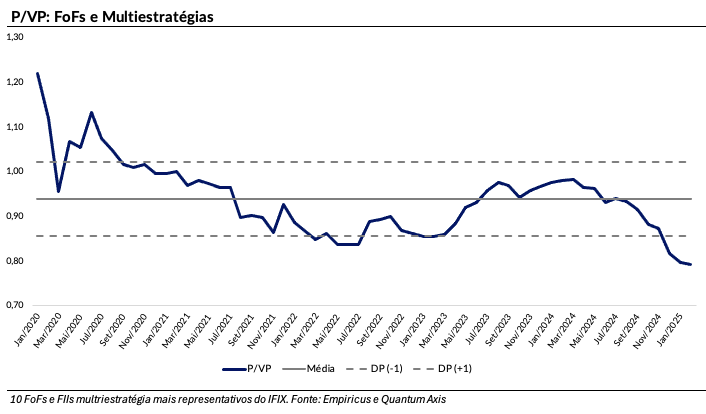

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

No ambiente de mercado, a unanimidade nem sempre é burra. Na verdade, ela pode ser bem esperta. Dá para ganhar caminhão de dinheiro apostando em obviedades, embarcando em efeito manada e até mesmo comprando bolhas.

Em linhas gerais, vale a máxima: the trend is your friend.

No entanto, não há nenhum motivo razoável para você alocar 100% do seu patrimônio em uma tendência da moda, por mais segura e rentável que ela possa parecer.

Para dar um exemplo prático e atual, eu continuo achando que o carrego “livre de risco” em CDI careca deve ocupar uma parte importante do seu book de renda fixa em 2025, bem maior do que caberia simplesmente a uma reserva de emergência ou a um colchão de liquidez.

Mas também acho – e cada vez mais – que a adoração em torno dos pós-fixados está gerando oportunidades ímpares em classes de ativos no espectro oposto da visão de retrovisor.

Dias atrás, o Caio Araújo, do Renda Imobiliária, me chamou a atenção para a total bizarrice deste gráfico:

Leia Também

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias.

Esse recorte de FoFs e Multis é particularmente interessante para o racional em questão, pois seu valor patrimonial costuma ser ajustado sem piedade pelas forças de mercado, minimizando o risco de value traps.

Em paralelo, não dependemos de um exercício de fé para reconhecer que o dividend yield anualizado médio da amostra selecionada está em quase 15%, superando o CDI corrente.

Na minha conversa com o Caio, identificamos um FoF e um Multi que parecem especialmente atrativos face a um cenário de virada de mercado em médio prazo.

BCIA11

O Bradesco Carteira Ativa é um FoF gerido pela Bradesco Asset Management e administrado pelo Bradescão. Seu patrimônio líquido consiste em aproximadamente R$ 350 milhões, distribuídos em 25 mil cotistas. A cota do fundo apresenta hoje um desconto sobre valor patrimonial de aproximadamente 18,5%, próximo à máxima histórica.

Na análise relativa, o BCIA11 leva vantagem sobre a média dos seus pares em termos de performance e custos, além de contar com um portfólio composto de nomes líquidos e relevantes na indústria. Quando olhamos para os rendimentos, sua última distribuição foi de R$ 0,84 por cota, equivalente a um yield de 13%.

BTHF11

O BTG Pactual Real Estate Hedge Fund é um Multiestratégia que pega geral, incluindo CRIs, cotas de outros FIIs e ativos reais. Trata-se do maior hedge fund da indústria, com acesso a uma diversa prateleira de investimentos, e negociando sob expressivo desconto de 25%.

A ideia aqui é capturar ganhos independentemente do cenário econômico. De acordo com o último relatório gerencial, o fundo detinha um patrimônio líquido de R$ 2 bilhões distribuídos entre FIIs de papel (28%), Fiis de Tijolo (31%), CRIs (22%), ativos reais (17%) e caixa (2%). Seu último dividend yield anualizado foi de 16%.

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais