O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Apesar de volatilidade no curto prazo, em janelas de tempo maiores, título indexado à inflação é bem mais rentável que a taxa básica

Com retornos que beiram os 7% ao ano acima da inflação oficial até o vencimento, os títulos públicos indexados à inflação, vendidos no Tesouro Direto como Tesouro IPCA+, são uma boa pedida para investir agora.

No entanto, no curto prazo, esses títulos de renda fixa são altamente voláteis, pois quando suas taxas avançam, movidas pelas perspectivas do mercado de alta para a taxa básica de juros, seus preços caem – e muitas vezes o tombo é forte.

Trata-se do fenômeno da marcação a mercado, no qual, a cada dia, o preço dos títulos públicos (e outros ativos de renda fixa) é atualizado a preço de mercado, de acordo com as perspectivas para os juros no futuro, o que aumenta ou reduz sua remuneração no vencimento.

Isso porque, embora a rentabilidade contratada na compra seja garantida até o vencimento, caso o investidor deseje vender seu título antes do fim do prazo, ele deverá fazê-lo a preço de mercado, incorrendo em um ganho ou uma perda, a depender dos preços de compra e de venda do papel

Neste ano, por exemplo, os títulos Tesouro IPCA+ de prazos mais longos acumulam perdas de mais de 5%, algo que o investidor de renda fixa normalmente não espera ver em sua carteira.

O motivo é o avanço dos juros futuros (as projeções do mercado para os juros) com a volta das pressões inflacionárias, devido à alta do dólar e ao crescimento econômico robusto, mas também com os temores em relação às contas públicas.

Leia Também

Mas, apesar da alta volatilidade no curto prazo, que pode levar o investidor a perdas caso precise se desfazer do seu título antes do vencimento, o Tesouro IPCA+ é imbatível como investimento de longo prazo, afirma o analista de renda fixa do banco Inter, Rafael Winalda, em relatório publicado neste mês.

Winalda destaca que, no curto prazo, os títulos Tesouro IPCA+, sobretudo os de prazo mais longo e mais voláteis, de fato estão perdendo da taxa básica de juros, a Selic.

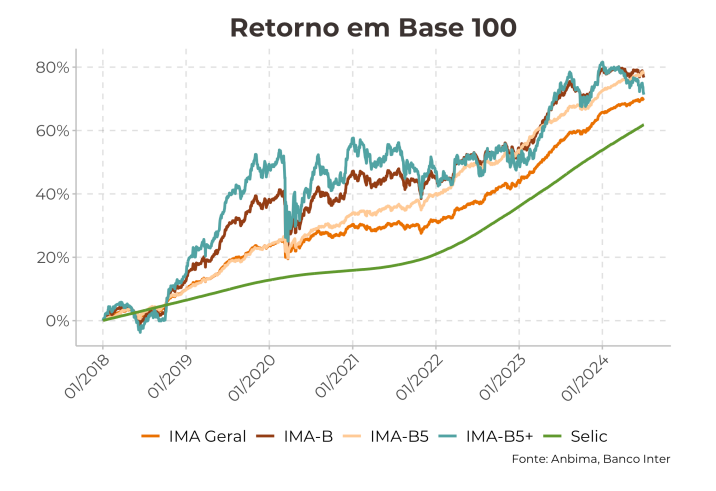

Ele compara a variação em 12 meses do índice IMA-B, que mede o desempenho de uma cesta de títulos Tesouro IPCA+ de múltiplos vencimentos, e do IMA-B5+, que faz o mesmo para títulos com vencimentos de mais de cinco anos, com a alta da Selic, que baliza o desempenho de aplicações mais conservadoras, como o título público Tesouro Selic.

Enquanto a Selic subiu 9,3% no período, o IMA-B teve alta de apenas 1,2%, e o IMA-B5+ caiu 2,9%.

Winalda também demonstrou que, em janelas de 12 meses, o IMA-B ora supera a Selic, ora fica abaixo da taxa básica. Para ele, isso corrobora dois pontos: a necessidade de o investidor manter sua carteira de investimentos diversificada e a volatilidade do Tesouro IPCA+ no curto prazo.

No longo prazo, no entanto, o jogo se inverte, diz o analista. Analisando janelas de 60 meses (5 anos) e considerando um retorno de 7% ao ano + IPCA versus a variação da Selic, a rentabilidade indexada à inflação vence a taxa básica nos períodos mais longos desde 2011.

"Como a realidade da economia brasileira era bem diferente no início do século, passando por amplas reformas, diminuição da dívida, entre outros, a Selic superava os 20% ao ano, tornando-a bem mais atrativa do que muitos investimentos. Agora com outra dinâmica, mesmo com o patamar de juros atual, o IPCA+ tende a performar melhor em janela de horizonte maior", diz Winalda.

Já ao comparar o retorno do IMA-B com o da Selic de 2018 para cá, o analista constata que o índice de títulos públicos indexados à inflação venceu a taxa básica com folga, conforme mostra o gráfico:

"Devido ainda às altas taxas de inflação no Brasil e os prêmios de juros também elevados, o IMA-B acaba sendo uma opção muito rentável, principalmente alongando a janela", diz o relatório.

Por fim, Winalda analisou o desempenho em 20 anos do Tesouro IPCA+ emitido em 2004 e que venceu no último mês de agosto. O retorno acumulado do papel foi de 1.337%, ou cerca de 14% ao ano, quase o dobro dos 717% do CDI (taxa de juros que reflete a Selic) no período. Já a inflação foi de 315%.

"Ter aplicado em 2004 e só vendido no vencimento, 20 anos de aplicação, você teria multiplicado seu capital por 14 vezes", diz o analista.

Com R$ 117 bilhões em títulos para vencer, empresas devem vir a mercado para tentar novas emissões, a taxas ainda atraentes para o investidor

Levantamento da Quantum Finance mostra quais emissões ficaram com taxas acima da média do mercado

Depois dos bonds, debêntures da Raízen derretem no mercado secundário, com abertura de até 40 pontos percentuais em taxas

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor